Диссертация: Власний капітал підприємства та порядок його формування

ВСТУП

Центральним питанням сучасного перехідного періоду української економіки є питання оптимізації форм і методів її трансформації, пошук найбільш ефективних шляхів освоєння всіма суб'єктами господарювання сучасних ринкових механізмів. На жаль помилки і зневаги при відпрацьовуванні теорії і практики роботи як економіки в цілому, так і окремих її галузей і підприємств у вирішальній мері залежать від якості персоналу, залучення дійсно сучасних методів керування, володіння персоналом знаннями теорії і практики сучасної господарської діяльності.

В умовах ринкової економіки керування фінансами є найбільш складним і пріоритетним завданням, що коштує перед управлінським персоналом будь-якої компанії незалежно від сфери і масштабів її діяльності. Причини цього визначаються зсувом пріоритетів в об'єктах і цільових настановах системи керування в умовах ринкової економіки. Як відомо, укрупненими і відносно самостійними економічними об'єктами, що складають сферу доповнення загальних функцій керування, є фінансові ресурси (капітал), трудові ресурси, засоби і предмети праці. Як правило, у вітчизняних економічних дослідженнях пріоритети в керуванні цими об'єктами не розставлялися.

В умовах централізованої планової економіки такий підхід був зрозумілий і природний. Властивому цьому типу економіки загальне планування і лімітування ресурсів вимагали уведення твердого їхнього нормування. Воля в маніпулюванні ресурсами, їх взаимозамещении була дуже обмежена. Крім того, комерційні організації були поставлені у тверді фінансові границі, а виходить, не мали можливості вибирати найбільш раціональну (на їхню думку) структуру всіх ресурсів, що використовуються.

При введенні елементів ринкової економіки, ці границі значною мірою знімаються (скасовуються ліміти, знижується роль централізованих постачань і т.д.), а ефективне керування саме і передбачає оптимізацію ресурсного потенціалу комерційної організації. У цій ситуації різко підвищується значимість ефективного керівництва фінансовими ресурсами. А теорія структури капіталу по суті і являє собою основу науки і техніки керівництва фінансами компанії, тому що дозволяє одержати відповідь на принципових питання: відкіля брати і куди вкладати фінансові ресурси.

Рано чи пізно перед кожною компанією встає питання залучення додаткових засобів. І перед фінансовим менеджером компанії встає питання у відношенні точного і всебічного аналізу таких показників, як вартість позикового капіталу, вартість власного (акціонерного) капіталу для одержання практично безпомилкового рішення у відношенні виникнення і збільшення суми боргу.

Серед галузей сучасної української економіки не багато хто мають достатній досвід широкого реформування, прискорених темпів розвитку, значного потенціалу інвестування і домінуючого характеру розвитку недержавного сектора. Однієї з таких є галузь переробки і реалізації нафтопродуктів. Прорив у галузі став можливим завдяки успішній роботі фінансового менеджменту компаній, розвитку конкурентних відносин і ринкових механізмів.

Темою даної магістерської роботи є вивчення теоретичного і практичного досвіду керуванням капіталом компанії.

Метою даної роботи є аналіз власного капіталу підприємства «Дельта-Лоцман» м.Миколаїв, а також розробити рекомендації до її оптимізації.

Для досягнення поставленої мети потрібно з'ясувати і вирішити наступні задачі:

— з'ясувати сутність фінансових ресурсів компанії і їхніх джерел;

-визначити основні підходи, що стосуються оцінки структури і вартості власного капіталу компанії;

— проаналізувати основні сучасні теорії структури капіталу і можливості їхнього застосування в Україні;

— дати оцінку фінансового стану господарської діяльності компанії;

— провести оцінку вартості і структури власного капіталу підприємства «Дельта-Лоцман» м.Миколаїв і з'ясувати можливості її оптимізації;

— розробити пропозиции, що стосуються оптимізації структури капіталу за критеріями максимізації фінансової рентабельності і мінімізації вартості капіталу.

На жаль, у нашій країні відсутній заглиблений теоретичний матеріал для здійснення відповідного аналізу. Українські монографії і підручники найчастіше є лише перекладом іноземних видань, що не завжди дозволяє повною мірою врахувати специфічні умови економіки, що трансформується. Тому в даній роботі використовувалися як відомі українські і російські видання (наприклад «Основи фінансового менеджменту» І.О.Бланка), так і роботи відомих закордонних економістів — Р.Брейли і С.Майерса, Ю.Бригхема і Л.Гапенски.

Об'єктом дослідження було обрано підприємство «Дельта-Лоцман».

Предметом дослідження є вартість і структура власного капіталу підприємства «Дельта-Лоцман» м.Миколаїв.

Аналіз вартості і структури власного капіталу підприємства «Дельта-Лоцман» був проведений на підставі фінансової звітності, що надала компанія.

Дипломна робота складається з вступу, двохрозділів і висновку по даній роботі.В першому розділі викладені основні теоретичні концепції керування власним капіталом компанії.Другий розділ присвячений проведенню комплексного аналізу структури власного капіталу підприємства «Дельта-Лоцман». Наприкінці роботи були зроблені відповідні висновки за результатами дослідження.

1. ТЕОРЕТИКО-МЕТОДОЛОГІЧНІ ОСНОВИ ФОРМУВАННЯ ТА ВИКОРИСТАННЯ ВЛАСНОГО КАПІТАЛУ ПІДПРИЄМСТВА

1.1 Власний капітал підприємства, його структура та показники формування

Фінанси об'єднань, підприємств і галузей являють собою систему економічних взаємозв'язків, пов'язаних із кругообігом коштів, утворенням, використанням грошових прибутків, контролем за виробництвом, розподілом, використанням національного продукту.

Функціонування фінансово-кредитної системи безпосередньо залежить від ступеня використання товарно-грошових відносин у керуванні й організації господарських відносин. Подія, що сталася у минулому і стосувалася згортання товарно-грошових відносин (із 1920-1923р. до кінця 80-х початку 90-х років панували адміністративно-командні методи господарюваня) негативно позначилася на стані економіки. Незважаючи на спроби економічних реформ 1965-го, 1979-го, 80-х років, практично тільки зараз розроблються рішучі кроки, щоб вартісні категорії: гроші, ціна, фінанси, кредит почали активно впливати на розвиток економіки. На сучасному етапі гроші, фінанси поступово стають самостійним і вирішальним ресурсом виробництва.За матеріальним змістом фінанси — це цільові фонди грошових коштів, що у сукупності представляють собою фінансові ресурси підприємств.

Капітал підприємства – одна з найбільш використовуваних економічних категорій. Він є базою створення і розвитку підприємства й у процесі функціонування забезпечує інтереси держави, власників і персоналу. Будь-яка організація, що веде виробничу чи іншу комерційну діяльність повинна мати визначений капітал, що представляє собою сукупність матеріальних цінностей і коштів, фінансових вкладень і витрат на придбання прав і привілеїв, необхідних для здійснення його господарської діяльності.

Якщо розглядати тлумачення капіталу з погляду різних економічних дисциплін, то можна помітити деяку неоднозначність. Так, наприклад, у своїй роботі «Бухгалтерський облік» Н.П. Кондраков [15 ст. 11] показує, що капіталом організації або підприємства є його майно. У той же час, відповідно до передмови до Міжнародних бухгалтерських стандартів, опублікованих Комітетом з міжнародних бухгалтерських стандартів у листопаді 1982 р., капітал являє собою різницю між активами і пасивами. [24 ст. 7]

Для своїх цілей економісти відбивають поняття капіталу з двох сторін. З однієї сторони капітал підприємства характеризує загальну вартість засобів у грошовій, матеріальній і нематеріальній формах, інвестованих у формування його активів [32 ст. 15]. При цьому характеризується напрямок вкладення засобів. З іншого боку, якщо розглядати джерела фінансування, можна відзначити, що капітал — це можливість і сукупність форм мобілізації фінансових ресурсів для одержання прибутку.

Розглядаючи економічну сутність капіталу підприємства, слід зазначити такі його характеристики як:

1. Капітал підприємства є основним чинником виробництва. У системі факторів виробництва (капітал, земля, праця) капіталу належить пріоритетна роль, тому що він поєднує усі фактори в єдиний виробничий комплекс.

2. Капітал характеризує фінансові ресурси підприємства, що приносять доход. У даному випадку він може виступати ізольовано від виробничого фактора у формі інвестованого капіталу.

3. Капітал є головним джерелом формування добробуту його власників. Частина капіталу в поточному періоді виходить з його складу і попадає в «кишеню» власника, а частина капіталу, що накопичується, забезпечує задоволення потреб власників у майбутньому.

4. Капітал підприємства є головним вимірником його ринкової вартості. У цій якості виступає насамперед власний капітал підприємства, що визначає обсяг його чистих активів. Поряд з цим, обсяг використовуваного власного капіталу на підприємстві характеризує одночасно і потенціал залучення їм позикових фінансових засобів, що забезпечують одержання додаткового прибутку. У сукупності з іншими факторами — формує базу оцінки ринкової вартості підприємства.

5. Динаміка капіталу підприємства є найважливішим показником рівня ефективності його господарської діяльності. Здатність власного капіталу до самозростання високими темпами характеризує високий рівень формування й ефективний розподіл прибутку підприємства, його здатність підтримувати фінансову рівновагу за рахунок внутрішніх джерел. У той же час, зниження обсягу власного капіталу є, як правило, наслідком неефективної, збиткової діяльності підприємства.

Капітал підприємства характеризується різноманіттям видів і систематизується по цілому ряду категорій.[23 ст. 57]

По приналежності підприємству виділяють власний і позиковий капітал. Власний капітал характеризує загальну вартість засобів підприємства, що належать йому на праві власності і використовуваних їм для формування визначеної частини активів. Ця частина активу, сформована за рахунок інвестованого в них власного капіталу, являє собою чисті активи підприємства. Власний капітал містить у собі різні по своєму економічному змісті, принципам формування і використання джерела фінансових ресурсів: статутний, додатковий, резервний капітал. Крім того, до складу власного капіталу, яким може оперувати господарюючий суб'єкт, без застережень при здійсненні угод, входить нерозподілений прибуток; фонди спеціального призначення та інші резерви. Також до власних засобів відносяться безоплатні надходження й урядові субсидії. Величина статутного капіталу повинна бути визначена в статуті й інших установчих документах організації, зареєстрованих в органах виконавчої влади. Вона може бути змінена тільки після внесення відповідних змін в установчі документи. Додатковий капітал включає вартість майна, внесеного засновниками (акціонерами) понад зареєстровану величину статутного капіталу; суми, що утворяться в результаті змін вартості майна при його переоцінці; інші надходження у власний капітал підприємства.

Резервний капітал — це частина власного капіталу, що виділяється з прибутку організації для покриття можливих збитків і втрат. Величина резервного капіталу і порядок його утворення визначаються законодавством України і статутом організації.

Нерозподілений прибуток — основне джерело нагромадження майна підприємства чи організації. Це частина валового прибутку, що залишилася після сплати податку на прибуток у бюджет і відволікання засобів за рахунок прибутку на інші цілі.

Фонди спеціального призначення характеризують чистий прибуток, спрямований на виробничий розвиток і розширення підприємства, а також на заходи соціального характеру.

До інших резервів відносяться резерви, що створюються на підприємстві в зв'язку з майбутніми великими витратами, що включаються в собівартість і витрати обігу. Субсидії і надходження утворяться в результаті спеціальних асигнувань з бюджету, позабюджетних фондів, інших організацій і фізичних осіб.

Усі власні засоби в тім чи іншому ступені служать джерелами формування засобів, використовуваних організацією для досягнення поставлених цілей.

У статті «Аналіз власного капіталу» Єфімова О.В.[9 ст. 34] відзначає, що в складі власного капіталу можуть бути виділені дві основні складові: інвестований капітал, тобто капітал, вкладений власниками в підприємство; і накопичений капітал, тобто капітал, створений на підприємстві поверх того, що спочатку авансовано власниками.

Інвестований капітал включає номінальну вартість простих і привілейованих акцій, а також додатково оплачений (понад номінальну вартість акцій) капітал. До даної групи звичайно відносять і безоплатно отримані цінності. Перша складова інвестованого капіталу представлена в балансі статутним капіталом, друга — додатковим капіталом (у частині отриманого емісійного доходу), третя — додатковим капіталом (у частині безоплатно отриманого майна) чи фондом соціальної сфери.

Накопичений капітал знаходить своє відображення у виді статей, що виникають у результаті розподілу чистого прибутку (резервний капітал, нерозподілений прибуток, інші аналогічні статті). Незважаючи на те, що джерело утворення окремих складових накопиченого капіталу одне — нерозподілений прибуток, цілі і порядок формування, напрямки і можливості використання кожної його статті істотно відрізняються.

Усі статті власного капіталу формуються відповідно до законодавства України, установчими документами й обліковою політикою. Чинне законодавство визначає обов'язок акціонерного товариства створювати два фонди — статутний і резервний. Іншого обов'язкового переліку фондів, що повинне створювати підприємство, а також нормативи відрахувань у них, законодавство не містить. Питання використання резервного і інших фондів товариства відносяться до виняткової компетенції ради директорів товариства.

Позиковий капітал товариства характеризує залучені для фінансування розвитку підприємства на поворотній основі кошти чи інші майнові цінності. Джерела позикового капіталу можна розділити на дві групи — довгострокові і короткострокові. До довгострокового в українській практиці відносяться ті позикові джерела, термін погашення яких перевищує дванадцять місяців. У закордонній практиці позикові джерела, що видаються на термін від одного до п'яти років, вважаються середньостроковими. До короткострокового позикового капіталу можна віднести кредити, позики, а також вексельні зобов'язання — з терміном погашення менш одного року; кредиторську і дебіторську заборгованості.

По формах інвестування розрізняють капітал у грошовій, матеріальній і нематеріальній формах, використовуваний для формування статутного капіталу підприємства. Інвестування капіталу в цих формах дозволено законодавством при створенні нових підприємств, збільшенні обсягу їхніх статутних фондів.

По об'єкту інвестування виділяють основний і оборотний види капіталу підприємства. Основний капітал характеризує ту частину використовуваного підприємством капіталу, що інвестований в усі види його необоротних активів. Оборотний капітал характеризує ту його частину, що інвестована в усі види його оборотних активів.

По формах власності виділяють приватний і державний капітал, інвестований у підприємство в процесі формування його статутного капіталу.

По організаційно — правових формах діяльності виділяють наступні види капіталу: акціонерний капітал (капітал підприємств, створених у формі акціонерних товариств); пайовий капітал (капітал партнерських підприємств — товариств з обмеженою відповідальністю, командитних і т.д.) і індивідуальний капітал (капітал індивідуальних підприємств — сімейних і т.д.).

По характеру використання власником виділяють споживчий і накопичувальний (реінвестуємий) види капіталу. Споживчий капітал після його розподілу на цілі споживання утрачає функції капіталу. Він являє собою відтік засобів підприємства, здійснюваний з метою споживання (виплати дивідендів, відсотків, соціальні потреби підприємства і його працівників). Капітал, що накопичується, характеризує різні форми його приросту в процесі капіталізації прибутку, дивідендних виплат і т.д.

Приведений перелік не відбиває всього різноманіття видів капіталу, використовуваних у науковій термінології і економічній практиці. У ньому присутні ті необхідні класифікаційні ознаки, що будуть використовуватися в роботі надалі.

Під власним капіталом розуміють сукупність економічних відносин, що дозволяють включити в господарський оборот фінансові ресурси, які належать або власникам, або самому господарюючому суб'єкту. [34 ст. 64]

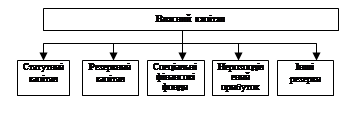

На діючому підприємстві власний капітал представлений наступними основними формами (рис. 1).

1.Статутний капітал. Статутний капітал характеризує сукупність внесків (у грошовому вимірнику) власників (учасників) у майно при утворенні підприємства для забезпечення його діяльності, визначеної установчими документами (статутом).

Статутний капітал підприємств державної форми власності утворюється за рахунок виділеної їм державою частки національного майна (необоротних і оборотних активів) для виконання покладених на них статутних завдань і в подальшому збільшується за рахунок власного прибутку.

Майно підприємств з іноземними інвестиціями формується за рахунок внесків засновників до статутного капіталу. Величина статутного капіталу таких підприємств підлягає державній реєстрації і може бути змінена тільки за рішенням засновників Статутний капітал підприємства з іноземними інвестиціями може бути збільшений або за рахунок додаткових внесків засновників (учасників), або за рахунок відрахувань в нього частки одержаного прибутку. учасників грошових коштів у національній або іноземній валюті).

Зменшення статутного капіталу підприємства з іноземними інвестиціями може бути в результаті виходу із підприємства одного або кількох засновників, а також при списанні за рішенням правління понесених збитків, які учасники не зможуть покрити майбутнім прибутком.

Принципи формування статутного капіталу акціонерних товариств (АТ) і товариств з обмеженою відповідальністю (ТОВ) регламентуються Законом України «Про господарські товариства», згідно з яким за організаційно-правовими формами діяльності АТ можуть створюватися як відкриті акціонерні товариства (ВАТ), які мають статутний капітал, поділений на певну кількість акцій рівної номінальної вартості (що можуть вільно поширюватися відкритою підпискою і купівлею-продажем на фондовому ринку), так і закриті акціонерні товариства (ЗАТ), акції яких поширюються тільки серед засновників і не можуть вільно продаватися або купуватися на фондовій біржі.

Для формування статутного капіталу АТ можуть залучатися власні накопичення акціонерів грошових коштів, цінних паперів, власне майно, передане АТ; приватизаційні папери (засвідчують право власності на безоплатне одержання в процесі приватизації частки майна державного підприємства), які обмінюються на акції та інші цінні папери і надають право власності на частку майна, рівну номіналу приватизаційного паперу. Величина статутного капіталу ЗАТ визначається в сумі, передбаченій установчими документами; статутний капітал ВАТ визначається в сумі проведеної підписки на акції в розмірі їх номінальної вартості (незалежно від ціни їх фактичної реалізації).

Статутний капітал, об'явлений при реєстрації акціонерного товариства, має бути оплачений протягом року. У випадку, якщо протягом року статутний фонд повністю не оплачено, його величина має бути зменшена (перереєстрована) на суму нерозміщених акцій.

У звіті про результати випуску цінних паперів емітент здійснює розподіл одержаних від продажу коштів: до статутного капіталу — в сумі номінальної вартості реалізованих акцій і додаткове внесені кошти — в сумі перевищення фактичної ціни продажу акцій над їх номінальною вартістю. Згідно з п.п. 4.2.9 ст. 4 Закону України «Про оподаткування прибутку підприємств» емісійний доход не підлягає оподаткуванню податком на прибуток. У балансі АТ емісійний доход відображається по статті «Додатковий капітал» і не підлягає будь-якому використанню, крім випадків реалізації акцій за ціною нижче номінальної вартості. Порядок зміни статутного капіталу акціонерного товариства регламентується Законом України «Про господарські товариства», згідно з яким збільшення статутного капіталу АТ може бути здійснено шляхом додаткового випуску акцій, обміну акцій на облігації або збільшення номінальної вартості акцій. Зменшення статутного капіталу АТ може бути в результаті зменшення номінальної вартості акцій або зменшення кількості акцій за рахунок викупу частини акцій у їх власників з метою анулювання цих акцій) наступного перепродажу або розповсюдження серед своїх працівників.

2. Резервний капітал. Являє собою зарезервовану частину власного капіталу підприємства, призначену для внутрішнього страхування його господарської діяльності. Резервний капітал створюється підприємствами з метою усунення можливих у майбутньому тимчасових фінансових утруднень і забезпечення нормальної діяльності. Величина резервного капіталу визначається установчими документами як максимальний відсоток від розміру статутного капіталу. Зокрема, в акціонерних товариствах резервний капітал має становити не менше 25% величини статутного капіталу. Він створюється за рахунок щорічних відрахувань від прибутку у розмірі, передбаченому установчими документами (в акціонерних товариствах — не менше 5% чистого прибутку).

Кошти резервного капіталу використовуються на додаткові затрати по виробничому і соціальному розвитку, на поповнення оборотних коштів підприємства, покриття збитків, на виплату гарантованих дивідендів по привілейованих акціях (у випадку недостатності прибутку) та інші заходи, передбачені установчими документами.

3. Спеціальні (цільові) фінансові фонди. До них відносяться цілеспрямовано сформовані фонди власних фінансових засобів з метою їхньої наступної цільової витрати. У складі цих фінансових фондів звичайно виділяють: амортизаційний фонд, ремонтний фонд, фонд охорони праці, фонд розвитку виробництва і т.д. Порядок формування і використання засобів цих фондів регулюється статутом і іншими установчими документами підприємства.

4. Нерозподілений прибуток. Характеризує частина прибутку підприємства, отриману в попередньому періоді і не використану на споживання власниками (акціонерами, пайовиками) і персоналом. Ця частина прибутку призначена для капіталізації, тобто для реінвестування на розвиток виробництва. По своєму економічному змісті вона є однієї з форм резерву власних фінансових засобів підприємства, що забезпечують його виробничий розвиток у майбутньому періоді.

5. Інші форми власного капіталу. До них відносяться розрахунки за майно (при здачі його в оренду), розрахунки з учасниками (по виплаті їм доходів у формі відсотків чи дивідендів) і деякі інші, відбивані в першому розділі пасиву балансу.

А тепер розглянемо всі складові власного капіталу підприємства більш докладніше.

Статутний капітал. Статутний капітал є одним з найважливіших показників, що дозволяють одержати уявлення про розміри і фінансовий стан економічних суб'єктів. Це один з найбільш стійких елементів власного капіталу організації, оскільки зміна його величини допускається в строго визначеному порядку, установленому законодавчо.

Статутний капітал організації — джерело формування засобів організації, які потрібні йому для виконання статутних зобов'язань. Це стартовий капітал для виробничої діяльності з метою одержання надалі прибутку. Статутний капітал являє собою засоби, вкладені власниками підприємства. Власниками підприємства можуть виступати як юридичні, так і фізичні особи, а також окремі приватні особи.

Формування статутного капіталу зв'язано з цілями створення організації і її організаційно-правовою формою. Порядок формування статутного капіталу організацій різних організаційно-правових форм досить жорстко в даний час регулюють закони України. Крім того, ряд підзаконних актів регламентує дія по бухгалтерському відображенню цього процесу.

Відповідно до законодавства України статутний капітал, у залежності від організаційно-правової форми підприємства, може виступати у виді: статутного капіталу, статутного фонду, складового капіталу, пайового фонду.

Статутний капітал — сукупність у грошовому вираженні внесків засновників (учасників) у майно організації при її створенні для забезпечення діяльності в розмірах, визначених установчими документами. Формується в господарчих товариств: акціонерних товариств, товариств з обмеженою відповідальністю.

Пайовий фонд — сукупність пайових внесків членів виробничого кооперативу для спільного ведення підприємницької діяльності, а також придбаного і створеного в процесі діяльності.

Однією з найпоширеніших форм підприємницької діяльності сьогодні є акціонерне товариство.

Можна виділити три основні функції, що виконує статутний капітал акціонерного товариства:

1) є майновою основою діяльності товариства, тобто первісним (стартовим) капіталом;

2) дозволяє визначити частку (відсоток) участі засновника (акціонера, учасника) у товаристві, оскільки їй відповідає кількість голосів учасника на загальних зборах і розмір його доходу (дивіденду);

3) гарантує виконання зобов'язань товариства перед третіми особами, тому законодавством установлений його мінімальний розмір. Відповідно до законодавства України акціонерним товариством визнається комерційна організація, статутний капітал, якої поділений на визначене число акцій, що засвідчують обов'язкові права учасників товариства (акціонерів) стосовно товариства. Порядок створення і правове положення акціонерних товариств визначені Законом України «Про акціонерні товариства». [1 ст. 1]

Юридично власність акціонерного товариства не є власністю акціонерів, а саме воно не залежить від окремих фізичних осіб, що володіють акціями. Акціонери не відповідають по боргових зобов'язаннях товариства і не несуть фінансового збитку, якщо акціонерне товариство збанкрутувало, і його борги перевищують вартість реалізованого майна.

Відповідно до Закону України „Про акціонерні товариства” розмір статутного капіталу відкритого товариства повинен бути не менше суми, еквівалентної 1250 мінімальним заробітним платам, закритого товариства — не менше суми, еквівалентної 100 мінімальним заробітним платам, виходячи з розміру мінімальної заробітної плати, встановленої на момент створення товариства. [1 ст .2]

Розмір власного капіталу товариства дорівнює розміру перевищення балансової вартості активів товариства над балансовою вартістю його зобов'язань.

Якщо за даними річної фінансової звітності, яка подається на затвердження загальними зборами, власний капітал буде менше статутного капіталу товариства, до порядку денного річних загальних зборів повинно включатися питання про перетворення або ліквідацію товариства, зменшення статутного капіталу товариства, залучення додаткових коштів, санацію товариства, яка керується боржником, або вжиття інших заходів.

Відповідно до діючого законодавства, внеском у статутний капітал товариства можуть бути гроші, цінні папери, інші речі чи майнові права або інші права, що мають грошову оцінку.

Додатковий і резервний капітал. У процесі господарської діяльності в підприємства може з'явитися нове майно чи зрости облікова вартість уже наявного, тобто збільшуються розміри активів. Для обліку джерел такого майна чи приросту його вартості в бухгалтерському обліку введене поняття додаткового капіталу. Як об'єкт обліку він виник відповідно до змін правил оцінки статей бухгалтерської звітності організацій для відображення інфляційних процесів.

Доходи організації, що відносяться на додатковий капітал, збільшують власний капітал організації, однак не впливають на фінансовий результат діяльності організації в звітному періоді. Наприклад, організація може безоплатно одержати у власність дороге виробниче приміщення, у результаті її майно і капітал будуть мати істотний приріст, однак фінансовим результатом діяльності організації в звітному періоді може стати збиток. Наявність доходів, що включаються не у фінансовий результат діяльності, приймається в розрахунок у податковому обліку: при обчисленні оподатковуваного прибутку, доходи що відносяться на додатковий капітал, приєднуються до прибутку, який підлягає оподатковуванню.

Утворення засобів відбувається шляхом:

1. Приросту вартості необоротних активів (основних засобів, нематеріальних активів, довгострокових фінансових вкладень і інших капітальних вкладень) підприємства в результаті переоцінки;

2. Безоплатно отриманого майна і коштів від юридичних і фізичних осіб;

3. Додаткової емісії акцій чи підвищення номінальної вартості акцій, за рахунок суми різниці між продажною і номінальною вартістю акцій, вирученої при реалізації їх за ціною, що перевищує номінальну вартість;

4. Приросту вартості необоротних активів, створених за рахунок прибутку чи фондів підприємства;

5. Відображення позитивних курсових різниць по внесках іноземних інвесторів у статутні капітали українських підприємств.

Додатковий капітал може утворюватися не тільки за перерахованими вище причинами. Що включати до складу додаткового капіталу і як його використовувати, вирішують власники підприємства, що розробляють відповідні положення. Ці положення повинні бути затверджені протоколом загальних зборів засновників, після чого закріплюються наказом про облікову політику.

Резервний капітал створюється відповідно до законодавства й установчих документів організації на покриття можливих у майбутньому непередбачених збитків, утрат. Резервний капітал — це так називане запасне фінансове джерело, що створюється як гарантія безперебійної роботи підприємства і дотримання інтересів третіх осіб. Наявність такого фінансового джерела додає останнім впевненість у погашенні підприємством своїх зобов'язань. Чим більше резервний капітал, тим більша сума збитків може бути компенсована і тим більшу можливість маневру одержує керівництво підприємства при подоланні збитків.

Утворення резервного капіталу може носити обов'язковий і добровільний характер. У першому випадку він створюється відповідно до законодавства України, а в другому — відповідно до порядку, встановленому в установчих документах підприємства, чи з його обліковою політикою. В даний час створення резервного капіталу є обов'язковим тільки для акціонерних товариств і підприємств з іноземними інвестиціями.

Акціонерне товариство, відповідно до законодавства України [1 ст. 3], повинно створити резервний капітал у розмірі не менше ніж 15 відсотків статутного капіталу. Резервний капітал формується за рахунок щорічних відрахувань від чистого прибутку товариства. До досягнення встановленого статутом розміру резервного капіталу розмір щорічних відрахувань повинен бути не менше ніж 5 відсотків суми чистого прибутку товариства за рік. Резервний капітал є джерелом коштів тільки для покриття збитків.

Розмір резервного фонду для підприємств з іноземними інвестиціями має бути не більш 25% від статутного капіталу.

Якщо в організації є філії і представництва, зареєстровані як платники податків, то вони також можуть утворювати резервні фонди. Якщо в установчих документах не передбачений пункт створення резервного фонду, то підприємство не має право його створювати.

Інформація про величину резервного капіталу в балансі підприємства має надзвичайне значення для зовнішніх користувачів бухгалтерської звітності, що розглядають резервний капітал, як запас фінансової міцності підприємства. Недостатня величина обов'язкового резервного капіталу свідчить або про недостатність прибутку, або про використання резервного капіталу на покриття збитків.

Засоби резервного фонду призначені для покриття балансового збитку за звітний рік, для погашення облігацій і викупу акцій акціонерного товариства при відсутності інших засобів. Резервний фонд створюється підприємствами також і на випадок припинення їхньої діяльності для покриття кредиторської заборгованості. Ні на які інші мети використовувати «резервні» гроші не можна.

Нерозподілений прибуток і фонди спеціального призначення. Фінансовим результатом підприємства, що здійснює підприємницьку діяльність, є прибуток чи збиток. Прибуток виступає джерелом, який може бути використаний, після обов'язкових платежів у бюджет, на цілі, обумовлені статутними документами чи відповідними рішеннями керівництва організації і засновників (акціонерів). При одержанні збитку виникає необхідність вишукування джерел його покриття.

Прибуток, що залишається в розпорядженні підприємства після сплати в бюджет податку на прибуток, у бухгалтерському обліку прийнято називати «нерозподіленим прибутком». Нерозподілений прибуток являє собою суму чистого прибутку, що не був розподілений у вигляді дивидендів між акціонерами організації.

Нерозподілений прибуток звітного року використовується на виплату дивідендів засновникам і на відрахування в резервний фонд (при його наявності). У відповідності зі своєю обліковою політикою організація може прийняти рішення про використання прибутку, що залишилася в розпорядженні підприємства, на фінансування своїх планових заходів.

Ці заходи можуть носити виробничий характер у випадку направлення коштів на розвиток і розширення виробництва, модернізацію використовуваного устаткування, і невиробничий характер у випадку використання коштів на заходи соціального характеру і матеріальну підтримку працівників організації та на інши цілі, не пов'язані з виробництвом продукції, або довгостроковими фінансовими вкладеннями організації.

Значна частина власного капіталу підприємства акумулюється у фондах спеціального призначення. Ці засоби резервуються і направляються на утворення джерел фінансування витрат, на створення нового майна виробничого призначення і соціальної інфраструктури, а також на потреби соціального розвитку (крім капітальних вкладень).

Головним джерелом формування фондів спеціального призначення служить, частина прибутку що залишаються в розпорядженні підприємства. З позиції фінансового контролю першорядне значення має чітке розмежування засобів, що направляються підприємством на виробничий розвиток і потреби споживання.

Реалізація політики організації, спрямованої на акумулювання свого чистого прибутку для фінансування цільових заходів, проводиться шляхом утворення фондів спеціального призначення. Кількість фондів, їхня назва і використання організація визначає самостійно.

Фонди спеціального призначення утворяться по нормах, установленим власниками, а також за рахунок безоплатних внесків засновників і інших підприємств. Вони, як правило, підрозділяються на фонд нагромадження, фонд соціальної сфери і фонд споживання.

Засоби фондів нагромадження направляються на виробничий розвиток організації й інші аналогічні цілі, зокрема на:

1. фінансування витрат по технічному переозброєнню, реконструкції і розширенню діючого виробництва і будівництва нових об'єктів;

2. проведення науково-дослідних робіт, придбання устаткування, приладів;

3. витрати, пов'язані з випуском і поширенням акцій, облігацій і інших цінних паперів;

4. проведення науково-дослідних робіт, придбання устаткування, приладів;

5. витрати, пов'язані з випуском і поширенням акцій, облігацій і інших цінних паперів;

6. внески в створення інвестиційних фондів, спільних підприємств, акціонерних товариств і асоціацій;

7. списання витрат, що по діючим положеннях не включаються в собівартість продукції (робіт, послуг), а проводяться безпосередньо за рахунок прибутку, що залишається в розпорядженні підприємств;

8. на фінансування природоохоронних заходів і ін.

Якщо підприємство використовує засоби для капітальних вкладень, то сам фонд нагромадження не зменшується, тому що відбувається перетворення фінансових засобів у майно організації. Якщо ж підприємство використовує засоби фонду на покриття збитків звітного року, на розподіл прибутку між засновниками, а також на списання витрат, включаються не в первісну вартість об'єктів основних засобів, що вводяться в експлуатацію, то величина фонду нагромадження зменшується.

Засоби фонду споживання, на відміну від фонду нагромадження, направляються на соціальний розвиток і матеріальне заохочення персоналу, а також інші заходи, що не приводять до утворення нового майна організації. Засоби спеціальних фондів використовуються відповідно до кошторису, що обговорюється і затверджується власниками організації (акціонерами). Про виконання кошторису вони інформуються у встановлений термін.

Фонд споживання призначений для забезпечення соціального захисту персоналу: дотацій на харчування, придбання проїзних квитків, путівок у санаторії, дитячі установи, на житлове будівництво, а також на матеріальне заохочення працівників (одноразові премії, подарунки, матеріальна допомога) і ін.

Фонд соціальної сфери являє собою зарезервовані суми як фінансове забезпечення розвитку соціальної сфери. Фонд соціальної сфери покриває капітальні вкладення не у виробництво як фонд нагромадження, а в соціальні служби підприємства, наприклад у будівництво дитячого саду. Засоби фонду направляються на фінансування витрат, пов'язаних з утриманням об'єктів житлово-комунального господарства, охорони здоров'я, культури, спорту, дитячих установ, будинків і баз відпочинку, що враховуються на балансі організації.

Власне, якщо не вважати амортизацію, нерозподілений прибуток є єдиним великим джерелом фінансування діяльності підприємства. Його підприємство завжди може направити на свої потреби чи створення спеціальних фондів. Відмінною рисою на знову створюваних підприємствах є складність у прогнозуванні прибутку через ще не виниклий попит на вироблені товари і послуги. На вже працюючих підприємствах можливі побудови прогнозів про величину прибутку в майбутньому, але тільки в складі загального прогнозу діяльності підприємства й аналізу кон'юнктури ринку. Уся справа в тім, що на розмір прибутку будуть впливати численні фактори як усередині підприємства, так і фактори зовнішнього середовища й абстрагований аналіз прибутку на майбутній період може привести до того, що засобів може попросту не вистачити навіть на підтримку поточної діяльності.

Субсидії, надходження та інші резерви. Цільове фінансування і надходження являють собою засоби некомерційної організації, призначені для фінансування тих чи інших заходів цільового призначення. До них відносяться засоби, що надійшли від інших підприємств, субсидії урядових органів, грошові внески батьків на утримання дітей у дитячих установах (садах, яслах) і ін.[ 11. ст… 20]

До інших резервів відносяться резерви, що створюються на підприємстві в зв'язку з майбутніми великими витратами, що включаються в собівартість і витрати обігу. Наприклад, резерви: на оплату відпусток, на ремонт предметів, що здаються в прокат, для виплати щорічної винагороди за вислугу років, для винагород за підсумками роботи за рік, на виробничі витрати по підготовчих роботах у зв'язку із сезонним характером виробництва й ін. (на цылы, передбачені законодавством України, нормативними актами Мінфіну України).

Рішення про створення резервних фондів повинне бути зафіксоване в обліковій політиці організації. Якщо ж організація не створює резервних фондів, то цей факт можна не обмовляти в обліковій політиці.

1.2 Основні методологічні підходи до оптимізації структури капіталу

компанії

Оптимізація структури капіталу є однією з найбільш важливих і складних задач, розв'язуваних у процесі фінансового керування підприємством. Оптимальна структура капіталу являє собою таке співвідношення використання власних і позикових засобів, при якому забезпечується найбільш ефективна пропорційність між коефіцієнтом фінансової рентабельності і коефіцієнтом фінансової стійкості підприємства, тобто максимізується його ринкова вартість.

1. Аналіз капіталу підприємства. Основною метою цього аналізу є виявлення тенденцій динаміки обсягу і складу капіталу в предплановом періоді і їхнього впливу на фінансову стійкість і ефективність використання капіталу.

На першій стадії аналізурозглядається динаміка загального обсягу й основних складених елементів капіталу в зіставленні з динамікою обсягу виробництва і реалізації продукції; визначається співвідношення власного і позикового капіталу і його тенденції; у складі позикового капіталу вивчається співвідношення довго- і короткострокових фінансових зобов'язань; визначається розмір прострочених фінансових зобов'язань і з'ясовуються причини прострочення.

На другій стадії аналізурозглядається система коефіцієнтів фінансової стійкості підприємства, обумовлена структурою його капіталу. У процесі проведення такого аналізу розраховуються і вивчаються в динаміку наступні коефіцієнти:

а) коефіцієнт автономії. Він дозволяє визначити в якому ступені використовувані підприємством активи сформовані за рахунок власного капіталу, тобто частку чистих активів підприємства в загальній їхній сумі;

б) коефіцієнт фінансового левериджа(коефіцієнт фінансування). Він дозволяє установити яка сума позикових засобів притягнута підприємством на одиницю власного капіталу;

в) коефіцієнт довгострокової фінансової незалежності. Він характеризує відношення суми власного і довгострокового позикового капіталу до обший сумі використовуваного підприємством капіталу і дозволяє, виявити фінансовий потенціал майбутнього розвитку підприємства;

г) коефіцієнт співвідношення довго- і короткострокової заборгованості.Він дозволяє визначити суму залучення довгострокових фінансових кредитів у розрахунку на одиницю короткострокового позикового капіталу, тобто характеризує політику фінансування активів підприємства за рахунок позикових засобів.

Аналіз фінансової стійкості підприємства дозволяє оцінити ступінь стабільності його фінансового розвитку і рівень фінансових ризиків, що генерують погрозу його банкрутства.

На третій стадії аналізу оцінюється ефективність використання капіталу в цілому й окремих його елементах. У процесі проведення такого аналізу розраховуються і розглядаються в динаміку наступні основні показники:

а) період обороту капіталу.Він характеризує число днів, протягом яких здійснюється один оборот власних і позикових засобів, а також капіталу в цілому. Чим менше період обороту капіталу, тим вище за інших рівних умов ефективність його використання на підприємстві, тому що кожен оборот капіталу генерує визначену додаткову суму прибутку;

б) коефіцієнт рентабельності усього використовуваного капіталу. По своєму чисельному значенню він відповідає коефіцієнту рентабельності сукупних активів, тобто характеризує рівень економічної рентабельності;

в) коефіцієнт рентабельності власного капіталу. Цей показник, що характеризує досягнутий рівень фінансової рентабельності підприємства, є одним з найбільш важливих, тому що він служить одним із критеріїв формування оптимальної структури капіталу;

г) капіталовіддача.Цей показник характеризує обсяг реалізації продукції, що приходиться на одиницю капіталу, тобто у визначеній мері служить вимірником ефективності операційної діяльності підприємства;

д) капиталоемкость реалізації продукції. Він показує який обсяг капіталу задіяний для забезпечення випуску одиниці продукції і є базовим для моделювання потреби в капіталі в майбутньому періоді з урахуванням галузевих особливостей операційної діяльності.

2. Оцінка основних факторів, що визначають формування структури капіталу. Практика показує, що не існує єдиних рецептів ефективного співвідношення власного і позикового капіталу не тільки для однотипних підприємств, але навіть і для одного підприємства на різних стадіях його розвитку і при різній кон'юнктурі товарного і фінансового ринків. Разом з тим, існує ряд об'єктивних і суб'єктивних факторів, облік яких дозволяє цілеспрямовано формувати структуру капіталу, забезпечуючи умови найбільш ефективного його використання на кожнім конкретному підприємстві. Основними з цих факторів є:

• Галузеві особливості операційної діяльності підприємства. Характер цих особливостей визначає структуру активів підприємства, їхня ліквідність. Підприємства з високим рівнем фондоемкости виробництва продукції в силу високої частки внеоборотных активів, має звичайно більш низький кредитний рейтинг і змушені орієнтуватися у своїй діяльності на використання власного капіталу. Крім того, характер галузевих особливостей визначає різну тривалість операційного циклу. Чим нижче період операційного циклу, тим у більшому ступені (за інших рівних умов) може бути використаний підприємством позиковий капітал.

• Стадія життєвого циклу підприємства. Зростаючі підприємства, що знаходяться на ранніх стадіях свого життєвого циклу і имеющие конкурентноздатну продукцію, можуть залучати для свого розвитку велику частку позикового капіталу, хоча для таких підприємств вартість цього капіталу може бути вище среднерыночной (на підприємствах, що знаходяться на ранніх стадіях свого життєвого циклу, рівень фінансових ризиків більш високий, що враховується їх кредиторами). У той же час підприємства, що знаходяться в стадії зрілості, у більшій мері повинні використовувати власний капітал.

• Кон'юнктура товарного ринку. Чим стабильней кон'юнктура цього ринку, а відповідно і стабильней попит на продукцію підприємства, тим вище і безопасней стає використання позикового капіталу. І навпаки — в умовах несприятливої кон'юнктури і скорочення обсягу реалізації продукції використання позикового капіталу прискорено генерує зниження рівня прибутку і ризик утрати платоспроможності; у цих умовах необхідно оперативно знижувати коефіцієнт фінансового левериджа за рахунок зменшення обсягу використання позикового капіталу.

• Кон'юнктура фінансового ринку. У залежності від стану цієї кон'юнктури чи зростає знижується вартість позикового капіталу. При істотному зростанні цієї вартості диференціал фінансового левериджа може досягти негативного значення (при який використання позикового капіталу приведе до різкого зниження рівня фінансової рентабельності, а в ряді випадків — і до збиткової операційної діяльності). У свою чергу, при істотному зниженні цієї вартості різко знижується ефективність використання довгострокового позикового капіталу (якщо кредитними умовами не обговорене відповідна коректування ставки відсотка за кредит). Нарешті, кон'юнктура фінансового ринку впливає на вартість залучення власного капіталу з зовнішніх джерел — при зростанні рівня позичкового відсотка зростають і вимоги інвесторів до норми прибутку на вкладений капітал.

• Рівень рентабельності операційної діяльності. При високому значенні цього показника кредитний рейтинг підприємства зростає і воно розширює потенціал можливого використання позикового капіталу. Однак у практичних умовах цей потенціал часто залишається незатребуваним у зв'язку з тим, що при високому рівні рентабельності підприємство має можливість задовольняти додаткову потребу в капіталі за рахунок більш високого рівня капіталізації отриманого прибутку. У цьому випадку власники воліють інвестувати отриманий прибуток у власне підприємство, що забезпечує високий рівень віддачі капіталу, що за інших рівних умов знижує питому вагу використання позикових засобів.

• Коефіцієнт операційного левериджа. Зростання прибутку підприємства забезпечується спільним проявом ефекту операційного і фінансового левериджа. Тому підприємства зі зростаючим обсягом реалізації продукції, але виробництва, що мають у силу галузевих особливостей її, низький коефіцієнт операційного левериджа, можуть у набагато більшому ступені (за інших рівних умов) збільшувати коефіцієнт фінансового левериджа, тобто використовувати велику частку позикових засобів у загальній сумі капіталу.

• Відношення кредиторів до підприємства. Як правило, кредитори при оцінці кредитного рейтингу підприємства керується своїми критеріями, що не збігаються іноді з критеріями оцінки власної кредитоспроможності підприємством. У ряді випадків, незважаючи на високу фінансову стійкість підприємства, кредитори можуть керуватися й іншими критеріями, що формують негативний його імідж, а відповідно знижують і його кредитний рейтинг. Це робить відповідний негативний вплив на можливість залучення підприємством позикового капіталу, знижує його фінансову гнучкість, тобто можливість оперативно формувати капітал за рахунок зовнішніх джерел.

• Рівень оподаткування прибутку. В умовах низьких ставок податку на прибуток чи використання підприємством податкових пільг по прибутку, різниця у вартості власного і позикового капіталу, приваблюваного з зовнішніх джерел, знижується. Це зв'язано з тим, що ефект податкового коректора при використанні позикових засобів зменшується. У цих умовах більш кращим є формування капіталу з зовнішніх джерел за рахунок емісії акцій (залучення додаткового пайового капіталу). У той же час при високій ставці оподаткування прибутку істотно підвищується ефективність залучення позикового капіталу.

• Фінансовий менталітет власників і менеджерів підприємства. Неприйняття високих рівнів ризиків формує консервативний підхід власників і менеджерів до фінансування розвитку підприємства, при якому його основу складає власний капітал. І навпаки, прагнення дістати високий прибуток на власний капітал, незважаючи на високий рівень ризиків, формує агресивний підхід до фінансування розвитку підприємства, при якому позиковий капітал використовується в максимально можливому розмірі.

• Рівень концентрації власного капіталу. Для того, щоб зберегти фінансовий контроль за керуванням підприємством (контрольний пакет чи акцій контрольний обсяг пайового внеску), власникам підприємства не хочеться залучати додатковий власний капітал із зовнішніх джерел, навіть незважаючи на сприятливі до цього передумови. Задача збереження фінансового контролю за керуванням підприємством у цьому випадку є критерієм формування додаткового капіталу за рахунок позикових засобів.

З урахуванням цих факторів керування структурою капіталу на підприємстві зводиться до двох основних напрямків — 1) встановленню оптимальних для даного підприємства пропорцій використання власного і позикового капіталу; 2) забезпеченню залучення на підприємство необхідних видів і обсягів капіталу для досягнення розрахункових показників його структури.

3. Оптимізація структури капіталу за критерієм максимізації рівня фінансової рентабельності. Для проведення таких оптимизационных розрахунків використовується механізм фінансового левериджа.

Фінансовий леверидж характеризує використання підприємством позикових засобів, що впливає на зміну коефіцієнта рентабельності власного капіталу. Іншими словами, фінансовий леверидж являє собою об'єктивний фактор, що виникає з появою позикових засобів в обсязі використовуваного підприємством капіталу, що дозволяє йому дістати додатковий прибуток на власний капітал,

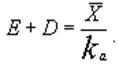

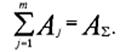

Показник, що відбиває рівень додатково генерируемой прибутку на власний капітал при різній частці використання позикових засобів, називається ефектом фінансового левериджа. Він розраховується по наступній формулі 1:

ЗК

ЭФЛ = (1-СНП )х(КВРа — ПК)х ——, (1)

СК

де ЭФЛ—эффект фінансового левериджа, що полягає в приросту коефіцієнта рентабельності власного капіталу, %;

СНП -ставка податку на прибуток, виражена десятковим дробом;

КВРа —коэффициент валової рентабельності активів (відношення валового прибутку до середньої вартості активів), %;

Пк-середній розмір відсотків за кредит, що сплачуються підприємством за використання позикового капіталу, %;

ЗК—середня сума використовуваного підприємством позикового капіталу;

Ск-середня сума власного капіталу підприємства.

Розглядаючи раніше приведену формулу розрахунку ефекту фінансового левериджа, можна виділити в ній три основні составляюшие:

1) Податковий коректор фінансового левериджа(1-Снп), що показує в якому ступені виявляється ефект фінансового левериджа в зв'язку з різним рівнем оподаткування прибутку.

2)Диференціал фінансового левериджа(Квра-пк), що характеризує різницю між коефіцієнтом валової рентабельності активів і середнім розміром відсотка за кредит.

3) Коефіцієнт фінансового левериджа(ЗК/СК), що характеризує суму позикового капіталу, використовуваного підприємством, у розрахунку на одиницю власного капіталу.

Виділення цих складових дозволяє цілеспрямовано керувати ефектом фінансового левериджа в процесі фінансової діяльності підприємства.

Податковий коректор фінансового левериджа практично не залежить від діяльності підприємства, тому що ставка податку на прибуток установлюється законодавчо. Разом з тим, у процесі керування фінансовим левериджем диференційований податковий коректор може бути використаний у наступних випадках:

а) якщо по різних видах діяльності підприємства встановлені диференційовані ставки оподаткування прибутку;

б) якщо по окремих видах діяльності підприємство використовує податкові пільги по прибутку;

в) якщо окремі дочірні фірми підприємства здійснюють свою діяльність у вільних економічних зонах своєї країни, де діє пільговий режим оподаткування прибутку;

г) якщо окремі дочірні фірми підприємства здійснюють свою діяльність у державах з більш низьким рівнем оподаткування прибутку.

У цих випадках, впливаючи на галузеву чи регинальную структуру виробництва (а відповідно і на склад прибутку за рівнем її оподатковування), можна знизивши середню ставку оподаткування прибутку підвищити вплив податкового коректора фінансового левериджа па його ефект (за інших рівних умов).

Диференціал фінансового левериджа є головною умовою, що формує позитивний ефект фінансового левериджа. Цей ефект виявляється тільки в тому випадку, якщо рівень валового прибутку, генерируємий активами підприємства, перевищує середній розмір відсотка за використовуваний кредит (включающий не тільки його пряму ставку, але й інші питомі витрати по його залученню, страхуванню й обслуговуванню), тобто якщо диференціал фінансового левериджа є позитивною величиною. Чим вище позитивне значення диференціала фінансового левериджа, тим вище за інших рівних умов буде його ефект.

У зв'язку з високою динамічністю цього показника він вимагає постійного моніторингу в процес керування ефектом фінансового левериджа. Цей динамізм обумовлений дією ряду факторів.

Насамперед, у період погіршення кон'юнктури фінансового ринку (у першу чергу, скорочення обсягу пропозиції на ньому вільного капіталу) вартість позикових засобів може різко зрости, перевищивши рівень валового прибутку, генерируемой активами підприємства.

Крім того, зниження фінансової стійкості підприємства в процесі підвищення частки використовуваного позикового капіталу приводить до збільшення ризику його банкрутства, що змушує кредиторів збільшувати рівень ставки відсотка за кредит з урахуванням включення в неї премії за додатковий фінансовий ризик. При визначеному рівні цього ризику (а відповідно і рівні загальної ставки відсотка за кредит) диференціал фінансового левериджа може бути зведений до нуля (при який використання позикового капіталу не дасть приросту рентабельності власного капіталу) і навіть мати негативну величину (при який рентабельність власного капіталу знизиться, тому що частина чистого прибутку, генерируемой власним капіталом, буде іти на обслуговування використовуваного позикового капіталу по високих ставках відсотка).

Нарешті, у період погіршення кон'юнктури товарного ринку скорочується обсяг реалізації продукції, а відповідно і розмір валового прибутку підприємства від операційної діяльності. У цих умовах негативна величина диференціала фінансового левериджа може формуватися навіть при незмінних ставках відсотка за кредит за рахунок зниження коефіцієнта валової рентабельності активів.

Формування негативного значення диференціала фінансового левериджа по кожній з перерахованих вище причин завжди приводить до зниження коефіцієнта рентабельності власного капіталу. У цьому випадку використання підприємством позикового капіталу дає негативний ефект.

Коефіцієнт фінансового левериджа є тим важелем ( leveradge у дослівному перекладі — важіль), що мультиплицирует (пропорційно чи мультиплікатору коефіцієнту змінює) позитивний чи негативний ефект, одержуваний за рахунок відповідного значення його диференціала. При позитивному значенні диференціала будь-який приріст коефіцієнта фінансового левериджа буде викликати ще більший приріст коефіцієнта рентабельності власного капіталу, а при негативному значенні диференціала приріст коефіцієнта фінансового левериджа буде приводити до ще більшого темпу зниження коефіцієнта рентабельності власного капіталу. Іншими словами, приріст коефіцієнта фінансового левериджа мультиплицирует ще більший приріст його ефекту (позитивного чи негативного в залежності від позитивної чи негативної величини диференціала финансовго левериджа). Аналогічне зниження коефіцієнта фінансового левериджа буде приводити до зворотного результату, знижуючи в ще більшому ступені його позитивний чи негативний ефект.

Таким чином, при незмінному диференціалі коефіцієнт фінансового левериджа є головним генератором як зростання суми і рівня прибутку на власний капітал, так і фінансового ризику втрати цього прибутку. Аналогічним образом, при незмінному коефіцієнті фінансового левериджа позитивна чи негативна динаміка його диференціала генерує як зростання суми і рівня прибутку на власний капітал, так і фінансовий ризик її втрати.

Знання механізму впливу фінансового левериджа на рівень прибутковості власного капіталу і рівень фінансового ризику дозволяє цілеспрямовано керувати як вартістю, так і структурою капіталу підприємства.

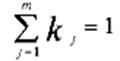

4. Оптимізація структури капіталу за критерієм мінімізації його вартості. Процес цієї оптимізації заснований на попередній оцінці вартості власного і позикового капіталу при різних умовах його залучення і здійсненні різноманітних розрахунків середньозваженої вартості капіталу.

5. Оптимізація структури капіталу за критерієм мінімізації рівня фінансових ризиків. Цей метод оптимізації структури капіталу зв'язаний із процесом диференційованого вибору джерел фінансування різних складових частин активів підприємства. У цих цілях всі активи підприємства підрозділяються на такі три групи:

а) Необоротні активи.

б)Постійна частина оборотних активів. Вона являє собою незмінну частину сукупного їхнього розміру, що не залежить від сезонних і інших коливань обсягу операційної діяльності і не зв'язана з формуванням запасів сезонного збереження, дострокового завезення і цільового призначення. Іншими словами, вона розглядається як песпижаемый мінімум оборотних активів, необхідний підприємству для здійснення поточної операційної діяльності.

в) Перемінна частина оборотних активів. Вона являє собою частину, що варіює, їхнього сукупного розміру, що зв'язана із сезонним зростанням обсягу реалізації продукції, необхідністю формування в окремі періоди діяльності підприємства товарних запасів сезонного хропіння, дострокового завезення і цільового призначення. У складі цієї перемінної частини оборотних активів виділяють максимальну і середню потребу в них.

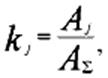

Існують три принципових підходи до фінансування різних груп активів підприємства (рис.2).

Склад активів підприємства | Консервативний підхід до фінансування активів підприємства | Помірний чи компромісний підхід до фінансуванню активів підприємства | Агресивний підхід до фінансування активів підприємства | |

активів |

| КЗК | КЗК | |

Постійна частина оборотнихактивів | ДЗК+СК | ----------------- | ||

Необоротні активи | ДЗК+СК | ДЗК+СК |

Рис. 2. Принципові підходи до фінансування активів.

У залежності від свого відношення до фінансових ризиків чи власники менеджери підприємства обирають один з розглянутих варіантів фінансування активів. З огляду на, що на сучасному етапі довгострокові позики і позички підприємствам практично не надаються, обрана модель фінансування активів буде представляти співвідношення власного і позикового (короткострокового) капіталу, тобто оптимизировать його структуру з цих позицій.

6. Формування показника цільової структури капіталу. Граничні границі максимально рентабельної і мінімально ризикованої структури капіталу дозволяють визначити поле вибору конкретних його значень на плановий період. У процесі цього вибору враховуються раніше розглянуті фактори, що характеризують індивідуальні особливості діяльності даного підприємства.

Остаточне рішення, прийняте по цьому питанню, дозволяє сформувати на майбутній період показник «цільової структури капіталу», відповідно до якого буде здійснюватися наступне його формування на підприємстві шляхом залучення фінансових засобів з відповідних джерел.

1.3 Оцінка майнового положення підприємства

Підприємство «Дельта-Лоцман»працює на ринку з 1999 року. Фірма початку свою діяльність у 1992 році. Організаційно-правова форма діяльності — товариство з обмеженою відповідальністю. Статутний фонд підприємства 16500.0 тис. грн. Внесок у статутний фонд був зроблений основними засобами. Основний вид діяльності компанії — оптова і роздрібна торгівля. На даний момент торгівля нафтопродуктами займає 100% діяльності.

За станом на 01.01.06.м. валюта балансу складає 189909.5 тис. грн. Кількість штатних працівників 485 чоловік. На балансі підприємства маються цілісні майнові комплекси, а саме: автозаправні комплекси, нафтобази, транспортні засоби. Фірма має свій автопарк у кількості 231 автомобіля, більшість з який приходиться на спеціалізований транспорт (бензовози і т.п.) Транспорт, крім перевезення нафтопродуктів для своєї діяльності, здається в оренду, що приносить непоганий прибуток. Доход від оренди автотранспортних засобів за 2004 рік склав 85.1 тис. грн. За результатами роботи за 2003, 2004, 2005 року підприємство дістало прибуток у розмірі 13 018.7 тис. грн. Питома вага прибутку від реалізації нафтопродуктів значний (96.5%).

Основні статті доходів компанії, з огляду на специфіку діяльності, складають: доход від реалізації продуктів; доход від реалізації робіт і послуг; доход від оперативної оренди; доход від участі в капіталі;інші фінансові доходи; доход від реалізації внеоборотных активів.

Основні статті витрат підприємства «Дельта-Лоцман»: витрати на закупівлю сировини; амортизація; оренда; автоуслуги; заробітна плата і нарахування на неї; реклама; командировочні витрати; відвантаженню, експедиторів, збереження, складування, банку, залізничного транспорту, зв'язку; господарські витрати; податки збори,

На підставі наданою бухгалтерією балансів і звітів за фінансовими результатами діяльності фірми за останні три роки, мною був проведений аналіз фінансово-господарської діяльності підприємства «Дельта-Лоцман».

Для аналізу результатів фінансово-господарської діяльності й ефективності керування компанією будемо використовувати дані балансу за 2003,2004, 2005 роки. Аналіз діяльності має наступні пункти оцінки:

Оцінка й аналіз економічного потенціалу суб'єкта господарювання

1.1. Оцінка майнового положення;

1.2. Аналіз рентабельності;

1.3. Оцінка ділової активності.

Оцінка починається з побудови укрупненого аналітичного балансу компанії за аналізований період.

Далі на підставі укрупненого балансу проводяться вертикальний і горизонтальний аналізи засобів підприємства і їхніх джерел, метою яких є показати структуру, абсолютні зміни і відносні темпи росту цих засобів і їхніх джерел. Сума господарських засобів, що знаходилися в розпорядженні підприємства в аналізованому періоді, представлена в таблиці 1.

Таблиця 1 Загальна сума господарських засобів підприємства «Дельта-Лоцман»у 2002-2005 роках

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.07 | На 01.01.08 |

| Загальна сумагосподарськихзасобів, тис.грн | 155319.2 | 192418.1 | 183587.5 | 189909.5 |

Прирости суми господарських засобів компанії за цей же період стосовно попереднього рокам приведені в таблиці 2.

Таблиця 2.Прирости (збиток) суми господарських засобів підприємства «Дельта-Лоцман»у 2002-2005 роках

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 | ||||

| Тис.грн | % | Тис.грн | % | Тис.грн | % | Тис.грн | % | |

| Загальна сума господарських засобів | 155319.2 | --- | 192418.1 | +23.9 | 183587.5 | -4.6% | 189909.5 | +3.4% |

З представлених таблиць видно, що за останні три роки діяльності компанії найбільше значення загальної суми господарських засобів приходилося на 01.01.2004 і складало 192418.1 тис. грн, а найменше її значення в 155319.2 тис. грн на 01.01.2003. Тобто за 2003 рік відбулося збільшення господарських засобів на 23.9%. Основними причинами даного збільшення минулого ріст кредиторської заборгованості в пасиві балансу (43.6%) і дебіторської заборгованості (48.6%) і коштів і їхнього еквівалентів (97.2%) в активі балансу. За 2004 рік валюта балансу зменшилася на 4.6%, а за 2005 рік збільшилася на 3.4%. У цілому по аналізованому періоді сума господарських засобів, що знаходилися в розпорядженні компанії зросла на 22.3% і склало значення 189909.5 тис.грн. Приведені дані говорять про ріст економічного потенціалу компанії за три минулих роки.

Структура активу балансу компанії представлена в таблиці 3.

Таблиця 3 Структура активу балансу підприємства «Дельта-Лоцман»

у 2002-2005 роках

| Показники | 01.01.2003 | 01.01.2004 | 01.01.2005 | 01.01.2006 | ||||

| Тис.грн | % | Тис.грн | % | Тис.грн | % | Тис.грн | % | |

| Необоротніактиви | 72136,3 | 46.4 | 73127,3 | 38.0 | 75317,9 | 41.0 | 79098,8 | 41.7 |

| Оборотніактиви | 83182.9 | 53.6 | 119290.8 | 62.0 | 108269.6 | 59.0 | 110810.7 | 58.3 |

Дані, приведені в таблиці 3, свідчать про стабільність співвідношення оборотного й основного капіталів протягом досліджуваного періоду. Найбільша частка основного капіталу приходилася на початок 2002 року (46.4%), а найменша на кінець того ж року (38%). У період з 01.01.2002 по 01.01.2004 сума основного капіталу збільшилася на 6962.5 тис.грн., тобто приріст склав 11%. А оборотний капітал збільшився на 27627.8 тис.грн., чи на 33.2%.

Структура пасиву балансу за досліджуваний період приведена в таблиці 4.

Таблиця 4 Структура пасиву балансу Підприємство «Дельта-Лоцман»у 2002-2005 роках

| Статті | 01.01.2003 | 01.01.2004 | 01.01.2005 | 01.01.2006 | ||||

| Пасиву | Тис. грн | % | Тис. грн | % | Тис. грн | % | Тис. грн | % |

| Власні засоби | 24143.6 | 15.5 | 32162.6 | 16.7 | 35202.3 | 19.1 | 37162.3 | 19.6 |

| Притягнуті засоби | 131175.6 | 84.4 | 160255.5 | 83.2 | 148385.2 | 80.8 | 152747.2 | 80.4 |

Зміни статей пасиву балансу компанії в 2002 – 2005 роках приведені в таблиці 5.

Таблиця 5 Зміни статей пасиву балансу підприємства «Дельта-Лоцман»у 2002-2005 роках

Статті | Зміни на 01.01.2003 по відношенню к 01.01.2002 | Зміни на 01.01.2004 по відношенню к 01.01.2003 | Зміни на 01.01.2005 по відношенню к 01.01.2004 | Зміни на 01.01.2006 по відношенню к 01.01.2005 | ||||

| Пасиву | Тис. грн | % | Тис. грн | % | Тис. грн | % | Тис. грн | % |

Власні засоби | +8019,0 | +33.2 | +3039,7 | +9.45 | +1960 | +5.5 | +13018.7 | + 53.9 |

Притягнуті засоби | +29079.9 | +22.2 | -11870.3 | -7.4 | +4362.0 | +2.9 | +21571.6 | +16.44 |

Дані, приведені в таблицях 4 і 5 показують, що основними джерелами засобів компанії є залученими. Так середня сума власних засобів у 2002 році складала 28153.1 тис.грн. (16.2%), у 2002 – 33682.5 тис.грн. (17.9%), у 2005 — 36182.3 тис.грн. (19.4%). Проглядається тенденція збільшення частки власного капіталу, що є позитивним чинником. Так за 2003 рік власний капітал збільшився на 33.2%, за 2004 рік на 9.45%, за 2003 – на 5.56%. У цілому за весь аналізований період власний капітал компанії збільшився на 53.9%. Однак, щорічно темп збільшення власного капіталу сповільнювався і,

якщо враховувати що приріст власних засобів відбувається тільки за рахунок прибутку, те можна сказати про погіршення ефективності роботи компанії.

2.АНАЛІЗ СТРУКТУРИ ВЛАСНОГО КАПІТАЛУ ПІДПРИЄМСТВА «ДЕЛЬТА-ЛОЦМАН»

2.1 Аналіз коефіцієнту ліквідності власного капіталу підприємства

Оцінка ліквідності компанії проводиться за допомогою розрахунків таких показників, як:

величина власних оборотних коштів

коефіцієнт поточної ліквідності

коефіцієнт швидкої ліквідності

коефіцієнт абсолютної ліквідності.

Величина власних оборотних коштів характеризує ту частину власного капіталу підприємства, що є джерелом покриття поточних активів підприємства (тобто активів, що мають оборотність менш одного року). Величина власних оборотних коштів чисельно дорівнює перевищенню поточних активів над поточними чи зобов'язаннями перевищенню суми власного і довгострокового залученого капіталів над сумою внеоборотных активів, по формулах 2 чи 3.

ВОК=ОА – ДО (2),

ВОК=(ВК+Пкд) – ВОА. (3),

де ВОК – власні оборотні кошти

ОА — оборотні активи

ДО – короткострокові зобов'язання

ВК – власний капітал

Пкд – притягнутий довгостроковий капітал

ВОА – внеоборотные активи.

Розрахунки даного показника на звітні дати приведені в таблиці 6.

Таблиця 6 Розрахунки величини власних оборотних коштів підприємства «Дельта-Лоцман»у 2002-2005 роках

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Оборотні активи, тис.грн. | 83182.9 | 119289.2 | 108269.6 | 110810.7 |

Короткострокові пасиви, тис.грн. | 76910.4 | 110502.5 | 102736.5 | 110291.1 |

Власні оборотні засоби, тис.грн. | 6272.5 | 8786.7 | 5533.1 | 519.6 |

Частка власних оборотних засобів у оборотних активах | 0.075 | 0.074 | 0.051 | 0.005 |

Дані, приведені в таблиці 6 показують, що власні оборотні кошти протягом аналізованого періоду займали незначну частку в оборотному капіталі компанії. Так на початок 2003 року на них приходилося 7.5%, на початок 2004 – 7.4%, на 01.01.2003 – 5.1%, на 01.01.2006 –0.5%. Розрахунки говорять про зниження даного показника протягом досліджуваного періоду. Так з 01.01.2003 по 01.01.2006 сума власних оборотних коштів зменшилася з 6272.5 тис. грн. до 519.6, тобто на 91.7%. Дане явище несприятливе й у найближчому майбутньому при сформованій динаміці може негативно вплинути на фінансовий стан компанії.

Коефіцієнт поточної ліквідності дає загальну оцінку ліквідності активів, показуючи, скільки гривень поточних активів підприємства приходиться на одну гривню зобов'язань і обчислюється по формулі 4.

Ктл = ОА / КП (4),

де Ктл – коефіцієнт поточної ліквідності

ОА – оборотні активи

КП – короткострокові пасиви.

Розрахунки даного показника на звітні дати аналізованого періоду представлені в таблиці 7.

Таблиця 7 Розрахунки коефіцієнта поточної ліквідності підприємства «Дельта-Лоцман»у 2002-2005 роках

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Оборотні активи, тис.грн. | 83182.9 | 119289.2 | 108269.6 | 110810.7 |

Короткострокові пасиви, тис.грн. | 76910.4 | 110502.5 | 102736.5 | 110291.1 |

Коефіцієнт поточної ліквідності | 1.08 | 1.08 | 1.05 | 1.01 |

Дані таблиці 7 показують, що протягом досліджуваного періоду короткострокова заборгованість на підприємстві цілком покривалася за рахунок оборотних активів, що говорить про успішність функціонування підприємства (принаймні теоретично). Найкращі показники коефіцієнта приходилися на 2003 рік і складали 1.08 (на 1 гривню короткострокових зобов'язань приходилося 1.08 гривні оборотних активів). На кінець 2004 показник складав значення 1.05, а на кінець 2005 – 1.01. За три останні роки значення коефіцієнта знизилося з 1.08 до 1.01, що свідчить про погіршення ліквідності компанії.

Коефіцієнт швидкої ліквідності. Він аналогічний попередньому коефіцієнту, тільки в розрахунках у чисельнику з оборотних активів віднімається найменш ліквідна його форма – запаси і витрати і формула має вид 5.

Кбл = (ОА – З)/КП (5),

де Кбл – коефіцієнт швидкої ліквідності

ОА – оборотні активи

З – запаси

КП – короткострокові пасиви.

Розрахунки Кбл приведені в таблиці 8.

Вважається, що значення коефіцієнта повинне знаходиться в межах від 0.5 до 1. Дані, приведені в таблиці 8, показують, що протягом досліджуваного періоду коефіцієнти швидкої ліквідності знаходилися в нормі. Таким чином підприємство могло досить швидко розрахуватися по поточним зобов'язаннях.

Найбільший інтерес, з погляду платоспроможності, представляє коефіцієнт абсолютної ліквідності, що показує, яка частина короткострокових позикових зобов'язаньможебутипри необхідності

Таблиця 8 Розрахунки коефіцієнта швидкої ліквідності підприємства «Дельта-Лоцман» у 2002-2005 роках

| Показники | На 01.01.01 | На 01.01.03 | На 01.01.04 | На 01.01.05 |

Оборотні активи, тис.грн. | 83182.9 | 119289.2 | 108269.6 | 110810.7 |

Запаси тис.грн. | 23524.8 | 12115.1 | 13045.4 | 16153.0 |

Короткострокові пасиви, тис.грн. | 76910.4 | 110502.5 | 102736.5 | 110291.1 |

Коефіцієнт швидкої ліквідності | 0.78 | 0.97 | 0.93 | 0.86 |

погашена негайно. Коефіцієнт обчислюється по формулі 6.

Кал = ДС / КП (6)

де Кал – коефіцієнт абсолютної ліквідності

ДС – кошти і їхні еквіваленти

КП – короткострокові пасиви.

Розрахунки даного показника приведені в таблиці 9.

Дані, приведені в таблиці, показують, що протягом аналізованого періоду коефіцієнти абсолютної ліквідності значно перевершували мінімально припустиме його значення в 0.2. За три роки даний показник не перетерпів істотних змін і знаходився в районі значення 0.6. Таким чином кожна гривня короткострокової заборгованості покривалася 60 коп. коштів на рахунку компанії.

Таблиця 9 Розрахунки коефіцієнта абсолютної ліквідності підприємства «Дельта-Лоцман» протягом 2002 – 2005 років

| Показники | Нна 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Грошові засоби і їх еквіваленти, тис.грн. | 38136.6 | 75220 | 62873.4 | 69147 |

Короткострокові пасиви, тис.грн. | 76910.4 | 110502.5 | 102736.5 | 110291.1 |

Коефіцієнт абсолютної ліквідності | 0.49 | 0.68 | 0.61 | 0.63 |

Одна з найважливіших характеристик фінансового стану підприємства – стабільність його діяльності у світлі довгострокової перспективи. Вона зв'язана з загальною фінансовою структурою підприємства, ступенем його залежності від кредиторів і інвесторів. У світовий і вітчизняну обліково-аналітичну практику оцінка фінансової стійкості проводиться на підставі системи таких показників.

Коефіцієнт концентрації власного капіталу характеризує частку власників підприємства в загальній сумі засобів, авансованих у його діяльність. Чим вище значення даного коефіцієнта, тим більше фінансово стійко, стабільно і незалежно від зовнішніх кредиторів підприємство. Розрахунок ведеться по формулі 7.

Ккск = ВК / А (7)

де Ккск — коефіцієнт концентрації власного капіталу

ВК – власний капітал компанії

А – загальна сума активів компанії.

Розрахунки даного коефіцієнта приведені в таблиці 10.

| Таблиця 10 Розрахунок коефіцієнта концентрації власного капіталупідприємства «Дельта-Лоцман»у 2002-2005 роках | ||||

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Власний капітал тис.грн | 24143.6 | 32162.6 | 35202.3 | 37162.3 |

Загальна сума активів тис.грн | 155319.2 | 192418.1 | 183587.5 | 189909.5 |

Коефіцієнт концентрації власного капіталу | 0.16 | 0.17 | 0.19 | 0.20 |

Дані, приведені в таблиці 10, показують, що протягом аналізованого періоду, частка власного капіталу в загальній сумі засобів, авансованих у його діяльність, була далека від загальноприйнятого значення в 0.6. Так на початок 2003 року на одну гривну господарських засобів приходилося 16 коп. власних, на початок 2004 – 17 коп., на початок 2005 – 19 коп., а на початок 2006 – 20 коп., тобто в динаміку даний коефіцієнт щорічно ріс, що являє собою поліпшення фінансової стійкості компанії. Ріст частки власних засобів відбувався за рахунок більш високого приросту власного капіталу (прибутку), стосовно загальної суми господарських засобів.

• Коефіцієнт маневреності власного капіталу (КМск). Він показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто вкладена в оборотні кошти, а яка капіталізована. Значення цього показника може відчутно варіювати в залежності від структури капіталу і галузевої приналежності підприємства.

Які-небудь універсальні рекомендації з величини даного чи показника тенденціям його зміни навряд чи можливі; усе визначається специфікою чи галузі даного підприємства. Розрахунки цього показника здійснюються по формулі 8: Кмск = ВОК / ВК (8),

де ВОК — власні оборотні кошти;

ВК — власний капітал.

Розрахунки такого показника як ВОК виробляються виходячи з припущення, що внеоборотные активи покриваються за рахунок власного і довгострокового позикового капіталів, і ВОК обчислюється як різниця між сумою власного і довгострокового позикового капіталу і сумою необоротних активів. ВОК обчислюється по формулі ВОК=(ВК+Зкд)/НА.

Розрахунки даного показника приведені в таблиці 11.

Таблиця 11 Розрахунок маневреності власного капіталу підприємства «Дельта-Лоцман»у 2003-2005 роках

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Власний капітал, тис.грн. | 24143.6 | 32162.6 | 35202.3 | 37162.3 |

Довгостроковий позиковий капітал, тис.грн. | 54265.2 | 49753.0 | 45648.7 | 42456.1 |

Необоротні активи, тис.грн. | 72136.3 | 73127.3 | 75317.9 | 79098.8 |

Власні оборотні засоби, тис.грн. | 6272.5 | 8786.7 | 5533.1 | 519.6 |

Коефіцієнт маневреності власного капіталу | 0.26 | 0.27 | 0.16 | 0.013 |

Як показують дані таблиці 11, частка власних оборотних коштів, протягом досліджуваного періоду, зменшилася з 26% на початку 2003 року до 1.3% на початку 2006. Дані зміни відбулися за рахунок різкого зменшення власних оборотних коштів. Результати говорять про збільшення капіталізації власного і прирівняного до нього капіталів з 76% до 98.7%.

• Коефіцієнт структури довгострокових вкладень показує, яка частина основних засобів і інших внеоборотных активів профінансована зовнішніми інвесторами, тобто належить їм, а не власникам компанії. Розрахунок ведеться по формулі 9.

Ксдв = ДП / ВОА (9)

де Ксдв — коефіцієнт структури довгострокових вкладень;

ДП – довгострокові пасиви;

ВОА – необоротні активи.

Розрахунки коефіцієнта за 2003 – 2005 року приведені в таблиці 12.

Таблиця 12Розрахунки коефіцієнта структури довгострокових вкладень підприємства «Дельта-Лоцман»протягом 2003-2005 років

| Показники | На 01.01.03 | На 01.01.04 | На 01.01.05 | На 01.01.06 |

Довгостроковий позиковий капітал, тис.грн | 54265.2 | 49753.0 | 45648.7 | 42456.1 |

Необоротні активи, тис.грн | 72136.3 | 73127.3 | 75317.9 | 79098.8 |

Коефіцієнт структури довгострокових вкладень | 0.75 | 0.68 | 0.61 | 0.54 |

Як видно з таблиці 12, на 01.01.2003 необоротні засоби на 75% покривалися за рахунок довгострокових пасивів, на 01.01.2004 – на 68%, на 01.01.2005 – на 61%, на 01.01.2006 – на 54%. Так, у динаміці відбувалося збільшення частки власних засобів у покритті необоротних активів. Фінансова стійкість у даному випадку зростає, що є позитивною тенденцією.

• Коефіцієнт співвідношення власних і залучених засобів, що характеризує обсяг притягнутих засобів на одиницю власного капіталу. Даний коефіцієнт обчислюється по формулі 10.

Кссп = ЗЗ / ВК (10),

де ЗЗ –залучені засоби;

ВК — власний капітал.