Отчет по практике: Минимизация налоговой нагрузки на предприятия малого бизнеса

СОДЕРЖАНИЕ

ВВЕДЕНИЕ……………………………………………………………….…….6

1.МАЛЫЙ БИЗНЕС КАК ОСНОВА ЭКОНОМИКИ

1.1. Развитие малых предприятий…………………………………………..…9

1.2. Особенности применения специальных режимов налогообложения

для предприятий малого бизнеса…………………………………….………19

-Упрощенная система налогообложения (УСН)……………………….…….21

— Единый налог на вмененный доход (ЕНВД)……………………………….28

— Система налогообложения для сельскохозяйственных

товаропроизводителей (единый сельскохозяйственный налог)……………32

1.3. Методы минимизации налоговой нагрузки……………………….……..37

1.4. Методика анализа налогов и расчет налоговой нагрузки……….….…..47

2. НАЛОГОВАЯ НАГРУЗКА НА МАЛЫЕ ПРЕДПРИЯТИЯ

2.1. Анализ налогообложения ООО «Нива-2»……………………………...54

2.2. Расчет налоговой нагрузки на ООО «Нива -2»…………………….…...60

3. ПРЕДЛОЖЕНИЕ ПО МИНИМИЗАЦИИ НАЛОГОВОЙ НАГРУЗКИ

ООО «НИВА-2»

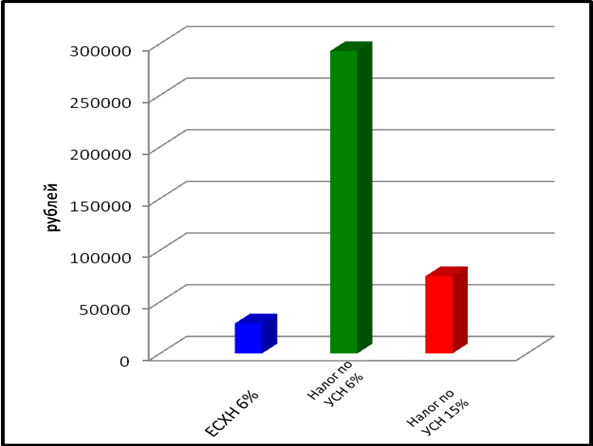

3.1. Выбор оптимального режима налогообложения для ООО «Нива-2»...64

3.2. Совершенствование налогообложения ООО «Нива-2»………………..73

ЗАКЛЮЧЕНИЕ…………………………………………………………….…78

СПИСОК ЛИТЕРАТУРЫ……………………………………………………..81

ВВЕДЕНИЕ

Актуальность темы исследования. Значение малого бизнеса проявляется в том, что, развиваясь и работая в собственных интересах, малый бизнес способствует развитию экономики государства в целом. Эта деятельность в равной степени полезна как для всей экономики страны, так и для каждого гражданина в отдельности, и поэтому заслуженно получила государственное признание и поддержку.

Важным фактором в развитии малого бизнеса является налоговая политика государства. И можно говорить о необходимости использования более гибкого подхода к налогообложению микро-, малых, средних и крупных субъектов малого предпринимательства, в то время как в настоящий момент понятия микро- и среднего субъекта малого бизнеса отсутствуют вообще. Уплачивать законно установленные налоги и сборы обязанность каждого, но налогоплательщик при предоставлении государством такой возможности старается сэкономить на уплате налогов. И государство дает такую возможность, предоставляя на выбор налогоплательщикам использование альтернативных систем налогообложения и методик осуществления учета. Следовательно, при работе с полной отдачей и заинтересованностью в результатах своего труда каждый хозяйствующий субъект должен осуществлять и хорошо представлять для себя процесс налогового планирования, минимизации налоговых платежей с целью получения максимальной выгоды.

Налоговое законодательство нашей страны предоставляет малому бизнесу возможность работы по трем системам налогообложения, учета и отчетности, причем одна из систем, в свою очередь, предлагает использование разных объектов налогообложения. Многовариантность выбора системы налогообложения, являясь несомненным плюсом налоговой политики, в то же время представляет и несомненную сложность, так как требуется ответить на два основных вопроса о том, какая из предлагаемых систем наиболее проста и удобна в применении и предоставляет наибольшие возможности по минимизации налоговых платежей в бюджет. А поиски ответа на поставленный вопрос не могут не проходить через расчет величины налоговой нагрузки на хозяйствующий субъект. И от того, насколько эта методика совершенна, насколько универсальна и зависят и получаемые результаты. Проблема определения наиболее оптимальной системы налогообложения, при которой величина налоговой нагрузки минимальна, из проблемы собственников малого бизнеса вырастает в общегосударственную проблему, так как от того, насколько эффективно работает налоговая система, насколько она популярна, зависит и собираемость налога, и, соответственно, наполняемость бюджета.

Процедура определения оптимального налогового режима экономического субъекта является достаточно сложным и ответственным этапом налогового менеджмента, от результатов которого зависит структура и динамика последующих финансовых потоков, связанных с осуществлением налоговых выплат. Поэтому возникает острая необходимость в использовании эффективных инструментов анализа и принятия управленческих решений по данному вопросу.

Оптимизация налоговой нагрузки хозяйствующего субъекта требует учета целого ряда факторов, к которым относятся следующие: степень влияния НДС на взаимоотношения фирмы с основными контрагентами, уровень рентабельности продаж, соотношение расходов и доходов предприятия, доля фонда оплаты труда в доходах, доля взносов в Пенсионный фонд РФ в доходах, величина выплат по временной нетрудоспособности. Каждый из указанных факторов может оказывать дифференцированное влияние на итоговый вектор, формирующий оптимальный выбор режима налогообложения предприятия

Разработке проблем совершенствования систем налогообложения малых предпринимательских структур посвящены исследования отечественных специалистов в области учета и налогообложения: Брызгалина А.В., Ендовицкого Д.А., Рахматулина Р.Р., Касьяновой Г.Ю., Касьянова, А.В., Кислова Д.В., Лапуста М.Г., Старостина Ю.Л., Молчанова С.С., Балакина В.В., Кирина Л.С., Черника Д.Г. и др.

Цель работы состоит в исследовании налогообложения предприятий малого бизнеса на примере ООО «Нива-2» и выработке предложений по минимизации налоговой нагрузки.

Поставленная в работе цель обусловила решение следующих задач:

1. рассмотреть сущность и характеристику предприятий малого бизнеса;

2. изучить существующие системы налогообложения субъектов малого предпринимательства;

3. дать характеристику объекту исследования;

4. изучить применяемую налоговую систему на предприятии;

5. выбрать оптимальный режим налогообложения для ООО «Нива-2»;

6. упрощенной системы налогообложения и пути их решения.

Объектом исследования является предприятие малого бизнеса ООО «Нива-2».

Предметом исследования является механизм налогообложения малого бизнеса.

Теоретической базой исследования являются работы в области современной экономической теории, анализа, учета и налогообложения, законодательные акты и постановления государственных органов в области налогообложения малого предпринимательства.

1.МАЛЫЙ БИЗНЕС КАК ОСНОВА РАЗВИТИЯ ЭКОНОМИКИ

1.1. Развитие малых предприятий

Малые формы предпринимательства обладает определенными достоинствами: это гибкость и моментальная приспособляемость к конъюнктуре рынка, способность быстро изменять структуру производства, быстро создавать и оперативно применять новые технологии и научные разработки; это также дух инициативы, предприимчивость и динамизм.

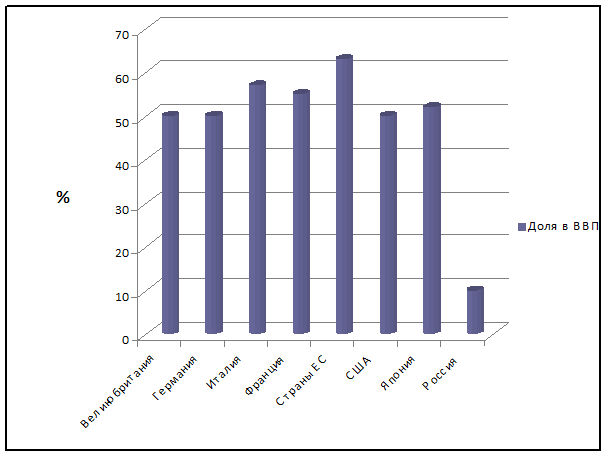

Малые предприятия стали по существу основой экономики наиболее развитых стран. Ярким примером тому служат США, страны ЕС и Япония, в которых на долю малого и среднего бизнеса приходится 50-70% ВВП и 50-70% в общей численности занятых.

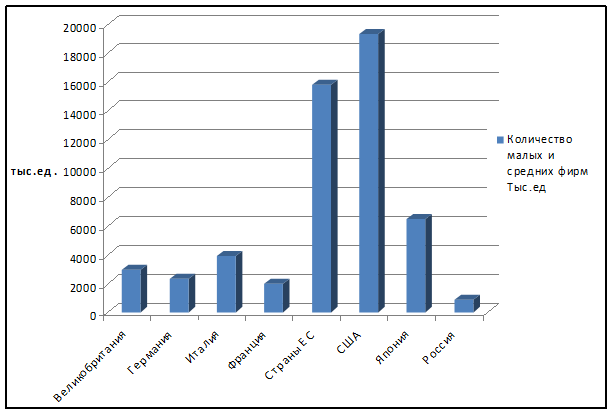

Рисунок 1. Количество малых предприятий в развитых странах

Наиболее точно данные о малых предприятиях наиболее развитых стран содержатся в Таблице 1.

Таблица 1

Основные показатели развития малого предпринимательства

в развитых странах (в конце 1990-х годов)

| Страна | Количество малых и средних фирм | Число занятых млн. чел. | Доля малых и средних фирм (%) | ||

| Тыс.ед | в расчете на 1 тыс. жителей | В общей численности занятых | в ВВП | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Великобритания | 2930 | 46 | 13,6 | 49 | 50-53 |

| Германия | 2290 | 37 | 18,5 | 46 | 50-54 |

| Италия | 3920 | 68 | 16,8 | 73 | 57-60 |

| Франция | 1980 | 35 | 15,2 | 54 | 55-62 |

| Страны ЕС | 15777 | 45 | 68 | 72 | 63-67 |

| США | 19300 | 74,2 | 70,2 | 54 | 50-52 |

| Япония | 6450 | 49,6 | 39,5 | 78 | 52-55 |

| Россия | 836,2 | 5,65 | 8,1 | 9,6 | 10-11 |

Как видно из Табл.1, развитие малого бизнеса в России существенно отстает в сравнении с рядом развитых стран. В составе важнейшего итогового показателя — ВВП доля малых и средних предприятий в России составляет лишь 10-11%, в то время как в развитых странах — 50-60%.

Рисунок 2. Доля малых предприятий в ВВП

В экономике развитых стран одновременно функционируют крупные, средние и малые предприятия, а также осуществляется деятельность, базирующая на личном и семейном труде.

Размеры предприятий зависят от специфики отраслей, их технологических особенностей, от действия эффекта масштабности. Есть отрасли, связанные с высокой капиталоемкостью и значительными объемами производства, и отрасли, для которых не требуются предприятия больших размеров, а напротив, именно малые оказываются более предпочтительными.

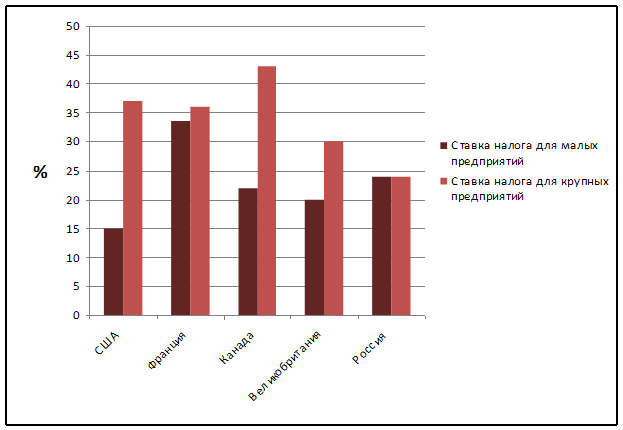

Применение более низкой ставки корпорационного налога для малых предприятий широко распространено во многих промышленно развитых государствах, при этом межстрановые различия достаточно велики. Так, если в США наименьшая ставка составляет 15%, а наивысшая — 34%, то во Франции такой резкой прогрессивности нет: ставка для малых предприятий — 33,3%, для крупных и средних корпораций — 36%; в Канаде и Великобритании для малого бизнеса используются ставки 22% и 20% соответственно против стандартных ставок 43% и 30%. В России в настоящее время действует единая ставка по налогу на прибыль для всех видов организаций — 24% (таблица 2).

Таблица 2

Ставки налога на прибыль для малых и крупных предприятий

| Ставка налога на прибыль | % для малых предпр. | % для крупных предпр. |

| США | 15 | 37 |

| Франция | 33,6 | 36 |

| Канада | 22 | 43 |

| Великобритания | 20 | 30 |

| Россия | 24 | 24 |

Рисунок 3. Ставка налога на прибыль для малых и крупных предприятий

В налоговой практике развитых стран гораздо чаще применяется упрощенное налогообложение. Вмененное налогообложение в чистом виде используется реже, хотя во многих странах оценка налоговой базы, по аналогии с другими налогоплательщиками, применяется в тех случаях, когда налоговая администрация имеет основания сомневаться в правильности исчисления налоговых обязательств.

Проведенный анализ зарубежного опыта налогообложения малого бизнеса позволяет сделать вывод о том, что законодательством большинства развитых стран малый бизнес определен в качестве особого субъекта государственного регулирования. Как было отмечено ранее, под «малым предприятием» понимают предприятие, наделенное комплексом законодательно установленных количественных и качественных характеристик. Однако для целей налогообложения неизменными остаются натуральные и качественные показатели; финансовые показатели (прибыль, объем реализации) варьируются применительно к разным налогам. Специфика малого бизнеса (социальная значимость, массовость) определила специфику его налогообложения. В связи с этим, в процессе реформирования налоговых систем западных стран получили развитие две группы льгот: льготы, направленные на поддержание конкурентоспособности малых предприятий, повышение их инвестиционной и инновационной активности, и льготы, позволяющие упростить налоговое администрирование этой группы налогоплательщиков. В настоящее время основной тенденцией развития налогообложения малого бизнеса в экономически развитых странах можно считать стремление к его максимальной рационализации, упрощению, отходу от сложных и трудоемких для разработки и внедрения налоговых схем.

Что касается России, то малый бизнес здесь находится только на стадии развития.

Из многих проблем, с которыми сталкивались малые предприятия на протяжении всей современной истории рыночных преобразований в стране, то здесь необходимо выделить несовершенство налогового законодательства.

Одним из недостатков старого законодательства являлось то, что его нормы не могли охватить все многообразие операций, которые проводили хозяйствующие субъекты. В результате на практике возникало множество неразрешимых вопросов, непосредственно связанных с налоговыми обязательствами. Так как старый закон отнюдь не способствовал развитию малого бизнеса, сфера его применения была достаточно узка. К тому же закон регулировал налогообложение тех хозяйствующих субъектов, у которых цена решения налоговых вопросов относительно невысока. Эти обстоятельства создавали благоприятную основу для произвола со стороны чиновников.

Любая предпринимательская деятельность функционирует в рамках соответствующей правовой среды. Поэтому большое значение имеет создание необходимых правовых условий, к которым относятся наличие законов, регулирующих предпринимательскую деятельность, создающих наиболее благоприятные условия для ее развития.

В последние годы большое внимание уделяется становлению многоукладной экономики аграрного сектора, функционированию предприятий различных организационно-правовых форм хозяйствования. Необходимо учитывать особенности уже реформированных крупных сельскохозяйственных предприятий, в том числе коллективных, поскольку уже к концу 1997 г. в сельском хозяйстве были завершены структурные преобразования, практически установились различные организационно-правовые формы предприятий в соответствии с Гражданским кодексом РФ. Рыночное реформирование аграрной экономики должно было улучшить функционирование агропромышленного комплекса страны, но произошло снижение производства сельскохозяйственной продукции и жизненного уровня населения. Так, в 2004 г. по сравнению с 1990 г. уменьшилось производство: зерна (после доработки) в 1,5 раза, сахарной свеклы (фабричной) — в 1,5, мяса в живом весе — в 2, молока — в 1,7, яйца — в 1,3, шерсти — почти в 5 раз.

Проводимая государством политика, направленная на формирование многоукладной экономики путем разгосударствления форм собственности на землю, разукрупнения колхозов и совхозов, придания приоритета мелкотоварному сектору хозяйствования, носила прежде всего политический, а не экономический характер и противоречила международной тенденции развития крупнотоварного производства. В нашей стране функционировало 27,3 тыс. колхозов и совхозов и межхозяйственных предприятий, выпускающих почти 76% валового сельскохозяйственного продукта. Личные подсобные хозяйства, развитие которых в 1970-1980-е гг. активно поддерживалось государством, производили свыше 24% продукции, что способствовало увеличению сельскохозяйственной продукции не только для личного потребления, но и для пополнения общественных фондов.

Но личные подсобные хозяйства не могли заменить крупные аграрные предприятия, которые осуществляли свою деятельность на индустриальной основе и производили не только основной объем сельскохозяйственной продукции, но и способствовали решению комплекса социальных и экологических задач. Однако государственная политика, предусматривающая переход от планово-административной системы к рыночным отношениям на основе реформирования собственности, реорганизации сельскохозяйственных предприятий, создания крестьянских (фермерских) и укрепления личных подсобных хозяйств, способствовала разрушению крупнотоварного сектора и не разрешила при этом ни организационных, ни экономических проблем. Анализ деятельности сельскохозяйственных предприятий в ходе аграрных реформ свидетельствует о тенденции снижения производства некоторых видов сельскохозяйственной продукции.

Ухудшение в ходе аграрных реформ состояния сельскохозяйственного производства происходило в результате лишения их не только материально-технической и финансовой поддержки, но и полного самоустранения государства от управления приоритетной отраслью агропромышленного комплекса — сельского хозяйства.

В сельскохозяйственных предприятиях из года в год сокращался машинно-тракторный парк, а имеющаяся техника старела. Износ основных видов сельскохозяйственных машин достиг критического уровня и составляет 54,4%. Нагрузки на технику в текущем году в зависимости от ее видов превышают нормативные от 1,5 до 2,7 раза. Средняя обеспеченность комбайнами и тракторами в расчете на единицу обрабатываемой площади отстает от соответствующих показателей, например Канады и Германии, в несколько раз.

Усилилась тенденция падения плодородия земель. Требуется увеличение применения минеральных удобрений до 35-45 кг на гектар посева

Сдерживающие факторы развития сельскохозяйственных предприятий — диспаритет цен на продукцию промышленности и сельского хозяйства, постоянное необоснованное повышение цен на горюче-смазочные материалы, которые в издержках производства составляют свыше 30%, кредитно-финансовая, налоговая политика, снижение государственной поддержки аграрного сектора.

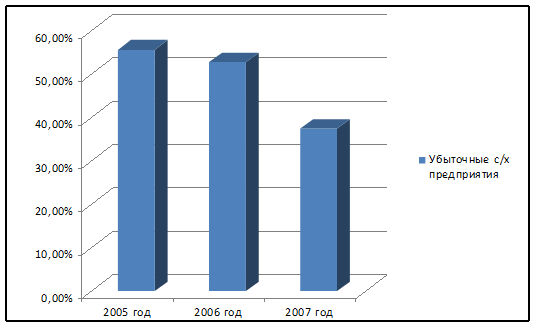

В таких условиях сельскохозяйственные предприятия не могут вести расширенного воспроизводства. Значительная часть из них является убыточной. По данным бухгалтерской отчетности, в 2005 г. число убыточных сельскохозяйственных организаций составило 55,6%, а сумма убытков — 33941 млн. руб., в 2006 г. — 52,8 и 36320 млн., в 2007 г. их финансовое состояние несколько улучшилось — 37,4% и 21864 млн. руб.

Таблица 3

Доля убыточных сельскохозяйственных предприятий

| Наименование | 2005 год | 2006 год | 2007 год |

| Убыточные с/х предприятий | 55,6% | 52,8% | 37,4% |

Рисунок 4. Динамика убыточных сельскохозяйственных предприятий

Принимаются меры по совершенствованию налоговой системы и с 1 января 2005 г. введен специальный налог для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога, который заменил уплату налогов на добавленную стоимость, на прибыль, на имущество и единый социальный налог. Налоговая ставка по новому виду налога установлена в размере 6% дохода, уменьшенного на фактические расходы. Однако принимаемые меры пока недостаточны, чтобы повысить экономическую эффективность крупных сельскохозяйственных предприятий и в целом сельскохозяйственного производства.

Оптимизация деятельности сельскохозяйственных предприятий в условиях рыночной и многоукладной экономики не принижает другие формы хозяйствования и способствует их развитию на основе взаимосвязи, тесной интеграции.

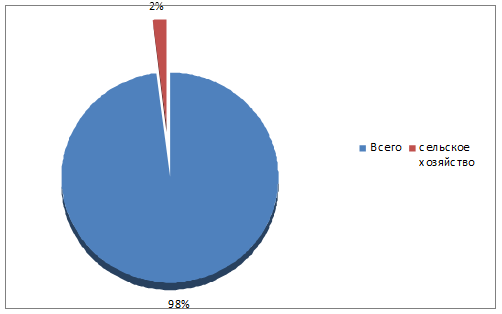

Число малых предприятий в России по отраслям экономики за последние годы не увеличивается, так как имеются серьезные трудности в организации их деятельности. Доля малых предприятий в экономике, из них сельскохозяйственных, приведено в рис. 5. (%)

Рисунок 5. Доля малых сельскохозяйственных предприятий в общей доле малых предприятий в России в 2008 году

Для снижения налоговой нагрузки малых предприятий были приняты специальные налоговые режимы: упрощенная система налогообложения, единый налог на вмененный доход и единый сельскохозяйственный налог, заменяющие уплату части налогов единым налогом.

С введением данных единых налогов номинальная нагрузка на предприятие снижается, а доходы бюджетов должны расти за счет расширения налогооблагаемой базы.

1.2. Особенности применения специальных режимов налогообложения.

В Налоговом кодексе РФ (часть первая, ст. 18) с 1 января 1999 года было введено понятие «специальный налоговый режим».

Специальный налоговый режим создается в рамках специальной (и не обязательно льготной) системы налогообложения, для ограниченных категорий налогоплательщиков и видов деятельности, обязательно включающей в себя единый налог, как центральное звено, и сопутствующее ему ограниченное количество других налогов и сборов, заменить которые единым налогом либо нецелесообразно, либо просто невозможно.

Специальный налоговый режим, по сравнению с общим режимом налогообложения, можно рассматривать в качестве особого механизма налогового регулирования определенных сфер деятельности.

Специальный налоговый режим следует рассматривать с двух методологических позиций: как организационно-финансовую категорию управления объективными налоговыми отношениями и как особую форму (механизм) налогового регулирования.

Как организационно-финансовая категория, специальный налоговый режим также имеет две субстанции:

— с одной стороны, ее содержание составляет движение стоимости (объективные финансовые отношения) в налоговой форме;

— с другой стороны, — это категория особой организации налогообложения, строящаяся на специальных принципах, и управления налоговым процессом в строго определенных сферах деятельности (субъективная сущность).

Применение специальных налоговых режимов освобождает налогоплательщиков от уплаты большинства налогов, уплачиваемых при общей системе (налог на добавленную стоимость (НДС); налог на прибыль; налог на имущество; единый социальный налог), заменяя их единым налогом.

Для предприятий малого бизнеса существует возможность выбора той или иной специальной системы налогообложения. Существует три системы.

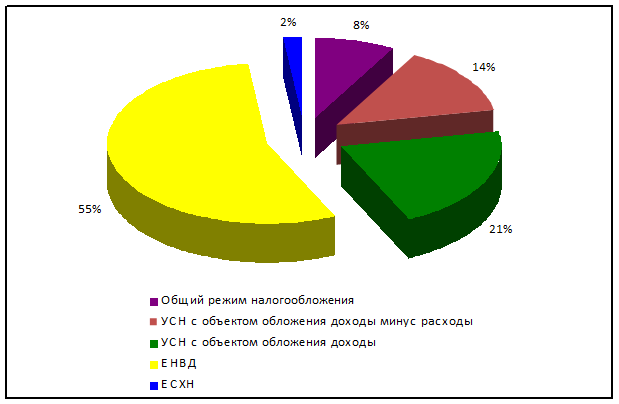

Рисунок 6. Системы налогообложения для малых предприятий.

По данным «ОПОРЫ РОССИИ», сейчас 8% малых предприятий применяют общую систему налогообложения, 14% находятся на упрощенной системе налогообложения с объектом доходы за вычетом расходов, 21%- на упрощенной системе с объектом доходы, 55% платят ЕНВД и 2% — единый сельскохозяйственный налог.

Рисунок 7. Структура применяемых налоговых систем малыми предприятиями.

Упрощенная система налогообложения (УСН)

(глава 26.2 НК РФ) дает возможность юридическим лицам и индивидуальным предпринимателям добровольно перейти на уплату единого налога.

Для юридических лиц уплата единого налога заменяет:

• налог на прибыль;

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

• налог на имущество организаций;

• ЕСН.

Для индивидуальных предпринимателей уплата единого налога заменяет уплату:

• налога на доходы физических лиц (в части доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (в отношение имущества, используемого для предпринимательской деятельности);

• единого социального налога (в отношении доходов полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц);

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российском Федерации).

Вместо вышеупомянутых налогов в бюджет перечисляется единый налог.

Налоги, не вошедшие в указанный перечень, уплачиваются организациями и предпринимателями, перешедшими на упрошенную систему налогообложения, в общем порядке наряду со взносами на обязательное пенсионное страхование. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций и порядок представления статистической отчетности. Они также не освобождаются от исполнения обязанностей налоговых агентов.

Организация имеет право перейти к упрощенной системе налогообложения, если по итогам 9 месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, ее доходы не превысили 15 млн. руб. (с учетом индексации на коэффициент-дефлятор). Упрощенную систему налогообложения не вправе применять (ст. 346.12 НК РФ):

• организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек;

• организации, у которых бухгалтерская остаточная стоимость основных средств и нематериальных активов, подлежащих амортизации в соответствии с главой 25 НК РФ. превышает 100 млн. руб.;

• организации, имеющие филиалы и (или) представительства;

• банки; • страховщики;

• негосударственные пенсионные фонды;

• инвестиционные фонды;

• профессиональные участники рынка ценных бумаг;

• ломбарды;

• организации и индивидуальные предприниматели занимающиеся производством подакцизных товаром, а такжедобычей и реализацией полезных ископаемых (за исключением общераспространенных полезных ископаемых);

• организации и индивидуальные предприниматели занимающиеся игорным бизнесом;

• нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также мин формы адвокатских образований;

• организации, являющиеся участниками соглашений о разделе продукции;

• организации и индивидуальные предприниматели переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей;

• организации, в которых доля участия других организаций составляет более 25% (за некоторыми исключениями);

• бюджетные учреждения;

• иностранные организации, имеющие филиалы, представительства и иные обособленные подразделении натерритории Российской Федерации.

Организации и индивидуальные предприниматели, переведенные на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности.

При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные НК РФ по отношению к таким организациям и индивидуальным предпринимателям, определяются исходя из всех осуществляемых ими видов деятельности.

Объектом налогообложения и налоговой базой при применении упрошенной системы налогообложения может быть один из двух показателей:

• доходы (применяется ставка 6%);

• доходы, уменьшенные на величину расходов (применяется ставка 15%).

Выбор производится самим налогоплательщиком в момент подачи заявления на применение упрощенной системы налогообложения. Объект налогообложения не может меняться налогоплательщиком в течение трех лет с начала применения данного режима налогообложения.

Для налогоплательщиков, являющихся участниками договора простого товарищества или договора доверительного управления имуществом, объектом налогообложения являются доходы, уменьшенные на величину расходов. Для индивидуальных предпринимателей, осуществляющих определенные виды деятельности, дополнительно предусмотрена возможность применения упрощенной системы налогообложения на основе патента (подробнее см. ст. 346.25.1 НК РФ).

При применении упрощенной системы налогообложения в качестве метода признания доходов и расходов применяется кассовый метод.

В состав доходов включаются:

• доходы от реализации товаров и имущественных прав (в том числе авансы, полученные в счет будущих поставок);

• внереализационные доходы.

Доходы, не учитываемые при определении налоговой базы по налогу на прибыль (ст. 251 НК РФ), не учитываются и приприменении упрощенной системы налогообложения

Состав расходов, уменьшающих налоговую базу при расчете единого налога, установлен в ст. 346.16 НК РФ. К ним в частности, относятся:

• расходы на приобретение основных средств и нематериальных активов;

• расходы на ремонт основных средств (в том числе арендованных);

• материальные расходы;

• расходы на оплату труда;

• расходы на обязательное страхование работников и имущества, производимые в соответствии с законодательством Российской Федерации;

• суммы НДС по приобретенным товарам (работам, услугам);

• проценты по кредитам и займам, а также расходы, связанные с оплатой банковских услуг;

• расходы на обеспечение пожарной безопасности организации, охрану имущества, обслуживание охранно-пожарной сигнализации и иные охранные услуги;

• арендные платежи за арендуемое имущество;

• расходы на содержание служебного транспорта, компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов (в пределах норм);

• расходы на командировки;

• расходы на канцелярские товары;

• расходы на почтовые, телефонные, телеграфные и другие подобные услуги;

• расходы на рекламу товаров (работ, услуг), товарного знака и знака обслуживания;

• расходы на подготовку и освоение новых производств, цехов и агрегатов;

• расходы на покупку товаров.

Эти расходы должны соответствовать критериям и порядку, установленному для целей налогообложения прибыли в главе 25 НК РФ.

Исключение составляют расходы на приобретение основных средств, которые признаются в порядке, установленном п. 3 ст. 346.16 НК РФ.

Начиная с 1 января 2008 г. в перечень расходов для упрощенной системы налогообложения, добавлены расходы на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств. Эти расходы списываются с учетом положений п. 3 ст. 346.16 НК РФ. Перечень расходов для упрошенной системы является закрытым, т.е. расходы, не указанные в ст. 346.16 НК РФ, не принимаются во внимание при расчете единого налога.

Расчет налога зависит от выбранного объекта налогообложения. Если объектом налогообложения являются доходы, то расчет налога производится по ставке 6%:

(Доходы от реализации + Внереализационные доходы)

*6% = Единый налог

Если объектом налогообложения являются доходы, уменьшенные на величину расходов, то расчет налога производится по ставке 15%:

(Доходы от реализации + Внереализационные доходы – Принимаемые расходы)*15% = Единый налог

Однако во втором случае, если сумма налога получится меньше 1% от доходов организации, то в бюджет надо будет уплатить сумму так называемого минимального налога, который рассчитывается таким образом:

(Доходы от реализации + Внереализационные доходы* 1% = Минимальный налог

Разница между суммой исчисленного минимального налога и суммой единого налога, исчисленного в общем порядке, подлежит включению в расходы следующего года.

Сумма налога за текущий год должна быть перечислена и бюджет не позднее:

• 31 марта следующего года– юридическими лицами;

• 30 апреля следующего года – индивидуальными предпринимателями.

При этом в течение года единый налог уплачивается авансовыми платежами. Сумма авансовых платежей перечисляемся и бюджет не позднее 25 дней по окончании 1 квартала, полугодия и 9 месяцев отчетного года. Порядок ее расчета зависит от выбранного объекта налогообложения.

Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода. Доходы определяются нарастающим итогом с начала года. Ранее внесенные авансовые платежи принимаются к зачету (например, из суммы авансовых платежей за полугодие вычитаются авансовые платежи за I квартал).

Суммы авансовых платежей уменьшаются на страховые взносы по обязательному пенсионному страхованию и оплату больничных листов. При этом максимальное уменьшение не может быть больше 50% от первоначальной суммы.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2003 года главой 26.3 НК РФ установлен ЕНВД для отдельных видов деятельности, который вводится в действие законами субъектов РФ.

Для юридических лиц уплата ЕНВД заменяет:

• налог на прибыль;

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации);

• налог на имущество организаций;

• ЕСН.

Вышеуказанное освобождение предоставляется только в отношении прибыли, операций, имущества и выплат, непосредственно связанных с ведением тех видов предпринимательской деятельности, которые облагаются ЕНВД.

Для индивидуальных предпринимателей уплата единого налога заменяет уплату:

• налога на доходы физических лиц (в части доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (в отношение имущества, используемого для предпринимательской деятельности);

• единого социального налога (в отношении доходов полученных от предпринимательской деятельности, а так же выплат и иных вознаграждений, начисляемых ими в пользу физических лиц);

• НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российском Федерации).

Вместо вышеупомянутых налогов в бюджет перечисляется ЕНВД.

Налоги не вошедшие в указанный перечень, уплачиваются организациями и предпринимателями, переведенными на уплату ЕНВД, в общем порядке наряду со взносами на обязательное пенсионное страхование.

Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий порядок ведения кассовых операций и порядок предоставления статистической отчетности. Они также не освобождаются от исполнения обязанностей налоговых агентов.

Действие единого налога распространяется на следующие виды предпринимательской деятельности:

– оказание бытовых услуг (ремонт обуви, металлоизделий, одежды, часов и ювелирных изделий; обслуживание бытовой техники и оргтехники; услуги прачечных, химчисток и фотоателье; парикмахерские и др.);

– оказание ветеринарных услуг;

– оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

– розничная торговля через магазины (с площадью торгового зала не более 150 кв. м.), палатки, лотки и другие объекты торговли, в том числе не имеющие стационарной торговой площади;

– оказание услуг общественного питания;

– автотранспортные услуги по перевозке пассажиров и грузов, осуществляемые организациями и индивидуальными предпринимателями, использующими не более 20 автомобилей.

Налогоплательщиками являются организации и индивидуальные предприниматели. Объектом налогообложения признается вмененный доход налогоплательщика (ст. 346.29 НК РФ). Вмененный доход – потенциально возможный доход плательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке.

Схема расчета вмененного дохода выглядит следующим образом:

Базовая доходность по определенному виду деятельности с учетом

коэффициентов К1 и К2 * Физический показатель по данному

виду деятельности = Вмененный доход

Налоговой базой признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

Базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода. Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности, базовая доходность в месяц и корректирующие коэффициенты.

Корректирующие коэффициенты базовой доходности – коэффициенты, показывающие степень влияния того или иного фактора на результат предпринимательской деятельности, осуществляемой на основе свидетельства об уплате единого налога, а именно:

К1 – коэффициент – дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги);

К2 – коэффициент, учитывающий совокупность особенностей ведения предпринимательской деятельности (ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и др.).

Под физическими показателями по видам деятельности подразумевается количество работников. Площадь торгового зала, количество транспортных средств и т.д. в зависимости от конкретного типа деятельности.

Под количеством работников понимается среднесписочная численность всех работников за каждый календарный месяц налогового периода (в том числе работающих по совместительству, договорам подряда и другим договорам гражданско-правового характера).

Налоговым периодом по единому налогу признается квартал. Ставка единого налога устанавливается в размере 15% величины вмененного дохода. Сумма ЕНВД за налоговый период уменьшается на сумму страховых взносов на общее пенсионное страхование, уплаченную за этот же период работниками, а также на сумму страховых взносов в виде фиксированных платежей, уплачиваемых предпринимателями за свое страхование. При этом сумма ЕНВД не может быть уменьшена более чем на 50%.

Плательщики уплачивают ЕНВД по месту осуществления ими деятельности, облагаемой единым налогом. Согласно п. 2 ст. 346.28 НК РФ они обязаны встать на учет в налоговых органах по месту осуществления деятельности, облагаемой ЕНВД, в срок не позднее 5 дней с начала осуществления такой деятельности.

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25‑го числа первого месяца следующего за налоговым периодом.

Налоговые декларации по ЕНВД представляются не позднее 20‑го числа месяца, следующего за окончанием квартала.

Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

С 1 января 2004 года вступила в силу глава 26.1. «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), которая применяется наряду с общим режимом налогообложения. При этом сельскохозяйственные товаропроизводители — организации и индивидуальные предприниматели — переходят на уплату единого сельскохозяйственного налога в добровольном порядке, о чем должны сообщить в налоговые органы по своему местонахождению (месту жительства) до 1 февраля 2004 года путем подачи письменного заявления.

Переход на уплату единого сельскохозяйственного налога (далее ЕСХН) предусматривает замену:

1) уплаты налога на прибыль организаций (налога на доходы физических лиц – для индивидуальных предпринимателей с доходов полученных от предпринимательской деятельности КФХ);

2) налога на добавленную стоимость (за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на таможенную территорию РФ);

3) налога на имущество организаций;

4) единого социального налога (за исключением страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ).

Иные налоги и сборы уплачиваются в соответствии с общим режимом налогообложения.

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, не освобождаются от обязанностей налоговых агентов (прежде всего в части исчисления, удержания и перечисления налога на доходы физических лиц наемных работников).

Для перехода на ЕСХН необходимо проверить следующее условие — в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации произведенной сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную из сельскохозяйственного сырья собственного производства и выращенной рыбы, должна составлять не менее 70 % по итогам девяти месяцев 2003 года. Если по итогам 2004 года доля такого дохода составит менее 70%, налогоплательщики должны будут произвести перерасчет налоговых обязательств, исходя из общего режима налогообложения за весь год, но при этом пени и штрафы уплачиваться не будут.

Не вправе перейти на уплату единого сельскохозяйственного налога:

— организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

— организации и индивидуальные предприниматели, переведенные на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

— организации, имеющие филиалы и (или) представительства.

Объектом налогообложения признаются доходы, уменьшенные на величину расходов.

В основе исчисления ЕСХН лежит кассовый метод, т.е.

— датой получения доходов признается день поступления средств на счета в банках и в кассу, день получения иного имущества (работ, услуг) или имущественных прав;

— расходами признаются затраты после их фактической оплаты.

Порядок определения и признания доходов и расходов в целом соответствует порядку предусмотренному главой 25 НК РФ „Налог на прибыль организаций“.

Так, при определении объекта налогообложения организации учитывают доходы от реализации товаров (работ, услуг) и имущественных прав (ст.249), внереализационные доходы (ст.250) и не учитываются доходы, предусмотренные статьей 251. Индивидуальные предприниматели при определении объекта налогообложения учитывают доходы, полученные от предпринимательской деятельности.

Налогоплательщики уменьшают полученные доходы на следующие расходы:

— расходы на приобретение основных средств (в особом порядке);

— расходы на ремонт основных средств (в том числе арендованных);

— арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество;

— материальные расходы;

— расходы на оплату труда, выплату пособий по временной нетрудоспособности;

расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

— суммы НДС по приобретаемым товарам (работам, услугам);

— суммы процентов, уплачиваемые по кредитам и займам;

-расходы на обеспечение пожарной безопасности, на услуги по охране имущества;

— расходы на содержание служебного транспорта;

— расходы на командировки,

— расходы на канцелярские товары;

— расходы на почтовые, телефонные и другие подобные услуги;

— расходы на питание работников, занятых на сельскохозяйственных работах;

— суммы налогов и сборов, уплачиваемые в соответствии с законодательством РФ;

— расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации;

— другие (полный перечень расходов смотри в гл. 26.1. НК РФ).

Все расходы принимаются при условии их соответствия критериям, указанным в ст. 252 Налогового кодекса, т. е. расходы должны быть направлены на получение доходов, они должны быть экономически обоснованы и документально подтверждены документами в соответствии с законодательством РФ.

Налоговым периодом признается календарный год, а отчетным периодом признается полугодие.

Налоговая ставка устанавливается в размере 6 процентов.

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

По итогам налогового периода представляются налоговые декларации и уплачивается сумма налога организациями не позднее 31 марта следующего года, индивидуальными предпринимателями не позднее 30 апреля следующего года.

По итогам отчетного периода представляются налоговые декларации и уплачивается сумма авансового платежа по налогу организациями и индивидуальными предпринимателями позднее 25 июля текущего года.

Так, при переходе на уплату ЕСХН расходы на приобретение основных средств будут приниматься в следующем порядке:

1) в отношении основных средств, приобретенных после перехода на уплату ЕСХН — в момент ввода этих основных средств в эксплуатацию;

2) в отношении основных средств, приобретенных до перехода на уплату ЕСХН, стоимость основных средств включается в расходы на приобретение основных средств в следующем порядке:

в отношении основных средств со сроком полезного использования до трех лет включительно — в течение первого года уплаты единого сельскохозяйственного налога;

в отношении основных средств со сроком полезного использования от трех до 15 лет включительно: в течение первого года уплаты ЕСХН — 50 % стоимости, второго года — 30 % стоимости и третьего года — 20 % стоимости;

в отношении основных средств со сроком полезного использования свыше 15 лет — в течение 10 лет после перехода на уплату ЕСХН равными долями от стоимости основных средств.

Стоимость основных средств принимается равной остаточной стоимости этого имущества на момент перехода на уплату единого сельскохозяйственного налога.

Также необходимо учесть, что если по итогам года при применении ЕСХН будет получен убыток, то он переносится на следующие налоговые периоды (но не более чем на 10 лет), т. е. уменьшает налогооблагаемую прибыль следующих налоговых периодов. При этом предыдущий убыток не может уменьшать налоговую базу следующего года более чем на 30 процентов.

Но при переходе на уплату ЕСХН убыток, полученный налогоплательщиками при применении общего режима налогообложения, не принимается, а также убыток, полученный при уплате ЕСХН, не принимается при переходе на общий режим налогообложения.

Косвенными преимуществами „перехода“ является значительное сокращение отчетности из-за замены четырех налогов одним и отчетным периодом — полугодие, упрощение налогового учета (например, по НДС) и уплата налога всего два раза в год.

Но естественно в переходный период всегда будут определенные сложности, в том числе из-за нечетко прописанных в законодательстве правил по некоторым операциям, что должно быть разъяснено налоговыми органами.

В конечном итоге руководители сельскохозяйственных организаций и главы крестьянских фермерский хозяйств должны на основании расчетов сделать самостоятельный выбор.

1.3. Методы минимизации налоговой нагрузки

Оптимизация налогообложения предполагает: минимизацию налоговых выплат (в долгосрочном и краткосрочном периоде при любом объеме деятельности) и недопущение штрафных санкций со стороны фискальных органов. Это достигается правильностью начисления и своевременностью уплаты налогов, что неразрывно связано с налоговым планированием.

«Минимизация налогов» — термин, который вводит в заблуждение. В действительности, конечно, целью должна быть не минимизация (снижение) налогов, а увеличение прибыли предприятия после налогообложения. В результате складывается казусная ситуация: корпоративные менеджеры, которые должны стремиться увеличить размер чистой прибыли, с помощью юристов, бухгалтеров и финансовых консультантов прилагают нередко значительные усилия для того, чтобы уменьшить размер «налогооблагаемой прибыли».

Цель минимизации налогов — не уменьшение какого-нибудь налога как такового, а увеличение всех финансовых ресурсов предприятия. Оптимизация налоговой политики предприятия позволяет избежать переплаты налогов в каждый данный момент времени, пусть не намного, но, как известно, сегодняшние деньги гораздо дороже завтрашних. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям, в том числе и само банкротство предприятия. Ситуация, когда предприятие платит налоги «в лоб», т. е. следуя букве закона формально, без привязки к особенностям собственного бизнеса, свидетельствует о том, что над налоговым планированием на предприятии никто не работал.

Сокращение налоговых выплат лишь на первый взгляд ведет к увеличению размера прибыли предприятия. Эта зависимость не всегда бывает такой прямой и непосредственной. Вполне возможно, что сокращение одних налогов приведет к увеличению других, а также к финансовым санкциям со стороны контролирующих органов. Не забывайте, что правильное налоговое планирование должно помочь не только сократить налоги, но и устранить возможные ситуации «доначисления налогов» при проверке контролирующими органами. Поэтому наиболее эффективным способом увеличения прибыльности является не механическое сокращение налогов, а построение эффективной системы управления предприятием. Как показывает практика, такой подход обеспечивает значительное и устойчивое сокращение налоговых потерь на долгосрочную перспективу. Такой подход включает в себя слаженную работу команды юристов, бухгалтеров и финансистов, включая специалистов имеющих разнопрофильное образование.

Государство предоставляет множество возможностей для снижения налоговых выплат. Это обусловлено и предусмотренными в законодательстве налоговыми льготами, и наличием различных ставок налогообложения и существованием пробелов или неясностей в законодательстве, ввиду невозможности учета всех обстоятельств, возникающих при исчислении и уплате налогов.

Рисунок 8. Основные методы минимизации налогов

Среди наиболее популярных методов налоговой минимизации исследователи выделяют метод замены отношений; метод разделения отношений; метод отсрочки налогового платежа; метод прямого сокращения объекта налогообложения; метод делегирования налоговой ответственности предприятию-сателлиту; метод принятия учетной политики с максимальным использованием предоставленных возможностей для снижения размера налоговых платежей; метод применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков; метод смены юрисдикции сбытового управления или центра принятия управленческих решений предприятия в виде учреждения самостоятельного юридического лица либо перенос самих производственных мощностей в пользу зоны льготного режима налогообложения и ряд других.

Рассмотрим подробнее некоторые из названных методов.

Метод замены отношений базируется на основном принципе гражданского права — принципе диспозитивности гражданско-правовых отношений, т.е. праве каждого хозяйствующего субъекта самостоятельно, без ограничений выбирать своих контрагентов, формы и условия сделки с ними. Суть метода заключается в том, что предприятие при юридическом оформлении хозяйственных отношений со своими контрагентами выбирает гражданско-правовую норму, исходя не только из принципов оформления гражданско-правовых и юридической техники, но и с учетом налоговых последствий применения этих гражданско-правовых норм. Иными словами, происходит замена одних хозяйственных правоотношений, налогообложение результатов которых происходит по повышенным ставкам, на другие близкие, однородные правоотношения, имеющие льготный режим налогообложения, при этом экономическая сущность хозяйственной операции остается неизменной. Необходимо отметить, что заменяться должны именно правоотношения (весь комплекс прав и обязанностей), а не только формальная сторона сделки, т.е. замена не должна содержать признаков притворности, мнимости или фиктивности, в противном случае сделка может быть признана недействительной. Примерами метода замены правоотношений, использующегося в настоящий момент, являются замена посреднического договора (комиссии, поручения и т.д.), т.к. прибыль от деятельности посредников облагается налогами по повышенной ставке, на договор подряда (возмездного оказания услуг), облагаемых в обычном порядке; замена договора простого товарищества на договор долевого участия в строительстве, ибо инвестиции, вложенные на основании этого договора, освобождаются от уплаты налога на прибыль.

Метод разделения отношений, как и метод замены, также основывается на принципе диспозитивности в гражданском праве, только в данном случае происходит не замена одних хозяйственных отношений на другие, а разделение одного сложного отношения на ряд простых хозяйственных операций, хотя первое может функционировать и самостоятельно. Так, отношения по поводу реконструкции здания согласно экономической целесообразности, в соответствии с действующим законодательством, можно разделить на собственно реконструкцию и капитальный ремонт, причем затраты на последний, в отличие от реконструкции, расходы на которую увеличивают стоимость основного средства и производятся за счет собственных средств предприятия, относятся на себестоимость продукции и уменьшают налогооблагаемую базу по налогу на прибыль.

Метод отсрочки налогового платежа основывается на том обстоятельстве, что срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом (месяц, квартал, год). Например, предприятие может отсрочить возникновение облагаемого оборота путем перечисления денежных средств в последний день отчетного периода. Это происходит из-за того, что минимальное время прохождения платежей через банки составляет не один день, а в среднем около трех дней (для предприятий, находящихся в разных регионах), поэтому покупатель, перечислив денежные средства за приобретенную продукцию в последний день отчетного налогового периода, может включить расходы на ее приобретение в расчет себестоимости текущего периода, хотя эта продукция будет использоваться в производственном процессе в следующем периоде, а также в текущем периоде отнести НДС на расчеты с бюджетом; предприятие-продавец, принявшее кассовый метод определения выручки от реализации, в свою очередь, получив оплату, отразит ее уже в следующем отчетном периоде, и тем самым отсрочит уплату налога на прибыль на три месяца и уплату НДС на один месяц, что в конечном итоге приведет к увеличению оборотных средств предприятия.

Метод прямого сокращения объекта налогообложения преследует цель избавиться от ряда налогооблагаемых операций или облагаемого имущества, и при этом не оказать негативного влияния на хозяйственную деятельность предприятия. Среди прочих используются: сокращение объекта налогообложения при совершении операций купли-продажи, мены, дарения путем занижения стоимости товаров, работ, услуг с учетом действия ст. 40 Налогового Кодекса РФ; сокращение объекта обложения по налогу на имущество путем проведения инвентаризаций, по результатам которых списывается имущество, пришедшее в физическую негодность, или морально устаревшее имущество; сокращение стоимости налооблагаемого имущества путем проведения независимым оценщиком переоценки стоимости основных средств в сторону снижения.

Метод делегирования налоговой ответственности предприятию-сателлиту заключается в передаче ответственности за уплату основных налоговых платежей специально созданной организации, деятельность которой призвана уменьшить фискальное давление на материнскую компанию всеми возможными способами, вплоть до криминальных. Данный способ минимизации налоговых отчислений наиболее часто используется в снабженческо-сбытовой деятельности.

Приказ об учетной политике предприятия, являясь основным регулятором процесса организации налогового планирования, содержит некоторое количество способов оптимизации налогового портфеля предприятия посредством закрепления различных вариантов отражения в бухгалтерском учете хозяйственных операций в краткосрочной перспективе. Элементы учетной политики предприятия, законодательно установленные возможные варианты закрепления хозяйственных операций в бухгалтерском учете.

Использование метода применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков стало возможно благодаря желанию государства установить особые режимы налогообложения для отдельных отраслей народного хозяйстве (предприятия ВПК, сельского хозяйства, образования, культуры, инновационный сферы и т.п.), наиболее нуждающихся в государственной поддержке в период реформирования экономики, групп налогоплательщиков (предприятия, занятые в сфере малого бизнеса, и с иностранными инвестициями), территорий (районы крайнего Севера, свободные экономические зоны, ЗАТО), предприятий, участвующих в решении болезненных социальных вопросов (трудоустройство инвалидов, молодежи; оказание благотворительной помощи некоммерческим организациям и нуждающимся индивидуумам; помощь в проведении спортивных мероприятий и др.); экспортно-ориентируемых предприятий и многих других хозяйствующих субъектов. Все вышеуказанные льготы предусмотрены законодательными актами РФ и, в исключительных случаях, указами Президента РФ.

Таблица 4

Разграничение учетной политики в целях налогового планирования

| Элементы учетной политики | Допустимые законодательством варианты | Комментарии |

| 1. Учет выручки для целей учета | 1. По отгрузке 2. По оплате | Наиболее предпочтительным является вариант 2. В исключительных случаях, когда предприятие рассчитывается за отгруженную продукцию авансовыми платежами, в учетной политике принимается метод по отгрузке. |

| 2. Учет расходов по заготовке и доставке товаров со складов (для предприятий торговли) | 1. В составе издержек обращения (сч. 44) 2. Включение в покупную стоимость товаров (сч. 41) | Вариант 2 является более выгодным с точки зрения налогообложения, т. к. при увеличении входной цены товара снижается торговая наценка, соответственно уменьшается налогооблагаемая база. |

Элементы учетной политики | Допустимые законодательством варианты | Комментарии |

| 3. Вариант оценки запасов и расчета фактической себестоимости отпущенных в производство материальных ресурсов | 1. Метод средней себестоимости 2. Метод себестоимости первых по времени закупок (ФИФО) 3. Метод себестоимости последних по времени закупок (ЛИФО) 4. Метод себестоимости каждой единицы. | Метод ФИФО занижает себестоимость продукции отчетного периода и завышает прибыль. Метод может применяться предприятиями, цены на услуги которых ниже, чем у конкурентов, и уровень прибыли невысок. Метод ФИФО позволяет избежать санкций со стороны налоговых органов за продажу продукции (предоставление услуг) ниже себестоимости и увеличить величину прибыли при необходимости финансирования развития предприятия. Метод ЛИФО завышает себестоимость и занижает остаток материальных ресурсов по балансу, что ведет к снижению величины налога на имущество предприятия. |

| 4. Установление границы между основными средствами и средствами труда в обороте | 1. Предел, равный 100-кратному МРОТ 2. Предел меньше 100-кратного МРОТ. | Выбор варианта зависит от принятого руководством решения. |

Элементы учетной политики | Допустимые законодательством варианты | Комментарии |

| 5. Вариант учета погашения стоимости МБП | Начисление износа в размере: 1. 50% первоначальной стоимости при передаче в эксплуатацию. 2. 100% первоначальной стоимости передаваемых МБП. | Выбор второго варианта ведет к уменьшению налога на имущество и налога на прибыль за счет завышения себестоимости продукции (работ, услуг). |

| 6. Порядок начисления износа по основным средствам | 1. Линейный способ начисления амортизации. 2. Ускоренная амортизация. Применение понижающих коэффициентов. | Выбор метода ускоренной амортизации ведет к снижению налогооблагаемой базы, так как начисленная амортизация уменьшает остаточную стоимость основных средств, участвующих в расчете налога на имущество. |

| 7. Перечень резервов предстоящих расходов и платежей | 1. Создавать резервы: на оплату отпусков работникам; на оплату ежегодного вознаграждения за выслугу лет; расходов на ремонт ОС; и другие цели. 2. Не создавать резервы. | Выбор варианта не влияет на величину налогооблагаемой прибыли. |

| 8. Порядок создания резервов по сомнительным долгам | 1. Предприятие не создает резервы по сомнительным долгам. 2. Предприятие создает резервы по сомнительным долгам. | Выбор варианта не влияет на величину налогооблагаемой базы. |

Элементы учетной политики | Допустимые законодательством варианты | Комментарии |

| 9. Порядок учета и финансирования ремонта производственных основных средств | 1. Затраты на ремонт включаются в себестоимость текущего отчетного периода. 2. Затраты на ремонт резервируются | Выбор п. 1 ведет к снижению налогооблагаемой базы за счет увеличения себестоимости. |

| 10. Порядок отражения в учете погашения стоимости нематериальных активов | 1. С использованием сч. 05 “Амортизация НМА” 2. Без использования сч. 05, с применением сч. 04 “НМА” | Второй способ применяется в случаях, когда организация имеет неамортизируемые нематериальные активы. К ним относятся: товарные знаки, знаки обслуживания и т. д. |

| 11. Оценка незавершенного производства | 1. Оценка по нормативной (плановой) себестоимости. 2. Оценка по прямым статьям расходов. 3. Оценка по стоимости сырья, материалов и полуфабрикатов. | Выбор метода не влияет на размер налогооблагаемой базы. |

| 12. Оценка готовой продукции | 1. По фактической производственной себестоимости. 2. По нормативной (плановой) производственной себестоимости. | Выбор метода оценки готовой продукции не влияет на размер налогооблагаемой базы. |

| 14. Порядок создания резервов под обесценение вложений в ценные бумаги | 1. Предприятие не создает резервы… 2. Предприятие создает резервы… | Выбор варианта не влияет на налогооблагаемую базу. |

Элементы учетной политики | Допустимые законодательством варианты | Комментарии |

| 15. Оценка кредиторской задолженности по заемным средствам | 1. Оценка без учета причитающихся к выплате %. 2. Оценка с учетом причитающихся к выплате %. | Наиболее предпочтительным является вариант 1. |

| 16. Структура и способ списания расходов будущих периодов | 1. Равномерно. 2. Пропорционально объему продукции. | Более предпочтительным является вариант 2. |

| 18. Вариант распределения и использования чистой прибыли | 1. Чистая прибыль предварительно распределяется по фондам. 2. Прибыль по фондам по окончании года не распределяется, организация работает с нераспределенной прибылью. | Выбор варианта не влияет на величину налогооблагаемой прибыли. |

1.4. Методика анализа налогов и расчет налоговой нагрузки.

В процессе экономического анализа, аналитической обработки экономической информации применяется ряд специальных способов и приемов. В них в большей степени, чем в определении, раскрывается специфичность метода экономического анализа, отражается его системный, комплексный характер. Способы и приемы экономического анализа можно условно подразделить на две группы: традиционные и математические. К первой относятся такие способы и приемы, которые находили применение почти с момента возникновения экономического анализа как обособленной отрасли специальных знаний. Многие математические способы и приемы вошли в круг аналитических разработок значительно позже, когда был налажен выпуск быстродействующих ЭВМ.

В число основных традиционных способов и приемов экономического анализа можно включить: Использование абсолютных, относительных и средних величин; Применение сравнения; · Группировки; · Индексный метод; Метод цепных подстановок; Балансовыйметод.

Анализ тех или иных показателей, экономических явлений, процессов, ситуаций начинается с использования абсолютных величин (объем производства по стоимости или в натуральных измерителях, объем товарооборота, сумма производственных затрат и издержек обращения, сумма валового дохода и сумма прибыли). Абсолютные величины в анализе используются в большей мере в качестве базы для исчисления средних и относительных величин.

Экономический анализ начинается по своей сути с исчисления величины относительной. Если, например, бизнес-планом предусматривалось выпустить продукции на миллион рублей, а выпущено лишь на 950 тыс., то по отношению к заданию это составит лишь 95%. Относительные величины незаменимы при анализе явлений динамики. Относительные величины динамики исчисляются путем построения временного ряда, т.е. они характеризуют изменение того или иного показателя, явления во времени (отношение, например, выпуска продукции за ряд лет к базисному периоду, принятому за 100). Аналитичность относительных величин хорошо проявляется и при изучении показателей структурного порядка. Например, удельный вес в валовой продукции готовых изделий основного назначения, вспомогательных изделий и незавершенного производства. Чисто аналитический характер имеют относительные величины интенсивности (например, выпуск продукции на 100 руб. инвестиционных фондов, выход сельскохозяйственной продукции на 100 га пашни). Не менее важное значение имеют в процессе анализа средние величины. В аналитических расчетах применяют, исходя из необходимости, различные формы средних — средняя арифметическая, средняя гармоническая взвешенная, средняя хронологическая моментного ряда, мода, медиана. Сравнение — наиболее ранний и наиболее распространенный способ анализа. Начинается оно с соотношения явлений, т.е. с синтетического акта, посредством которого анализируются сравниваемые явления, выделяется в них общее и различное. Существует несколько форм сравнения: с планом, с прошлым, с лучшим, со средними данными. Группировка — неотъемлемая часть почти любого экономического исследования. Она позволяет изучить те или иные экономические явления в их взаимосвязи и взаимозависимости, выявить влияние наиболее существенных факторов, обнаружить те или иные закономерности и тенденции, свойственные этим явлениям и процессам. Группировка предполагает определенную классификацию явлений и процессов, а также причин и факторов, их обусловливающих. Объектами изучения могут выступать как сами предприятия или их внутренние хозрасчетные подразделения, так и однотипные хозяйственные операции. Ранее в системе тракторного и сельскохозяйственного машиностроения, например, осуществлялись типологические группировки и анализ по однородным предприятиям в целом и видам производства. Структурные группировки используются, как показывает их название, при изучении состава самих предприятий (по производственной мощности, уровню механизации, производительности труда и другим признакам), а также структуры выпускаемой ими продукции (по видам и заданному ассортименту). Индексный метод основывается на относительных показателях, выражающих отношение уровня данного явления к уровню его в прошлое время или к уровню аналогичного явления, принятому в качестве базы. Индексным методом можно выявить влияние на изучаемый совокупный показатель различных факторов. Статистика называет несколько форм индексов, которые используются в аналитической работе (агрегатная, арифметическая, гармоническая и др.). Метод цепных подстановокиспользуется для исчисления влияния отдельных факторов на соответствующий совокупный показатель. В этом случае анализируемый совокупный показатель как функция нескольких переменных должен быть изображен в виде алгебраической суммы, произведения или частного от деления одних показателей на другие. Метод цепных подстановок состоит в последовательной замене плановой величины одного из алгебраических слагаемых, одного из сомножителей фактической его величиной, все остальные показатели при этом считаются неизменными. Балансовый метод широко используется в бухгалтерском учете, статистике и планировании. Применяется он и при анализе хозяйственной деятельности предприятий (там, где имеет место строго функциональная зависимость). Широкое использование математических методов является важным направлением совершенствования экономического анализа, повышает эффективность анализа деятельности предприятия и его подразделений. Это достигается за счет сокращения сроков проведения анализа, более полного охвата влияния факторов на результаты коммерческой деятельности, замены приближенных или упрощенных расчетов точными вычислениями, постановки и решения новых многомерных задач анализа, практически не выполнимых вручную или традиционными методами. В данном проекте для анализа налоговой нагрузки используется метод абсолютных и относительных величин, а также метод сравнения. Налоговая нагрузка – это соотношение выплачиваемых налоговых сумм с определенным финансовым показателем.

Рассмотрим этапы проведения налогового анализа.

Этап 1. Анализ абсолютной налоговой нагрузки на предприятии.

1. Определяется динамика суммы налогов за исследуемый период времени. Рассчитываются цепные и базисные темпы роста платежей по каждой позиции. Выявляются те налоги, в динамике которых произошли наиболее значимые изменения.

2. Определяется структура суммы налогов и сборов за каждый год исследуемого периода. Выявляются платежи, имеющие наибольший удельный вес в общей совокупности налогов.

3. Проводится факторный анализ динамики и структуры налоговых платежей.

Источниками информации для определения налоговой базы являются соответствующие операционные и финансовые бюджеты, а также документы, подтверждающие права компании на определенное имущество. Нормативные параметры для расчета налогов (ставки налогов, сроки начисления и уплаты налогов, льготы) содержаться в Налоговом кодексе РФ.

Расчет начисляемых налогов в общем виде производится по следующей формуле:

Начисленный налог = (налогооблагаемая база рассчитанная –

– налогооблагаемая база, необлагаемая налогом) ´ ставка налога –

– льготы по налогу.

После того как определены начисления по налогам, необходимо произвести расчет налоговых выплат, чтобы составить графики расчетов с бюджетом и сформировать бюджет движения денежных средств.

Налоговые платежи рассчитываем по следующей формуле:

Выплаты по налогам = налоги начисленные –

– авансы по налогам, ранее уплаченные +

+ выплаты в соответствии с графиками погашения

реструктуризированной задолженности, пеней и штрафов +

+ авансы по налогам в счет будущих периодов.

Этап 2. Анализ относительной налоговой нагрузки на предприятие.

Относительная налоговая нагрузка дает не только количественную, но и качественную характеристику воздействия налоговой системы на хозяйствующий субъект.

1. Анализируется структура налогов, уплачиваемых предприятием.

Все платежи группируются по критерию источника уплаты налога.

Структура налоговой нагрузки в зависимости от источника уплаты налога представляется в следующей табличной форме (табл.4).

Таблица 5

Структура налоговой нагрузки в зависимости от источника уплаты налогов

| Удельный вес налогов по видам источников уплаты налоговых средств | Годы | ||

| 1 | 2 | 3 | 4 |

| 1. Косвенные налоги | |||

| 2. Налоги, включенные в издержки производства | |||

| 3. Налоги, уплачиваемые с финансового результата | |||

| 4. Налог на прибыль предприятия |

2. Определяются аналитические коэффициенты налоговой нагрузки.

Расчет коэффициентов налоговой нагрузки на выручку от продаж осуществляется по следующим блокам:

1) коэффициенты налоговой нагрузки на выручку от продаж:

k 1= косвенные налоги / выручка от продаж;

k 2= прямые налоги / выручка от продаж;

2) коэффициент налоговой нагрузки на прибыль предприятия:

k 3= (налог на прибыль + налог на имущество)/балансовая прибыль;

k 4 = налоги, взимаемые с финансового результата/балансовая прибыль;

3) коэффициент налоговой нагрузки на себестоимость продукции:

k 5= налоги, включаемые в себестоимость/себестоимость.

Динамика всех этих коэффициентов определяет тенденцию, сложившуюся в системе налогообложения.

Этап 3. Анализ задолженности предприятия по налогам и сборам.

1. Осуществляется анализ динамики задолженности предприятия по налогам.

2. Анализируется структура задолженности предприятия по налогам. Задолженность перед бюджетом рассчитывается по следующей формуле:

Остаток задолженности по налогам на конец периода =

= остаток задолженности по налогам на начало периода + налоги начисленные – реструктуризированная задолженность – выплаты по налогам.

3. Определяется соотношение сумм задолженности и сумм налогов, уплачиваемых предприятием.

4. Проводится факторный анализ возникшей задолженности предприятия.

2. НАЛОГОВАЯ НАГРУЗКА НА МАЛЫЕ ПРЕДПРИЯТИЯ

2.1. Анализ налогообложения ООО «Нива-2»

Предприятие образовано с целью производства сельскохозяйственной и иной продукции, а также выполнения работ для удовлетворения общественных потребностей и получения прибыли. Основными видами деятельности хозяйства является производство, переработка и реализация сельскохозяйственной продукции в соответствии с местными природными и экономическими условиями и конъюнктурой рынка на основе эффективного использования земли и других ресурсов.

Основное направление ООО в растениеводстве — зерновое, в основном это возделывание яровой пшеницы, и разведение крупного рогатого скота.

Под организационной структурой понимается совокупность подразделений, отделов и служб основного, вспомогательного и обслуживающего назначения, взаимодействующих на основе разделения и кооперации труда.

Хозяйство имеет следующие производственные подразделения: цех животноводства, цех растениеводства и МТМ.

Цех животноводства состоит из одной бригады, которая занимается обслуживанием крупного рогатого скота, а также лошадей. Молоко реализуется на пункт приема Шадринского молочного комбината, который находится в городе Шумихе, мясо реализуют в магазины и индивидуальным предпринимателям, а также мясо необходимо для столовой.

Цех растениеводства состоит из тракторно-полеводческой бригады и зерносклада. Бригада занимается возделыванием зерновых и кормовых культур. Зерно реализуется на Шумихинский элеватор, а также в счет заработной платы среди своих рабочих.

Председатель кооператива, его заместитель и главные специалисты несут персональную ответственность за обоснованность и законностьпринятых решений и за проведение их в жизнь.

ООО «Нива -2» перешло на уплату Единого сельскохозяйственного налога с 1 января 2004 года.

Переход на уплату единого сельскохозяйственного налога предусматривает замену:

1) уплаты налога на прибыль организаций;

2) налога на добавленную стоимость;

3) налога на имущество организаций;

4) единого социального налога.

Общество не освобождается от исчисления, удержания и перечисления налога на доходы физических лиц наемных работников, а также от начисления и уплаты страховых взносов на обязательное пенсионное страхование физических лиц, страховых взносов от несчастных случаев на производстве.

Так как общество имеет большую площадь сельскохозяйственных угодий, оно в обязательном порядке уплачивает земельный налог, а также транспортный налог. Эти налоги исчисляются и уплачиваются независимо от того, какой налоговый режим использует предприятие.

Анализ налогообложения ООО по результатам его деятельности в 2006, 2007, 2008 год у.

В основу расчетов положены данные из годовых отчетов субъектов малого предпринимательства, применяющих единый сельскохозяйственный налог. В качестве периода взят год, так как, уплата ЕСХН осуществляется 1 раз в год, а по прошествии первого полугодия уплачивается только авансовый платеж. (Специфика сельского хозяйства носит сезонный характер.)

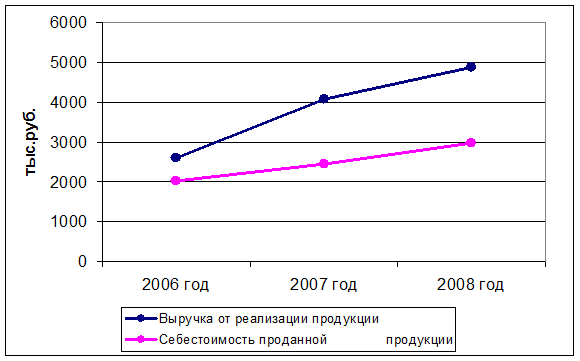

Расчет единого сельскохозяйственного налога за 2006, 2007, 2008 год.

Таблица 6

Показатели для расчета единого сельскохозяйственного налога, рублей

| Наименование показателя | 2006 год | 2007 год | 2008 год |

| Выручка от реализации продукции | 2602000 | 4067000 | 4879000 |

Расходы В том числе: | 2728345 | 3428347 | 4395021 |

| Себестоимость проданной продукции | 2016000 | 2442000 | 2981000 |

| Расходы на оплату труда | 525000 | 839000 | 1226000 |

| Перечислено в Пенсионный фонд | 54075 | 86417 | 126278 |

Перечислено в Фонд социального страхования | 1102 | 1762 | 2575 |

| Транспортный налог | 31200 | 31200 | 31200 |

| Земельный налог | 27968 | 27968 | 27968 |

| Налогооблагаемая прибыль | - | 638653 | 483979 |

| Единый сельскохозяйственный налог | - | 38319 | 29039 |

За анализируемые три года можно наблюдать, увеличение выручки от реализации на 50-60%, а увеличение себестоимости продукции всего лишь на 20%. Значительное повышение выручки в 2007 году, и увеличение всего лишь на 20% себестоимости, привело к начислению ЕСХН в 38319 рублей. Значительный рост выручки позволил увеличить оплату труда, и конечно же привел к получению прибыли предприятием в 2007 году, но не следует забывать, что специфика сельского хозяйства, количество и качество продукции во многом зависят от погодных условий. Так в 2008 году обьём выручки практически не изменился, а вот затраты на оплату труда выросли, что привело к увеличению расходов.

Рисунок 9.1. Динамика выручки ООО «Нива-2»

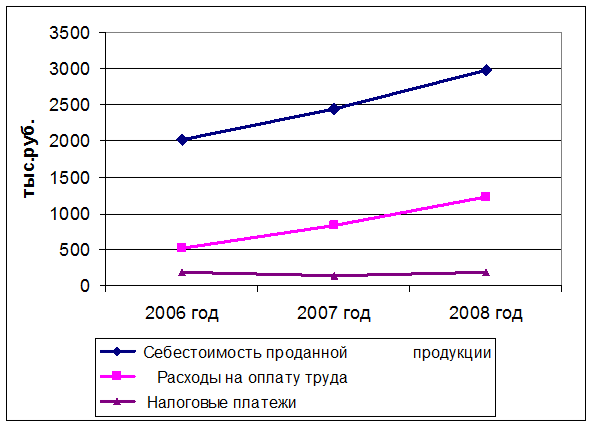

Рисунок 9.2. Динамика расходов, принимаемых к уменьшению доходов.

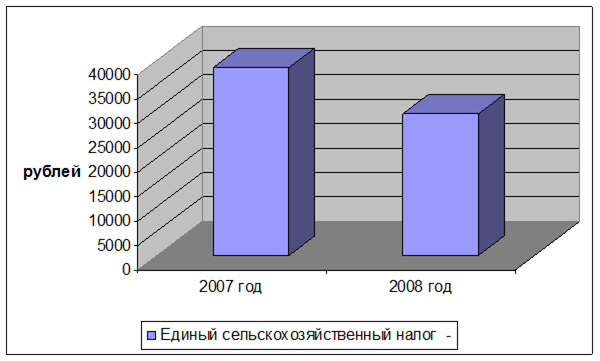

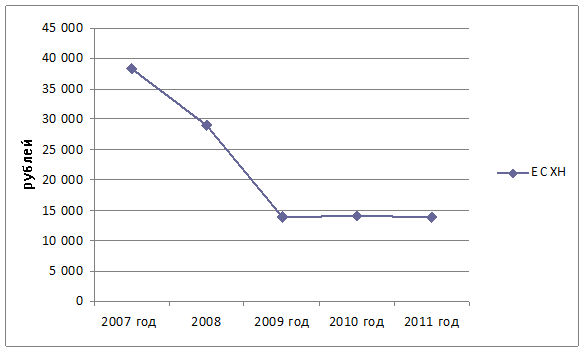

Рисунок 9.3. Динамика Единого сельскохозяйственного налога ООО «Нива-2»

Таблица 7

Налоговые обязательства ООО «Нива-2», рублей

| Наименование показателя | 2006 год | 2007 год | 2008 год |

| Перечислено в Пенсионный фонд | 54075 | 86417 | 126278 |

Перечислено в Фонд социального страхования | 1102 | 1762 | 2575 |

| Транспортный налог | 31200 | 31200 | 31200 |

| Земельный налог | 27968 | 27968 | 27968 |

| Единый сельскохозяйственный налог (6%) | - | 38319 | 29039 |

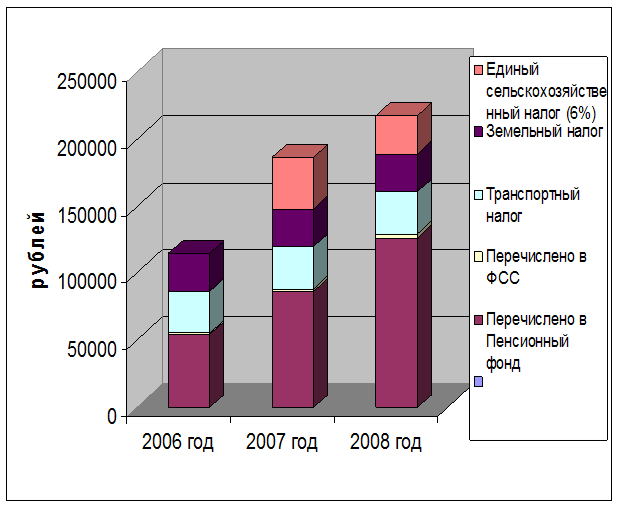

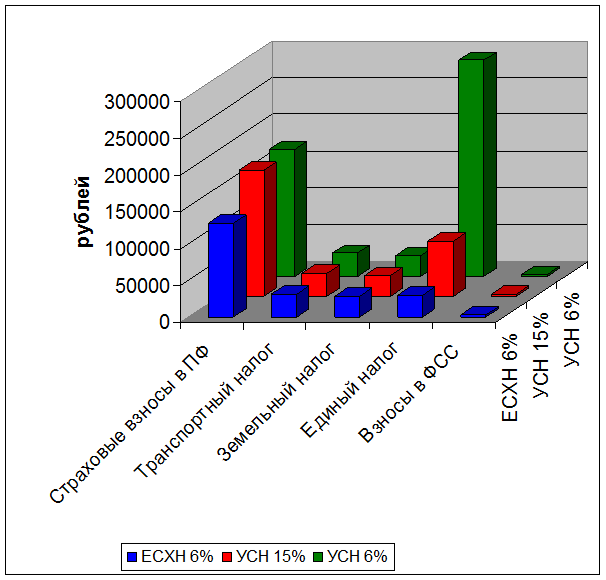

Рисунок 10. Налоговые обязательства ООО «Нива-2»

Налоговые обязательства предприятия, увеличиваются в основном за счет увеличения перечислений в Пенсионный Фонд Российской Федерации. В 2006 году ООО «Нива-2» единый сельскохозяйственный налог не уплачивало, зато в 2007 году ЕСХН был больше чем он составил в 2008 году. Динамика общей суммы налоговых платежей движется в сторону увеличения. Сумма всех налоговых обязательств в 2008 году возрасла в два раза.

2.2. Расчет налоговой нагрузки на ООО «Нива-2».

Все налоги можно подразделить на две большие группы:

— налоги, уплачиваемые с финансового результата,

— налоги, не зависящие от финансового результата.

Чем больше налогов первой группы, которые начисляются то финансового результата, тем более функционально налогообложение. Предприятию выгодней, так как больше прибыль – больше налогов, меньше прибыль – меньше налогов. В ООО «Нива-2» большая часть налогов за анализируемый период приходиться на налоги и взносы, которые начисляются не на финансовый результат.

Таблица 8.

Удельный вес налогов в зависимости от источника начисления налогов

| Удельный вес налогов по видам источников уплаты налоговых средств | |||

| 2006 год | 2007 год | 2008 год | |

| 1. Налоги, уплачиваемые с финансового результата (ЕСХН) | - | 21% | 13% |

2. Налоги и взносы уплачиваемые независимо от финансового результата. Из них: | 100% | 79% | 87% |

| Взносы в ПФ РФ | 48% | 59% | 67% |

| Взносы в ФСС | 1% | 1% | 1% |

| Транспортный налог | 27% | 21% | 17% |

| Земельный налог | 24% | 19% | 15% |

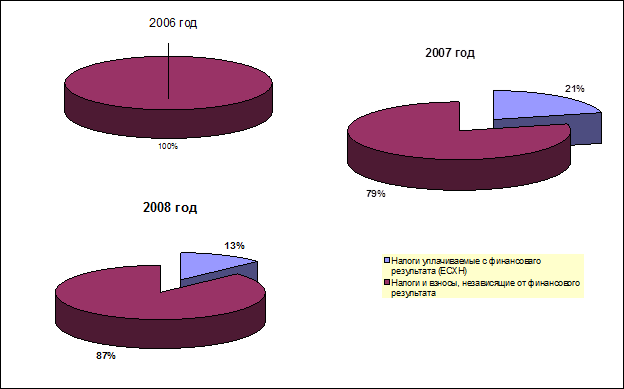

Рисунок 11. Доля уплаченных налогов, наяисляемых на финансовый результат

Исходя из данной таблицы, можно сделать вывод, что основная налоговая нагрузка на предприятие, состоит из взносов и налогов, обязательных для уплаты, и независящих от размера прибыли предприятия.

Доля единого сельскохозяйственного налога в общей сумме уплачиваемых налогов составила в 2007 году – 21%, в 2008 году – 13%, а в 2006 году ООО «Нива-2» не уплачивало налог, так как в этом году доходы были равны расходам, и финансовый результат равен нулю.

Коэффициент эффективности налогообложения Кэн. Он показывает, как соотносятся между собой показатели чистой прибыли и общей суммы начисленных налоговых платежей организации. Расчет этого показателя осуществляется по формуле:

Кэн = ЧП/Н, где

ЧП – фактическая сумма чистой прибыли

Н – общая сумма налоговых платежей.

Кэн07 = 638653 / 185666 = 3,44

Кэн08 = 483979 / 217060 = 2,23

Коэффициент эффективности налогообложения за 2007 и 2008 год составил 3,44 и 2,23 соответственно. Это значит что, чистой прибыли в два раза больше чем начисленных налоговых обязательств. А в 2006 году коэффициент эффективности налогообложения невозможно рассчитать, из-за отсутствия прибыли в данном году.

Коэффициенты налоговой нагрузки на выручку от продаж:

Кнв =прямые налоги / выручка от продаж;

Кнв06= 114345 / 2602000 = 0,04

Кнв07 = 185666 / 4067000 = 0,05

Кнв08 = 217060 / 4879000 = 0,04

Данный коэффициент показывает сколько копеек налогов приходится на 1 рубль выручки. Чем меньше коэффициент налоговой нагрузки на выручку тем больше прибыли остается на предприятии. Из расчета за три года, можно сказать, что данный коэффициент остается на неизменном уровне в 2006 и 2008 году это 0,04, а в 2007 году он вырос и составил 0,05.

Коэффициент налоговой нагрузки на прибыль предприятия:

Кнп= ЕСХН / прибыль;

Кнп06 = невозможно исчислить коэффициент, т.к. в этом году ЕСХН не уплачивался.

Кнп07 = 38319 / 638653 = 0,06

Кнп08 = 29039 / 483979 = 0,06