Реферат: Инфляционные процессы в экономике

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ФГОУ ВПО «УРАЛЬСКАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ»

Челябинский институт (филиал)

Кафедра экономики и финансов

Допустить к защите

Зав.кафедрой ______________________

«____»___________________2009 г.

ИНФЛЯЦИОННЫЕ ПРОЦЕССЫ В ЭКОНОМИКЕ

Курсовая работа

По дисциплине «Деньги.Кредит.Банки.»

Пашковой Татьяны Владимировны

Студентки курса ФК-43, группы ФК-432

Специальность:

0801105.65 «Финансы и кредит»

Руководитель:

Челябинск

2009

Оглавление

С.

Введение 3

Глава 1. Инфляция: понятие, причины, формы проявления и измерение ___________5

1.1. Сущность инфляции, ее причины и виды_____________________________5

1.2. Показатели изменения уровня инфляции ___________________________11

Глава 2. Особенности инфляционных процессов в РФ и последствия инфляции____________________________________________________________________16

2.1. Социально-экономические последствия инфляции____________________17

2.2. Особенности инфляционного процесса в РФ_________________________23

2.3. Современная инфляция в России __________________________________27

2.3.1 Состояние экономики в 2008 году___________________________27

2.3.2 Инфляция в первый месяц 2009 года_________________________29

Заключение 34

Список использованных источников и литературы 36

Введение

Явление инфляции присуще в той или иной степени любой рыночной и переходной к ней экономикам, в том числе и экономикам промышленно развитых стран. Инфляция проникает во все сферы экономической жизни и начинает их разрушать. От нее страдают государство, производство, финансовый рынок и рыночная экономика, но больше всего страдают люди.

Нарушаются установленные пропорции между ценами товаров. Продавцу и покупателю становится все сложнее принять оптимальное правильное экономическое решение. Еще труднее специалистам дать экономический прогноз и сделать долгосрочные расчеты. Происходит перераспределение доходов. Те, кто имеет фиксированную заработную плату, ничем не защищены от инфляционного роста цен. Возникают очереди. Появляется «черный рынок», где спекулируют дефицитным товаром.

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась, чуть ли не с возникновением денег, с функционированием которых неразрывно связана. Интерес к инфляции, инфляционным процессам, возник еще в древности, когда многие правители с большим или меньшим успехом пытались найти решение вечной проблемы балансирования бюджетных доходов с постоянно возрастающими расходами. Но если ранее инфляция возникала, как правило, в чрезвычайных обстоятельствах, (например, в о время войны государство выпускало большое количество бумажных денег для финансирования своих военных расходов), то в последние два-три десятилетия во многих странах она стала хронической. Сегодня в мире почти нет страны, где нет, или не было инфляции.

При всем обилии информации на эту тему, знания широких слоев населения поверхностны (отсюда появление инфляционного ожидания).

Поэтому, несмотря на оживленное обсуждение инфляционных вопросов на страницах экономической прессы, актуальность их не уменьшается.

Инфляция является очень сложным социально-экономическим явлением. На протяжении столетий с изменением форм собственности, типов ценообразования, денежных систем изменялись причины, следствия, формы проявления инфляционного процесса. Неизменной оставалась лишь сущность инфляции — обесценение денег.

В настоящее время инфляция — один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция не только означает снижение покупательной способности денег, но и подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций.

Целью данной работы является раскрытие смысла процесса инфляции, посредством рассмотрения понятия инфляции, ее причин и видов.

Для достижения данной цели необходимо решить следующие задачи:

— рассмотреть историю инфляционных процессов и выявить их влияние на экономику;

-рассмотреть формы проявления инфляции ;

— выявить возможные причины инфляции;

а также, рассмотреть последствия инфляции, как экономические, так и социальные.

Объектом исследования является инфляция.

Глава 1. Инфляция: понятие, причины, формы проявления и измерение

1.1. Сущность инфляции, ее причины и виды

Что же такое «инфляция». Разные экономисты по-разному отвечают на этот вопрос.

Инфляция — это многофакторное явление, характеризующее нарушение воспроизводственного процесса и присущее экономике, использующей бумажно-денежное обращение.

Инфляция — переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценивание денежной единицы и соответственно рост товарных цен.

Инфляция — дисбаланс спроса и предложения, других пропорций национального хозяйства, проявляющийся в росте цен.

Инфляция проявляется в первую очередь в форме повышения уровня товарных цен, а также в форме относительного удорожания золота и иностранной валюты.

В отдельных случаях возможен рост цен, не обусловленный инфляционными процессами. Это происходит, когда меняются общие воспроизводственные условия, в результате чего происходит рост издержек производства.

Инфляционный процесс связан с таким ростом цен, который не вызван непосредственным возрастанием затрат на производство. Инфляция есть результат макроэкономической нестабильности, когда совокупный спрос превышает совокупное предложение.

Наиболее лаконичное определение инфляции — повышение общего уровня цен, наиболее общее — переполнение каналов обращения денежной массы сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен. Превышение количества денежных единиц, находящихся в обращении, над суммой товарных цен и появление в результате этого денег, не обеспеченных товарами, означает инфляцию. Она приводит к росту цен на товары (явному или скрытому). Поэтому индекс цен — один из главных и наиболее наглядных показателей наличия или отсутствия инфляции, ее глубины. Инфляция может вызываться разными факторами. Это и выпуск излишнего количества денежных единиц, и отставание производства товаров от роста платежеспособного спроса, и поступление на рынок товаров, не пользующихся спросом. Однако трактовку инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полной. Инфляция, хоть она проявляется только в росте товарных цен, не является сугубо денежным феноменом. Инфляция есть тонкое социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Одновременно, инфляция — одна из наиболее острых проблем современного развития экономики практически во всех странах мира.

Во время инфляции происходит:

-обесценивание денег по отношению к золоту;

-обесценивание денег по отношению к товару;

-обесценивание денег по отношению к иностранной валюте.

Перечислим важнейшие причины инфляционного роста цен:

— диспропорциональность или несбалансированность государственных доходов и расходов. Эта несбалансированность выражается в дефиците государственного бюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, то есть за счет печати новых денег, то это приводит к росту массы денег в обращении и, следовательно, к росту цен.

— аналогичная картина возникает при финансировании инвестиций, осуществляемых подобным образом. Особенно инфляционно опасными являются инвестиции в военной области. Непроизводительное потребление национального дохода на военные цели ведет не только к потере национального богатства, но и создает платежеспособный дополнительный спрос, что ведет к росту массы без соответствующего товарного покрытия. Рост военных расходов является одной из главных причин хронических дефицитов госбюджета и увеличения государственного долга во многих странах, для покрытия которого выпускаются бумажные деньги.

— общее повышение уровня цен связывается современной экономической теорией и изменением структуры рынка в ХХ веке. Структура современного рынка все менее и менее напоминает структуру рынка совершенной конкуренции, и в значительной степени напоминает олигополистическую. А олигополия имеет возможность в известной степени влиять на цену. Таким образом, олигополисты напрямую заинтересованы в усилении «Гонки цен», а также стремясь поддержать высокий уровень цен, заинтересованы в создании дефицита (сокращении производства и предложения товаров). Не желая «испортить» свой рынок снижением цен, монополисты и олигополисты препятствуют росту эластичности предложений товаров и связи с ростом цен. Ограничение притока новых производителей в отрасль олигополия поддерживает длительное несоответствие спроса и предложения.

— рост «открытости» экономики страны, втягивание ее в мировые хозяйственные связи, вызывает опасность «импортируемой» инфляции. Так, к примеру, скачок цен на энергоносители в 1973 г. вызвал рост цен на импортируемую нефть и далее, по технологической цепочке — на другие товары. В условиях неизменного курса валюты, страна каждый раз испытывает воздействие «внешнего» повышения цен на импортируемые товары. Вмести с тем, возможности бороться с этим типом инфляции достаточно ограничены.

— одной из причин инфляции имеющей особое значение в нашей стране — это так называемые «инфляционные ожидания». Инфляционные ожидания особенно опасны тем, что обеспечивают самоподдерживающийся характер инфляции. Так население, живущее в условиях постоянного ожидания повышения общего уровня цен, постоянно рассчитывает на дальнейший их рост. В таких условиях трудящиеся требуют все более высокой заработной платы. Население запасается товарами в прок, опасаясь, что цены на сырье, оборудование и комплектующие поднимутся и, желая обезопасить себя, многократно завышают цену на свою продукцию. Многие экономисты Запада и нашей страны особо выделяют фактор инфляционных ожиданий, подчеркивая, что их преодоление — важнейшая задача антиинфляционной политики.

Еще две возможные причины инфляции:

Первая – налоговая инфляция. Когда к росту цен ведут избыточные налоги со стороны государства.

Вторая – политическая. Инфляция как будто создана для должников. Берешь кредит и чем больше упадет национальная валюта, тем больше твоя прибыль. И тем хуже положение кредиторов. Зная это, должники могут с помощью лобби, скажем, надавить на правительство с целью увеличения инфляции. При большой сумме долга – на этом можно сделать состояние.

Инфляция может возникать в результате повышения совокупного спроса, которое является следствием увеличения оплаты труда госслужащих, социальных выплат, субсидий и других государственных расходов, не покрываемых соответствующим увеличением доходов государственного бюджета.

Множество причин инфляции отмечается практически во всех странах. Однако комбинация различных факторов этого процесса зависит от конкретных экономических условий. Так, сразу после Второй мировой войны в Западной Европе инфляция была связана с острейшим дефицитом многих товаров. В последующие годы главную роль в раскручивании инфляционного процесса стали играть государственные расходы, соотношение «цена — заработная плата». Что касается бывшего СССР, то наряду с общими закономерностями, важнейшей причиной инфляции в последние годы можно считать уникальную диспропорциональность в экономике, возникшую как следствие командно-административной системы. Советской экономике присуще длительное развитие в режиме военного времени, чрезмерная доля военных расходов в ВНП.

Инфляция — весьма неоднородный процесс. В экономической науке и практике различают три вида инфляции в зависимости от степени проявления:

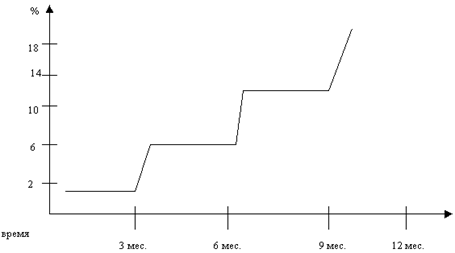

— галопирующую инфляцию, когда происходит скачкообразный рост цен в размере 10—50% в год (рис. 1). Данная инфляция ощущается достаточно сильно, поскольку цены подскакивают резко и их увеличение ощущают все субъекты экономических отношений;

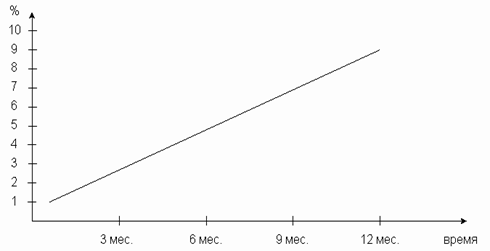

— ползучую инфляцию, для которой характерен длительный и постепенный рост цен на 5—10% в год (рис. 2). Этот вид инфляции менее остальных ощущается населением, поскольку цены растут незначительно и очень медленно;

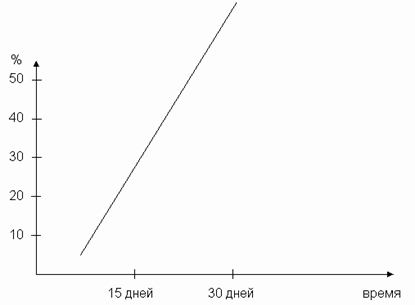

— гиперинфляцию, когда темпы роста цен превышают 50% в месяц (рис. 3). Данная инфляция особенно сильно отражается на состоянии экономики, и именно она вызывает социальную и политическую напряженность в обществе, поскольку цены растут чрезвычайно быстро. Такая инфляция наблюдалась в Германии в 20-х гг. прошлого века.

Рис. 1. Галопирующая инфляция

Рис. 2. Ползучая инфляция

Рис. 3. Гиперинфляция

Кроме того, инфляцию можно классифицировать в зависимости от механизма ее возникновения. В данном случае можно выделить: административную инфляцию, инфляцию издержек, спроса и предложения, импортируемую инфляцию, индуцированную, кредитную, непредвиденную, открытую, подавленную и ожидаемую инфляции. Поясним некоторые виды инфляции:

— инфляция издержек представляет собой рост цен, вызванный увеличением стоимости ресурсов и других факторов производства;

— инфляция спроса возникает в ситуации, когда спрос на товары превышает их предложение. В этом случае возникает дефицит товаров и на прежнее количество денег уже нельзя приобрести необходимую продукцию;

— инфляция предложения связана с ростом издержек производства в условиях недоиспользования производственных ресурсов;

— импортируемая инфляция возникает в результате воздействия внешних факторов. Например, происходит чрезмерный приток иностранной валюты или возрастают цены на импортную продукцию. При этом рост цен на импортную продукцию может происходить как из-за процессов в стране-импортере, так и в результате использования административных мер правительством с целью ограничить импорт;

— кредитная инфляция возникает в результате чрезмерной кредитной экспансии, то есть механизм банковского мультипликатора работает очень быстрыми темпами, кредиты выдаются в слишком большом количестве и денежная масса в стране излишне возрастает.

Также выделяют: хроническую инфляцию, стагфляцию и дефляцию. Самой тяжелой по последствиям из данных типов инфляции является стагфляция — это инфляция, сопровождаемая спадом производства. Результатом становится почти полное разрушение экономики в стране. Это происходит в результате усугубления инфляционных процессов и их следствий процессами, связанными с уменьшением производства. Спад производства приводит к уменьшению количества продаваемых товаров, следовательно, и к уменьшению выручки предприятия. Снижение прибыли чревато не только финансовыми проблемами, но и иногда закрытием производства. В результате в экономике складывается особо опасная ситуация, когда напряженность, вызванная инфляцией, дополняется обострением социальной напряженности, безработицей, отсутствием национальных товаров и услуг и т. д.

В противоположность столь мрачным последствиям дефляция — это инфляция наоборот, то есть процесс отрицательной инфляции, когда уровень цен снижается. Естественно, такой процесс наблюдается нечасто, но его очень хотели бы наблюдать практически все люди. Действительно, всем хотелось бы наблюдать уменьшение цен и соответственно иметь возможность приобретать на имеющиеся денежные средства большее количество товаров и услуг.

1.2. Показатели изменения уровня инфляции

По всему миру учёные и экономисты ведут широкие дискуссии о том, каким должен быть уровень инфляции. Уровень инфляции – это один из важнейших экономических показателей, влияющий на процентные ставки, обменные курсы, стоимость и качество жизни.

Во многих исследованиях утверждается, что даже умеренная инфляция наносит значительный вред национальной экономике и долгосрочному росту, поскольку приводит к значительным искажениям в экономике и блокирует действие ключевых факторов экономического роста. Прежде всего, инфляция несправедлива с социальной точки зрения, т. к. является своеобразным налогом на тех, чьи доходы фиксированы в номинальном выражении или неадекватно индексируются в соответствии с ней, а это, как правило, наиболее бедная часть населения. Однако инфляции присущи и другие издержки.

Во-первых, она «размывает» сигналы, которые призвана обеспечивать функционирующая система относительных цен. Во-вторых, к её издержкам относятся время, энергия и ресурсы, которые расходуются с целью защиты от инфляции и отвлекаемые от инвестиций и процесса производства. В-третьих, вследствие повышения рисков возможно отрицательное влияние инфляции на относительные объёмы инвестиций. И, наконец, в-четвёртых, инфляция ослабляет стимулы к сбережениям и спрос на национальную валюту и способствует бегству капитала, что также отрицательно сказывается на уровне выпуска в данной стране.

В тоже время по мнению других исследователей, например Ж. Сапира, цель достижения нулевой инфляции является опасной и может привести к более низкому экономическому росту, чем тот, который мог бы быть достигнут в других условиях. А в некоторых случаях цель достижения нулевой инфляции может даже спровоцировать депрессию. И тогда сжатие предложения может усилить в динамике дисбаланс между предложением и спросом. Т. е. изложенное приводит к довольно важному выводу: экономика нуждается в некотором уровне инфляции. Полное прекращение инфляции и тем более дефляция весьма опасны для экономики. Это наглядно показали Великая депрессия в США и последняя длительная депрессия в Японии. Дж. М. Кейнс считал, например, что инфляция 3 % в год является оптимальной для регулирования пропорций цен и заработной платы, стимулирования деловой активности в стране и росту ВВП. С тех пор гибкость рынка труда в развитых странах несколько возросла, но проблема осталась. Особенно велики ценовые диспропорции сегодня в России. Возможно, что в таких переходных экономиках «инфляционная постоянная Кейнса» должна быть выше, например, на уровне 10 – 15 % в год, особенно если учесть инфляцию издержек, порождаемую ростом регулируемых цен на услуги естественных монополий.

Однозначных и непротиворечивых ответов на вопрос каким должен быть уровень инфляции у исследователей нет. Но в целом, несомненно, что последствия инфляции носят негативный характер. Они сказываются на развитии хозяйственного процесса, социальных условиях, различных сторонах общественной жизни.

Острота проблемы инфляции определяется несколькими причинами. Во-первых, если происходит укрепление реального курса рубля к доллару и евро, происходит ослабление ценовой конкурентоспособности российских товаропроизводителей. Во-вторых, для подавляющего большинства населения инфляция проявляется в росте цен на конкретные товары и услуги, что вызывает недовольство граждан, особенно в том случае, если инфляция обгоняет рост их номинальных доходов. В-третьих, инвесторам и товаропроизводителям трудно работать в условиях постоянного обесценения имеющихся у них оборотных средств. Также инфляция негативно сказывается на доходах предприятий, денежных сбереженияхнаселения, долгосрочном инвестиционном планировании и на темпах экономического роста. Поэтому в последние годы множество центральных банков при выборе основной цели денежно – кредитной политики ориентируется на ограничение инфляции, а с 2003 г. снижение инфляции определяется в качестве главной цели политики ЦБ России.

Показатели инфляции – это прежде всего индексы цен.

Индекс цен определяет их общий уровень по отношению к базовому периоду, для которого устанавливается уровень цен, равный 100.

Индекс цен — это отношение цены t-го года к цене базисного года, т.е.:

I=(Pt /Pb ) x 100%, где

I -индекс цен

Рt – цена t-го года

Рb — цена базисного года.

Часто в расчетах ряда макроэкономических показателей используется так называемый темп инфляции (л). Он определяется как отношение разности индекса цен текущего периода и индекса цен предыдущего периода к индексу цен предыдущего периода:

n=[It -It-1 ] x 100%, где

n – темп инфляции

It – индекс цен текущего периода

It-1 – индекс цен предыдущего периода.

Темп инфляции для любого года можно вычислить следующим образом. Например: вычесть индекс цен 1997 г. из индекса 1996 г., разделить эту разницу на индекс этого года (1997 г.), а затем, с тем чтобы выразить полученный результат в процентах, умножить его на 100%. Например, в 1996 г. индекс цен на потребительские товары был равен 156,9, а в 1997 г. — 160,5. Следовательно, уровень инфляции для 1997 г. вычисляется следующим образом:

![]()

![]()

Так называемое «правило 70» дает нам другую возможность количественно измерить инфляцию. Оно позволяет быстро подсчитать число лет, необходимых для удвоения цен. Надо только разделить число 70 на ежегодный уровень инфляции:

Приблизительное 70

Ежегодные темпы инфляции (в %) |

число лет, =

необходимое для

удвоения уровня цен

![]() Например, при ежегодных темпах инфляции в 3% уровень цен удвоится приблизительно через 23 (70/3) года. При 8%-ной инфляции уровень цен удвоится приблизительно через 9 (70/8) лет.

Например, при ежегодных темпах инфляции в 3% уровень цен удвоится приблизительно через 23 (70/3) года. При 8%-ной инфляции уровень цен удвоится приблизительно через 9 (70/8) лет.

К числу наиболее важных индексов относятся:

· индексы цен на потребительские товары;

· индексы цен производителей;

· индексы цен потребителей на продукцию и услуги производственно – технического назначения;

· индексы – дефляторы.

При формировании индекса цен учитывается ряд принципиальных требований. В первую очередь он не должен быть подвержен влиянию различий в ценах, обусловленных изменением качества товаров. Для этого используется метод наблюдения за изменением цен на товары и услуги – представители, иными словами учитывается изменение цен на сопоставимую продукцию.

Индекс потребительских цен(ИПЦ) измеряет изменение стоимости фиксированного набора основных потребительских товаров и услуг и является главным индикатором, который характеризует уровень инфляции в стране и регионах.

Однако следует отметить, что индекс инфляции (ИПЦ или любой другой), не является определяющим поведение отдельных потребителей, производителей и инвесторов. Более важную роль для них играют собственные «инфляционные ощущения», которые трактуются как субъективная оценка экономическими агентами темпов инфляции. Инфляционные ощущения порождают «инфляционные настроения», т. е. готовность индивидов к дальнейшему росту инфляции и стремление самим повышать цены или предъявлять требования работодателям о повышении заработной платы. Собственно говоря, термин «инфляционные ожидания» — это ни что иное как проекция инфляционных ощущений на будущее. Индивиды прогнозируют будущие темпы инфляции не по официально публикуемым ИПЦ, а по своим собственным ощущениям.

При этом индивидуальный индекс потребительских цен для данного потребителя может значительно отличаться от общего ИПЦ вследствие отличий величин и структуры расходов индивида от средних по экономике. Общий ИПЦ должен представлять собой средневзвешенную величину индивидуальных индексов. Но при этом важное значение имеет дифференциация индексов цен по группам товаров и услуг, которые потребляются индивидами с разными уровнями доходов и разным местом жительства. Учитывая высокую дифференциацию доходов населения в России, даже при стабильном общем ИПЦ, индивидуальные индексы цен для большинства потребителей могут расти при снижении цен для небольшой группы потребителей с высокими доходами. Подобная ситуация может сложиться и в силу территориальной дифференциации динамики цен и доходов.

Наряду с объективным ИПЦ для данной однородной группы потребителей, существует и психологический фактор инфляционных ощущений и настроений. В странах со столь неразвитой рыночной экономикой и неадекватной системой её государственного регулирования, как в России «инфляционные настроения» имеют не менее важное значение, чем объективные процессы влияния роста цен на экспортируемые сырьевые товары и регулируемых цен на инфляцию.

Индивиды острее чувствуют повышение цен по товарам, занимающим не столь большую долю в расходах, но приобретаемых, изо дня в день, или затрагивающих жизненно важные интересы.

К числу первых из них относят такие товары, как хлебобулочные и мясомолочные продукты, плодоовощная продукция, услуги ЖКХ и услуги пассажирского транспорта. Также к особо чувствительным товарам следует отнести лекарства, образовательные и медицинские услуги и т. д.

В качестве косвенного показателя уровня инфляции используются данные об отношении товарных запасов к сумме денежных вкладов населения (сокращение запасов и рост вкладов свидетельствуют о повышении степени инфляционного напряжения.) Данные о превышении доходов населения над расходами в процентах к доходам также могут характеризовать уровень инфляции. Если доходы растут быстрее или даже одинаково с ценами, это свидетельствует об опасности раскручивания инфляционной спирали.

Глава 2. Особенности инфляционных процессов в РФ и последствия инфляции

2.1. Социально-экономические последствия инфляции

Последствия инфляции весьма неоднозначны и представляют собой сложные, многоаспектные явления. Среди последствий инфляции важнейшую роль имеют социально-экономические результаты. В связи с этим в течение большей части 20 века правительства большинства развитых стран предпринимали столь серьёзные усилия по преодолению инфляционных тенденций.

Отрицательными последствиями высокого уровня инфляции являются:

· сокращение реальных доходов населения;

· перераспределение доходов и богатства немногочисленного слоя населения;

· усиление риска для предпринимателей;

· снижение стимулов к денежным накоплениям;

· увеличение спекулятивных форм торговли;

· возникновение эффекта инфляционной спирали зарплаты и цен;

· бегство от денег; скупка любых товаров;

· вытеснение торговли бартером;

· отвлечение капиталов от сферы производства и перемещение их в сферу обращения;

· затруднение возможности регулирующего влияния на экономику со стороны государства;

Главным отрицательным последствием инфляции необходимо признать перераспределение доходов и богатств, которое имеет место при отсутствии индексации доходов и при предоставлении кредитов без учета ожидаемого уровня инфляции. Средства перераспределяются от частного сектора (фирмы, домашнего хозяйства) к государству. Дефицит государственного бюджета, являющийся одним из факторов инфляции, покрывается через инфляционный налог. Его уплачивают все держатели реальных денежных остатков. Уплачивается он автоматически, поскольку денежный капитал обесценивается во время инфляции. Инфляционный налог показывает снижение стоимости реальных денежных остатков.

Другой канал перераспределения доходов в пользу государства возникает из-за монопольного права печатать деньги. Существует разница между суммой номиналов дополнительно выпущенных банкнот и затратами на их печатание. Она равна количеству реальных ресурсов, которое может получить государство взамен на напечатанные деньги. Эта разница равна инфляционному налогу, когда население поддерживает постоянной реальную стоимость своих денежных остатков.

Лица, имеющие фиксированные доходы, несут потери от инфляции в результате снижения реальных доходов. Группы, получающие индексированные доходы, защищены от инфляции настолько, насколько система индексации доходов позволяет им сохранить реальный заработок. Продавцы товаров и ресурсов, занимающих монопольное положение на рынке, могут увеличить свой реальный доход.

Владельцы реальных активов (недвижимости, антиквариата, произведений искусства, драгоценностей и т. п.) наиболее защищены от инфляции, поскольку рост цен на эти товары обгоняет общий уровень инфляции в стране.

Также перераспределение осуществляется между классами и слоями населения. Быстрое социальное расслоение, увеличение имущественного неравенства – неизбежные спутники инфляции, которая негативно влияет на благосостояние населения сразу по двум направлениям: через сбережения и текущее потребление.

Так как большая часть благ, составляющих потребительскую корзину, относится к категории товаров постоянного потребления, то постоянное увеличение цен на них оборачивается прямым ухудшением жизненного уровня беднейших слоев населения. В тоже время богатые, склонные к сбережению основной части своих доходов, теряют лишь сберегаемую часть, при этом их текущее потребление не только не страдает, а может и возрастать.

Инфляция особо опасна для части населения, получающей фиксированные доходы: студентов, пенсионеров, иждивенцев и т. д. Именно у таких людей главную роль в активах играют накопления и наличные деньги, сосредоточенные в кредитных учреждениях. С увеличение цен их реальная стоимость (покупательная способность) снижается.

Таким образом, инфляция наказывает людей, которые получают относительно фиксированные доходы. Она перераспределяет доходы, уменьшая их у получателей фиксированных доходов и увеличивая у других групп населения.

Люди, живущие на нефиксированные доходы, могут выиграть от инфляции. Номинальные доходы таких групп населения могут обогнать уровень цен или стоимость жизни, в результате чего их реальные доходы увеличатся. Рабочие, занятые в развивающихся отраслях и представленные мощными профсоюзами, могут добиться того, чтобы их заработная плата шла в ногу с уровнем инфляции или опережала его.

С другой стороны, от инфляции страдают и некоторые наемные рабочие. Те, кто работает в нерентабельных отраслях промышленности и лишены поддержки сильных, боевых профсоюзов, могут оказаться в такой ситуации, когда рост уровня цен обгонит рост их денежных доходов.

Выигрыш от инфляции могут получить управляющие фирм, другие получатели прибылей. Если цены на готовую продукцию будут расти быстрее, чем цены на ресурсы, то денежные поступления фирмы будут расти более быстрыми темпами, чем издержки. Поэтому некоторые доходы в виде прибыли будут обгонять волну инфляции.

Инфляция может нанести сильный урон владельцам сбережений. С ростом цен реальная стоимость, или покупательная способность, сбережений, отложенных на черный день, уменьшится.

Во время инфляции уменьшается реальная стоимость срочных счетов в банке, страховых полисов, ежегодной ренты и других бумажных активов с фиксированной стоимостью, которых когда-то хватало, чтобы справиться с тяжелыми непредвиденными обстоятельствами. Конечно, почти все формы сбережений приносят процент, но, тем не менее, стоимость сбережений будет падать, если уровень инфляции превысит процентную ставку.

Инфляция также перераспределяет доходы между дебиторами и кредиторами. В частности, непредвиденная инфляция приносит выгоду дебиторам (получателям ссуды) за счет кредиторов (ссудодателей). Когда цены растут, стоимость денег падает, таким образом, из-за инфляции получателю ссуды дают «дорогие» деньги, а он возвращает ее «дешевыми» деньгами. Инфляция двух последних десятилетий была неожиданным счастьем для тех, кто покупал, например, дома в середине 60-х годов под залог с фиксированной процентной ставкой. С одной стороны, инфляция значительно облегчила реальное бремя задолженности по закладным. С другой стороны, номинальная стоимость домов возрастала быстрее, чем общий уровень цен.

Отмечается также влияние инфляции на платежный баланс страны. Рост внутренних цен ведет к сокращению экспорта и увеличению импорта. Снижается конкурентоспособность национальных товаров. В результате возможно возникновение различных дисбалансов в экономике.

Негативное воздействие оказывает инфляция и на производителей.

Прежде всего, возрастание спроса под воздействием роста цен ведет к тому, что сокращается часть дохода, идущая на сбережения. Следовательно, сокращается основа кредитных вливаний в производство, замедляются темпы экономического роста. Одновременно начинает тормозиться научно-технический прогресс. Связано это с тем, что рост цен на оборудование делает недоступным для многих предпринимателей замену старого, низко производительного оборудования на новое, прогрессивное. Становится выгоднее сохранить пока еще работающее старое оборудование, так как новое слишком дорого.

И, наконец, вместе с инфляцией происходит ослабление стимулов к труду. Важнейшим стимулом к росту производительности является заработная плата. В условиях инфляции она растет, но растет не потому, что человек стал лучше работать, выпускать больше продукции. Просто он получает доплату за рост инфляции, и доля инфляционной части его дохода постоянно растет, создавая видимость роста заработной платы. В этих условиях стимул лучше работать, чтобы возрастал доход, постепенно утрачивает свою значимость.

Различают инфляцию в зависимости от темпов роста цен: ползучую (умеренную), галопирующую и гиперинфляцию.

Ползучая инфляция характеризуется темпами роста цен на 5-10% в год.

Галопирующая инфляция наступает при росте цен от 20 до 200% в год.

Гиперинфляция представляет собой инфляцию со среднемесячным приростом цен свыше 50%, а годовой рост составляет четырехзначные цифры.

При ползучей инфляции сохраняется стоимость денег, сбережения приносят прибыль (при условии превышения процентного дохода над ростом цен), риск заключения контрактов в текущих ценах невысок, уровень жизни снижается медленно. Экономическими последствиями умеренной инфляции являются факты повышения динамизма экономики. Это возможно в случае наличия неиспользуемых факторов производства и наличия обеспеченности выигрыша более сильных и современных производителей.

К негативным последствиям ползучей инфляции можно отнести:

· проявление действия так называемого «инфляционного налога»;

· действие прогрессивного налогообложения;

· обесценивание налоговых поступлений в случае непредвиденной инфляции;

· снижение реальных доходов населения, мотивов к труду, обесценивание сбережений;

· «издержки стоптанных башмаков», которые обусловлены более частым снятием денег со счетов банков, что ведет к дополнительным потерям времени;

· «издержки меню», характеризуемые обновлением ценников, каталогов, прайс-листов и т.п.;

· влияние инфляции на платежный баланс страны;

Галопирующая инфляция характеризуется тем, что цены перестают объективно отражать экономическую конъюнктуру. В связи с этим затруднено планирование доходов и расходов. Сбережения обесцениваются и становятся убыточными. Банки не рискуют давать ссуды с фиксированным процентом и долгосрочные кредиты. Высок инфляционный риск долгосрочных инвестиций. Из сферы производства капитал переходит в сферу «коротких денег» — сферу торгово-спекулятивного и финансового бизнеса. При этом активизируются процессы так называемого «бегства от денег», т.е. стремление населения сохранить деньги хотя бы путем покупки дорогих товаров, недвижимости, земли и т.п.

Высокая инфляция трансформирует экономический рост и при среднегодовых темпах более 40% экономический рост в стране прекращается. Неопределенность дальнейшего развития ведет к нарушению прогнозов развития отраслей хозяйствования. Обостряется товарный голод, ведущий к резкому снижению целесообразности денежных накоплений. Это в свою очередь нарушает работоспособность денежно-кредитной системы. С большей интенсивностью возрождаются бартерные сделки.

Обесценивание денег внутри страны ведет к их обесцениванию по отношению к иностранным валютам. Иностранная валюта в свою очередь более активно вытесняет национальную валюту. Продолжается деформация денежно-кредитной системы страны.

Гиперинфляция оказывает разрушающее действие на денежное обращение, так как государство теряет контроль за денежной эмиссией. Резко снижается занятость и объем национального производства. Деньги резко обесцениваются. Во всю работает печатный станок, выбрасывая все новые и новые кучи бумажек-денег.

Экономические субъекты стараются побыстрее избавиться от стремительно обесценивающихся денег. Возможно состояние, когда скорость оборота денег во много раз меньше скорости избавления от стремительно обесценивающихся денег. Это приводит к тому, что темпы роста цен могут резко опережать темпы роста количества денег в обращении.

Освобождение от бумажных денег приобретает глобальные размеры. Их место занимают различные денежные суррогаты: бартер, талоны, местные деньги, натуральная зарплата; усиливается хождение (неофициально) зарубежной валюты.

Распадаются хозяйственные связи из-за нарушения оплаты договоров, контрактов; усугубляется спад производства. Резко уменьшается предложение необходимых товаров.

Вольготно себя чувствует лишь спекулятивный бизнес, обеспечивающий перепродажу и не увеличивающий совокупное предложение. В результате капитал убегает из страны.

Расстроена вся денежная система. Она парализует экономику страны, ведет к «стагфляционному кризису», заключающемуся в резком инфляционном росте цен при резком сокращении производства.

Все эти процессы ведут к обнищанию народных масс, к накалу социальной напряженности, к различного рода социальным взрывам недовольства и, в конечном счете – к смене правительства и президента (главы государства).

Таким образом, негативные многообразные социально-экономические последствия играют серьезную роль в экономиках стран и мирового хозяйства в целом, а также в жизни общества. Это вынуждает правительства разных стран проводить определенную экономическую политику, направленную на борьбу с инфляцией. Борьба с инфляцией и разработка специальной антиинфляционной политики является необходимым элементом стабилизации экономики.

2.2. Особенности инфляционного процесса в РФ

Обобщая результаты исследования инфляционных процессов в процессе рыночной трансформации российской экономики, можно выделить следующие особенности инфляции.

С позиции характеристики типов инфляции следует отметить, что инфляция спроса, которая преобладала на начальном этапе рыночных преобразований в России, в результате либерализации цен и проведения жесткой денежной политики преобразовалась в 1990-е годы в инфляцию издержек, которая происходила в условиях спада производства и роста безработицы. С конца 1990-х годов повысилось значение инфляции спроса, которая сочеталась с инфляцией издержек. В отраслевом разрезе особенно выделяется в этом отношении топливно-энергетический комплекс. Это и есть инфляция издержек в российской экономике.

Корни возникновения инфляции издержек в переходной экономике лежат в недалеком прошлом, а ее механизм постоянно подпитывается современным типом экономического развития страны, ее экономической политикой. Следует вспомнить систему планового ценообразования, а также закрытость, относительную изолированность российской экономики от мирового рынка. В системе планового ценообразования была заложена концепция дешевых ресурсов, в связи с чем цены на топливно-сырьевые и энергетические ресурсы были сильно занижены относительно мирового уровня, причем мировая конкуренция этому положению не угрожала. Таковы были стартовые условия в этих отраслях, характеризующие высокую степень несовершенства рынка. Естественно, что положение в этих отраслях по мере либерализации цен начинает меняться. Отсутствие конкуренции на внутреннем рынке, несмотря на экономический кризис, способствует поднятию цен на топливные и сырьевые ресурсы. Неразвитость общей рыночной инфраструктуры, политическая децентрализация и развал хозяйственных связей лишь укрепляют этот процесс. Параллельно начинается постепенное вхождение российской экономики в мировое хозяйство и, прежде всего за счет тех же топливно-энергетических и сырьевых отраслей. Усиливается воздействие внешнего рынка на внутреннюю экономическую ситуацию, в том числе на инфляционные процессы. За счет разницы между внутренними и мировыми ценами экспортно-ориентированные топливно-энергетические и сырьевые отрасли получают новый потенциал повышения цен на внутреннем рынке. Поскольку продукция этих отраслей необходима народному хозяйству, а конкуренция почти отсутствует (пока отечественная продукция дешевле импортной), государство вынуждено подпитывать потребителя финансовыми ресурсами для оплаты этой продукции. Запускаемый при этом механизм — инфляция издержек. Пока она продолжается, отсутствуют жесткие стимулы экономии издержек на всех стадиях промышленной переработки, и цены поднимаются по цепочке от первичной обработки сырья до конечного потребления. Можно было бы сдержать этот процесс путем регулирования внутренних цен и условий экспорта продукции ТЭК и сырьевых отраслей (путем жесткого лицензирования, квотирования и таможенных пошлин). Экономическая политика России имеет другую направленность — скорейшей либерализации этих цен и условий экспорта. До тех пор пока цены продукции базовых отраслей не выйдут на мировой уровень, группа экспортно-ориентированных отраслей останется основным генератором инфляции издержек в современной переходной экономике. Наличие в российской экономике первой половины 1995г. устойчивой инфляции издержек, а также довольно сильных инфляционных ожиданий приводит к заключению, что еще рано говорить о радикальном снижении роста цен и инфляции в долгосрочной перспективе. Проводимая макроэкономическая стабилизация будет способствовать этому процессу, однако рост инфляции будет постоянно подпитываться за счет рынка базовых отраслей производства.

Монетарные факторы инфляции, играющие значительную роль в развитии инфляционных процессов в развитой рыночной экономике, в России не оказывали значительного влияния на инфляцию.

Инфляционные процессы в трансформируемой экономике России представляют собой несбалансированную инфляцию. Это нашло отражение как в опережающих темпах роста цен на материальные ресурсы, так и цен на платные услуги.

На протяжении всего периода рыночных преобразований в российской экономике проявлялось действие внешнеэкономической инфляции, связанной с динамикой валютного курса, чистого экспорта, мировых цен на вывозимую продукцию, структурой экспорта и импорта. В наибольшей степени она проявилась после августовского кризиса 1998 г. и в последующий период в связи с ростом мировых цен на топливно-энергетические ресурсы.

В трансформируемой экономике России наблюдалась скрытая инфляция, связанная с задолженностью государства по заработной плате работникам бюджетных организаций и социальным трансфертам населению, и частных фирм по оплате труда наемным работникам. Вследствие значительной суммы долгов по зарплате в 1990-е годы официальные темпы инфляции были ниже потенциальных, которые были бы при своевременном поступлении доходов населению.

Инфляция в России происходила в 1990-е годы при значительном сокращении совокупного спроса субъектов экономики. Произошло уменьшение всех элементов совокупного спроса, за исключением чистого экспорта: потребительских расходов домашних хозяйств, валовых частных инвестиций, государственных расходов, что также подтверждает решающую роль немонетарных факторов инфляции в России. Снижение потребительских расходов было связано с обесценением личных сбережений, накопленных в СССР в результате либерализации цен, и уменьшением текущих реальных доходов населения. Существенное сокращение инвестиционных расходов фирм в 1990-е годы было обусловлено значительным удельным весом убыточных предприятий, высоким уровнем налогов и процентных ставок, вывозом капитала, инфляционными ожиданиями. Существенное сокращение государственных расходов было связано с сокращением налогооблагаемой базы предприятий, уклонением налогоплательщиков от уплаты налогов, присвоением в результате приватизации значительной части природной ренты частными собственниками.

Значительное влияние на инфляционные процессы в России оказывает теневая экономика. Ее воздействие обусловлено прежде всего тем, что в связи с неуплатой налогов в этой сфере относительно увеличивается совокупный спрос в экономике. Кроме того, сокращаются доходы государственного бюджета и возможность при соответствующих экономических условиях возникновения его дефицита.

Инфляционные процессы в России усилили процесс существенной дифференциации доходов населения в результате реализации программы приватизации государственного имущества. Коэффициент дифференциации доходов в России (в 2004 г. – 15,0 раз) значительно превышает его значение в развитых странах (3–8 раз) и бывших странах с плановой экономикой Восточной и Центральной Европы (4,5–5,5 раз).

В первом квартале 1996 года объем промышленного производства составил 49 процентов по сравнению с аналогичным периодом 1991 года. Часть этого спада объясняется такими упоминавшимися «внешними» причинами, как дезинтеграция единого рынка бывшего СССР и распад СЭВ, однако другая — тесно связана с проводимыми реформами и стабилизационной политикой. Значительная часть спада, на наш взгляд, обусловлена быстрым «открытием» экономики, в результате чего многие предприятия легкой и пищевой промышленности, бытовой электроники и т.д. оказались потеснены на отечественном рынке.

Взаимосвязь спада производства и инфляции проявляется в следующем. Во-первых, в процессе сокращения производства значительно растут издержки на единицу продукции, поскольку существенную их долю составляют «фиксированные затраты». В частности, спад не сопровождался адекватным сокращением численности занятых. Таким образом, уменьшение объемов производства создает затратное давление на цены. Во-вторых, в рамках стабилизационных программ правительство вынуждено идти на уменьшение своих расходов, сокращая тем самым конечный спрос. Это влечет за собой дополнительное уменьшение выпуска и, следовательно, дальнейшее снижение поступления налогов.

Традиционное представление об оптимизирующем воздействии рыночных механизмов на структуру производства основано на предпосылке о свободном перетоке ресурсов из депрессивных отраслей в более эффективные. Что касается трудовых ресурсов, то их территориальная мобильность в России была всегда резко ограничена из-за дефицита жилья и отсутствия его рынка, больших расстояний между промышленными центрами. О перетоках капитала бессмысленно говорить в условиях, когда объем производственных капитальных вложений снизился в 4 раза по сравнению с предреформенными годами. Неопределенность, непредсказуемость даже близкого будущего (в частности, из-за высокой инфляции), неурегулированность прав собственности и т.д. явились тормозом для отечественных и зарубежных инвестиций, а, следовательно, и для перестройки производственной структуры. В результате дисбаланс спроса и предложения разрешался только одним способом: снижением предложения.

Неполная загрузка производственных мощностей во многих отраслях российской экономики позволяет использовать факторы увеличения спроса для замедления инфляции в результате более полного использования незагруженных мощностей и снижения на этой основе средних и предельных издержек, роста объемов национального производства и совокупного предложения продукции.

В системе мер по борьбе с инфляцией в 1990–е годы преобладали монетарные методы регулирования, которые по-прежнему являются определяющими в государственной экономической политике. Жесткая денежная политика в 1990-е годы нашла отражение в существенном снижении коэффициента монетизации, развитии бартерных сделок и взаимозачетов. Вместе с тем она привела к значительному спаду производства и резкому сокращению инвестиций в основной капитал. В 2000–е годы возросло значение финансовой политики в сокращении влияния факторов инфляции издержек, что выразилось в снижении ставок налогов и формировании профицитного государственного бюджета.

Антимонопольная политика как средство регулирования инфляционных процессов характеризуется недостаточной эффективностью действия, что проявляется в опережающих темпах роста цен на продукцию естественных монополий по сравнению с темпами инфляции.

2.3. Современная инфляция в России

2.3.1 Состояние экономики в 2008 году

Уровень инфляции за 2008 г. составил в среднем 13,3 %. Это было в основном вызвано финансовым кризисом в мировой экономике в конце года, «застрельщиком» и основной жертвой которого стали США. По мнению Николаева И., директора департамента стратегического анализа ФБК, главной причиной мирового кризиса стала глобальная перекапитализация фондовых рынков как развитых, так и развивающихся стран. При этом наблюдается глобальное отсутствие доверия между контрагентами и широкое распространение принципа накопления запасов наличности, о чем свидетельствуют и эксперты МВФ.

В России кризис не оценивается как кризис доверия. Однако капиталоемкость ВВП России, по данным Николаева, достигшая 116 процентов, и мировая капиталоемкость ВВП — 120 процентов — говорят о единой по характеру проблеме. Отсюда следует, что и выход из кризиса во многом зависит от единой стратегии борьбы с ним. Однако единой стратегии нет. В Великобритании, США, Германии, Японии основным инструментом стали госгарантии под выделяемые государством финансовые средства контрагентам. В России основной ход — капитализация или, иначе говоря, прямое финансирование банков. При том, что остатки средств на корреспондентских счетах кредитных организаций из месяца в месяц растут. В ноябре 2008 года они составляли уже около 600 миллионов рублей. Стоит обратить внимание и на величину активов и собственных средств (капитала) кредитных организаций в 2008 году, которые также увеличиваются и не являются проблемными, утверждают эксперты ФБК.

Гарантии, страхование, обеспечение — основные механизмы в борьбе с финансовым кризисом за рубежом. В Германии объем государственных гарантий по долгам финансовых институтов определен в 400 миллиардов евро. Кроме того, еще 20 миллиардов евро резервируется, в том числе для гарантий по страхованию депозитов частных лиц. В России они пока вне поля зрения властей.

В Великобритании сумма гарантий банков, участвующих в схеме рекапитализации, определена в 250 миллиардов фунтов стерлингов. Банки также могут получить гарантии правительства по любым необеспеченным долгам сроком погашения до трех лет. Во Франции выделено 350 миллиардов евро на гарантии по межбанковскому кредитованию.

Как видим, в России совершенно другие принципы преодоления финансового кризиса. Одна из нефинансовых мер, предпринимаемых государством, — введение в банковские структуры комиссаров, которые будут отслеживать использование полученных средств, повеяло чем-то знакомым.

Ответственность и контроль, безусловно, важная составляющая преодоления мирового кризиса. В России об ответственности менеджеров за создание проблемных активов пока ничего не слышно.

В сентябре 2008 года Россия также начала реализацию масштабных мер финансовой поддержки субъектов экономики в связи с финансовым кризисом. Результатом аукционов, проводимых Минфинов, свидетельствует о том, что в период с 16 сентября по 31 октября банки получали временно свободные федеральные средства на сумму 1 триллион 210 миллиардов рублей.

Очень оперативно, всего за десять дней, был принят и подписан Федеральный закон от 13 октября 2008 года «О дополнительных мерах по поддержке финансовой системы Российской Федерации». Он позволил ЦБ разместить во Внешэкономбанке депозиты из международных резервов на общую сумму не более 50 миллиардов долларов США сроком на один по ставке LIBOR + 1 процент. Из этих средств ВЭБ должен предоставить организациям кредиты для рефинансирования внешних долгов, возникших до 25 сентября 2008 года. Кредиты ВЭБ выдает сроком на один год под минимальную ставку LIBOR+5процентов.

По мнению Всемирного банка, для обеспечения стабильности экономики России достаточно будет иметь объем резервов на уровне 350 миллиардов долларов, тогда как сейчас они составляют 475 миллиардов долларов.

2.3.2 Инфляция в первый месяц 2009 года

Если в прошлом году рост инфляции эксперты объясняли в основном увеличением тарифов на услуги, то теперь «виновны» и потребительские цены. Например, сахарный песок «подрос» на 6,5 процента, а чай — на 1,2 процента. Сильно выросли цены на молочные сухие смеси для детского питания, замороженную рыбу, мясные консервы, рис и соль. Да и плодоовощная продукция подорожала на 1,3 процента.

Но и тарифы по традиции в январе поднялись. За отопление россиянам приходится платить почти на четырнадцать процентов больше, за электричество — больше на двадцать один процент. Плата за холодную воду подскочила на 14,5 процента, а за горячую — на 19 процентов.

По официальному прогнозу минэкономразвития, инфляция в 2009 году составит 10-12 процентов. Некоторые высокопоставленные эксперты уже готовы пересмотреть его. Однако январскую инфляцию в минэкономразвития прогнозировали как раз на уровне 2,4 процента. Для сравнения — инфляция за прошлый год достигла 13,3 процента.

Некоторые эксперты считают, что в сложившейся ситуации инфляция в 2,4 процента в месяц — результат положительный. Ослабление рубля — это мощный инфляционный фактор, ведь цена импортных товаров растет.

Ситуация в сфере экономики остается напряженной. Официальная статистика фиксирует снижение производства практически по всем секторам экономики: от 15 до 80 процентов по отдельным позициям.

Происходит перераспределение валютных резервов государства и средств бюджета в валютные активы банков, компаний и населения. Много денег, переданных банкам для реального сектора, ушло в валюту. В свою очередь и население львиную часть своих сбережений постаралось превратить в доллары и евро. Инвестиции в иностранные активы выросли с начала сентября кратно. Внутренний денежный спрос замер. К декабрю 2008 г денежная масса М2 упала на 9 процентов в сравнении с началом осени. При этом Центробанк России упорно проводит денежную политику в оригинальном для мировой практики варианте. Вместо стимулирования внутреннего спроса продолжается ограничение денег в обращении и запредельный рост их стоимости. Никакой эмиссии, никакого стимулирования национальной экономики с помощью целевого рефинансирования коммерческих банков под портфели кредитов предприятиям.

Трудно удерживать финансовый сектор на фоне глубокого падения объемов производства, да еще при такой тяге к валюте вместо кредитов бизнесу со всеми их рисками. Важно не допустить физического сокращения банковских ссуд экономике и их концентрации только в крупнейших компаниях.

Велика угроза переноса кризиса из экспортных отраслей и строительства на транспорт, обработку, производство потребительских товаров. Экспортная экономика 2000 — 2008 годов, основанная на мыльном пузыре мировых цен на сырье, закончилась. Низкие экспортные цены, которые могут продержаться не год и не два. Причем во время кризиса экономики стран, ориентированных на экспорт, «капсулируются», замыкаются сами на себе. Они выживают только за счет роста внутреннего спроса и предложения, подпитываемых государством. Если страна не решается на этот шаг, то начинают замыкаться и переходить на самообеспечение регионы внутри нее. И такие процессы уже начались. Если они получат дальнейшее развитие, то опять могут появиться денежные суррогаты, бартер, региональные запреты на вывоз продукции. Все это было пройдено в 1990-е годы и нанесло урон стабильности и росту в России. Снова допустить подобный сценарий нельзя.

В текущей фазе кризиса пора переводить акценты с финансовых вливаний, легко конвертируемых в валюту и в погашение долгов без выпуска дополнительной продукции, на программу общественных работ. В финансирование госзаказа с инвестициями в инфраструктуру, требующими рабочих рук, металла, цемента, лесопереработки. Получив гарантированные объемы, бизнес должен забыть о высокой рентабельности. Он должен помнить, что госпомощь оказывается для того, чтобы выжить, а не нажиться.

Так в США собираются объявить о крупнейшей программе строительства дорог и госзаказов, создающих рабочие места для среднего класса (информатика, энергосбережение в социальной и бюджетной сферах). Китай инвестирует 586 млрд долл. в инфраструктуру (дороги, транспортные узлы, электро- и водоснабжение, жилищное строительство для неимущих, социальная сфера, развитие сельских регионов). Одна из целей — поддержка металлургии и производства стройматериалов. Общественные работы как антикризисная мера ведутся в Бразилии.

Другая экстраординарная мера — денежная эмиссия под потребности роста производства. Выращивание внутреннего спроса взамен утраченного доступа к внешним капиталам. Во всем мире в кризис растет денежная масса. На практике это означает смягчение денежной политики. Но это лучше массового перевода кредитов Центробанка в иностранную валюту, на которой сейчас живет российский финансовый рынок.

По мнению Якова Миркина, директора Института финансовых рынков Финакадемии, доктора экономических наук и профессора:

Этот кризис не смахнуть, как паутину с лица. Он наш первый, настоящий, циклический, из разряда мировых, завершающих глубокой коррекцией длинные циклы в 30-35 лет. С этим кризисом придется научиться терпеливо жить и с ним работать.

В январе отечественная экономика вступила в новую фазу кризиса. Первая фаза прошла в сентябре — октябре прошлого года: системный риск банковской системы, разрушение финансового рынка, начало скольжения вниз реального сектора. Во второй фазе (ноябрь — декабрь) началось сжатие реальной экономики, набрала скорость, «приватизация» валютных резервов государства (с сентября сократились на 30%). Они были перекачаны в частные валютные активы, без ощутимого сокращения валютных долгов банков и бизнеса, нависших над экономикой. В декабре спад российской промышленности продолжился (минус 10,3%). Просадка в химии и промышленности строительных материалов — 25-35%, в металлургии — 35-45%, в машиностроении — 30-90%. Более-менее устойчиво производство продовольствия и других товаров для населения. Здесь минусы в объемах — 5-20%. Лучше всего в нефтегазовой отрасли (до 5-7%).

Третью, январскую фазу кризиса открыли скачок потребительских цен на 20-30% (на лекарства и продовольствие, на проезд в транспорте, коммунальные тарифы), сокращение железнодорожных перевозок на 35% и девальвация рубля на 20%. Неизбежное следствие — новый виток инфляции и долларизации экономики, несмотря на усилия Центробанка. Риски переплетения кризиса реального сектора со второй волной банковского.

Индустриальные страны — США, ЕС и Япония прогнозируют падение экономик в этом году на 1-2,5%. Это значит, что спрос на российское экспортное сырье уменьшится еще больше, за этим последует дальнейшее падение его производства, новая девальвация рубля, закачка всего живого в валюту, потеря валютных резервов, приближение к гиперинфляции.

При таком развитии событий только монетарные лекарства — не панацея. Курс рубля, торговый баланс, ликвидность банков не являются магическими средствами, способными вытащить экономику. Урезание расходов на 15-30%, чем сейчас занимается вся страна, и жесткая денежная политика Центробанка воспроизводят сценарий, в котором внешний спрос будет бороться с внутренним за то, кому ниже упасть.

Выход — в адресном увеличении внутреннего спроса (госзаказ, общественные работы, рефинансирование коммерческих банков под кредиты реальному сектору, через спецсчета). Осенью было рано, а сейчас придется думать об обязательной продаже валютной выручки, чтобы закончить с растратой валютных резервов. Населению все больше требуются адресные ограничения цен на лекарства, продовольствие, коммунальные услуги, транспорт. Розничные цены не эластичны к падению спроса. Жадность тех, кто их назначает, знаменитая жадность, доведшая мир до кризиса, беспредельна.

Но, понимая, что все еще впереди и пространство выбора лежит между крайними сценариями, мы обязаны здесь и сейчас затвердить уроки кризиса 2007-2009 годов. Они просты. Посткризисная модель экономики не может быть производной от цен на сырье и денег нерезидентов. Она не может возродиться как система откупов, латифундий и казенных монополий, основанных на низком уровне жизни и вывозе капитала. Сто лет одиночества по латиноамериканской модели — это не выбор для России.

Между внутренним спросом России и внешним существует жесткое противостояние, противоречие и один всегда выживает за счет подавления другого. Получается, что все страны мира поддерживают свой внутренний спрос и только Россия его подавляет, а это путь не выхода из кризиса, а наоборот, обострения его.

Заключение

В какой-то мере, говоря о показателях и типах информации, мы уже затронули вопрос о последствиях инфляции, ее влиянии на экономику. В западных странах инфляция стала практически неотъемлемым атрибутом рыночной системы хозяйствования. Это позволяет вести речь не просто о следствиях, но и некоторых специфических функциях инфляции. Многие экономисты придерживаются той точки зрения, что незначительная инфляция, скажем, при ежегодном повышении цен на 3-4%, сопровождаемая соответствующим ростом денежной массы, способна стимулировать производство.

Процесс инфляции ведет к тому, что возможно рост массы обращающихся денег ускоряет платежеспособный оборот, способствует активизации инвестиционной деятельности. В свою очередь рост производства нередко приводит к восстановлению равновесия между товарной и денежной массой при более высоком уровне цен. С одной стороны, увеличиваются денежные прибыли, расширяются капиталовложения, а с другой — рост цен ведет к обесценению неиспользуемого капитала. Выигрывают не все, а прежде всего наиболее сильные фирмы, имеющие современное оборудование, наиболее организованное производство.

В условиях инфляционных ожиданий предприниматели стремятся обезопасить себя от риска, в частности от предполагаемого роста цен на импортируемые товары (сырье, топливо, комплектующие). Чтобы избежать потерь, вызываемых обесценением денег, производители, поставщики, посредники повышают цены, подстегивая тем самым инфляцию. От инфляции могут выиграть люди, взявшие деньги в кредит, если не оговорено, что процент за кредит должен учитывать инфляционный рост цен.

Но каковы бы не были позитивные функции инфляции, выходя из-под контроля и даже оставаясь относительно слабой, регулируемой, инфляция оказывает на ход экономического развития целый комплекс сугубо отрицательных, негативных явлений. Отметим кратко некоторые из них:

1. Инфляция снижает мотивы к трудовой деятельности, ибо она подрывает возможности нормальной реализации ценовых заработков. Инфляция, особенно в условиях существенного роста цен, усиливает социальную дифференциацию населения.

2. Инфляция сужает возможности накопления. Сбережения в ликвидной форме сокращаются, частично принимают натуральную форму (скупку недвижимости). Соотношение между потребляемой и сберегаемой частями доходов сдвигается в сторону потребления. Выпуске ценных бумаг нередко не достигает желаемой цели, ибо оказывается не в состоянии “связать“ деньги у населения.

3. Инфляция ослабляет позиции властных структур. Стремление государственных органов получить посредством эмиссии дополнительные средства для решения неотложных задач имеет своим следствием рост недовольства, усиление нажима со стороны различных социальных групп в целях повышения заработков, получения дополнительных льгот и субсидий.

4. Инфляция ведет к снижению реальных доходов населения при неравномерном росте национальных доходов.

5. Инфляция ведет к обесценению сбережений населения. Повышение процентов на вклады, как правило, не компенсирует падение реальных сбережений.

6. Инфляция приводит к потере у производителя заинтересованности в создании качественных товаров. При этом увеличивается выпуск товаров низкого качества, сокращается производство относительно дешевых товаров.

7. Инфляция ограничивает размеры продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие.

8. Инфляция приводит к ухудшению условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются за счет госбюджета).

Своего рода парадокс в том, что преодолеть инфляцию можно только перестроив хозяйственный механизм и выключив рыночные регуляторы, что возможно лишь при стабильной политической ситуации.

Список использованных источников и литературы

1. Литература

1. Астрель. Большой энциклопедический справочник. М. 2001г. с.944.

2. Гаврилов В. Факторы инфляции в Российской Федерации // Вопросы экономики. 2004г. № 5, с.4-12.

3. Комарова О.В.Экономика: учеб. пособие для студентов высш. Учеб. Заведений/ – М.: Издательский центр «Академия», 2007г., 160 с.

4.Лаврушина О.И. Деньги, кредит, банки.: учебник; 5-е изд., КНОРУС,2007г., с.560.

5. Мамидов О.Ю. Современная экономика: Многоуровневое пособие для студентов ВУЗов./Под ред.– М.: Юрист, 2003г., с.103-109.

6. Миркин Я… Экономика просит рубля.//«Российская газета» — Центральный выпуск №4830 от 20 января 2009 г.

7.Орлов А. О социально-экономической природе современной инфляции // Общество и экономика. 2005г.,№ 4, с.95-105.

8. Поляк Г.Б. Финансы, Денежное обращение, Кредит.//Юнити -Дана, 2003г., с.512.

9. Райская Н.Н., Сергиенко Я.В., Френклен Л.А. Инфляционные процессы в России (1992 – 1999 гг.) тенденции, факторы. М.: ЗАО «Фин. стат. информ.» 2001г.

10. Салимжанов И.К.Цены и ценообразование: Учебник для вузов / – М.: ЗАО «Финстатинформ», 2001г, с.91-95.

11. Сапир Ж. «Каким должен быть уровень инфляции»//Проблемы прогнозирования 2006г. № 3, с.14.

12. Сидорович А.В.Макроэкономика (3е издание): Учебник / Москва. «Дело и Сервис». 2000 г. 207 с.

13. Сутурин А. Волна отпускает все лодки. Как преодолевают кризис мир и Россия.// «Российская бизнес-газета» №45(680) от 25 ноября 2008 г.

14. Тарханов О. Инфляция // Общество и экономика. 2004г.,№ 10, с.136-156.

15. Фетисов Г.Финансы №7/2005г. //Инфляция и рост регулируемых цен// с.15.

2. Источники из Интернет

1. Большой энциклопедический словарь dic.academic.ru/dic.nsf/enc3p/333982

2. Экономический словарь. abc.informbureau.com/html/yeiiiiexaneee_yooaeo.html

3. www.belmoney.org/index.php?content=infliasiya

4. wciom.ru/novosti/press-vypuski/press-vypusk/single/10053.html

5. www.minfin.ru – Министерство финансов РФ.