Реферат: Фінансова система як детермінуючий чинник системи фінансового права

МІНІСТЕРСТВО АГРАРНОЇ ПОЛІТИКИ УКРАЇНИ

ЛУГАНСЬКИЙ НАЦІОНАЛЬНИЙ АГРАРНИЙ УНІВЕРСИТЕТ

Кафедра «Фінанси і кредит»

РЕФЕРАТ

з дисципліни Фінансове право

за темою

Фінансова система як детермінуючий чинник системи фінансового права

Виконав:

студент групи 348

Хатнюк В. С.

Луганськ

2008

З міст

Вступ

1. Теоретичні основи сучасної моделі фінансової системи

1.1 Поняття та сутність фінансової системи

1.2 Напрямки трансформації фінансової системи

1.3 Основні підходи до структури фінансової системи

2. Аналіз стану фінансової системи України та країн світу

2.1 Управління фінансовою системою України

2.2 Динаміка розвитку фінансових систем країн світу

2.3 Аналіз ринку похідних фінансових інструментів

2.4 Оцінка збалансованості фінансової системи України

3. Основні шляхи реформування фінансової системи та перспективи її розвитку

Висновки

Література

Вступ

Формування глобального економічного простору і посилення інтеграційних процесів зумовлюють необхідність детальнішого розгляду питань, пов'язаних з особливостями формування сучасної моделі фінансової системи й механізму її функціонування. У сучасній фінансово-економічній літературі дослідження проблем формування, існування фінансової системи як детермінуючого чинника системи фінансового права ускладнюється невизначеністю підходів до її структурної побудови з урахуванням тих якісних змін, що мали місце протягом останнього часу. Інтеграція фінансової системи України у світовий фінансовий простір зумовлює необхідність урахування можливого впливу інтегрованого глобального фінансового середовища на фінансову систему України, використання міжнародного досвіду щодо створення розгалуженої системи фінансових інститутів, відповідного інфраструктурного забезпечення для ефективного функціонування усіх секторів фінансового ринку, формування сучасної регуляторної системи і т. ін. Спрямованість розгляду цих та інших питань безпосередньо пов'язана з дослідженням питань особливостей формування сучасної моделі фінансової системи й удосконалення механізму її функціонування. В українській науковій літературі підходи до розгляду теоретичних основ фінансової системи відрізняються від тих, що містяться у закордонних джерелах. Соціально-економічний зміст, функції і структура фінансової системи безпосередньо пов'язані з особливостями економічного устрою держави. Основні ж розбіжності пов'язані насамперед з особливостями моделей ринкової та адміністративно-планової економіки.

1. Теоретичні основи сучасної моделі фінансової системи. Поняття та сутність фінансової системи

Фінансова система традиційно розглядають за внутрішніми сутнісними ознаками – як систему фінансових відносин, і за організаційною побудовою – як сукупність фінансових органів та інституцій, що управляють грошовими потоками. Внутрішня структура фінансової системи відображає об'єктивну сукупність фінансових відносин і є загальною для всіх країн. Вона складається зі сфер і ланок. Сфера характеризує узагальнену за певною ознакою сукупність фінансових відносин, а ланка — їх відособлену частину. Найбільш доцільно в основу структуризації фінансів покласти рівень економічної системи (Рис. 1), виділивши відповідні сфери фінансів.

| |

|

![]()

|

![]() господарство

господарство

|

![]() Макроекономіка

Макроекономіка

|

![]() Мікроекономіка

Мікроекономіка

Рис. 1. Внутрішня структура фінансової системи

Організаційна структура фінансової системи – це сукупність фінансових органів та інституцій, яка характеризує систему управління фінансами, фінансовими відносинами та їх взаємозв’язок. До організаційного складу фінансової системи України входять:

а) органи управління: Міністерство фінансів; Державна податкова адміністрація; Державна контрольно-ревізійна служба; Державне казначейство; Державна комісія з цінних паперів та фондового ринку; Рахункова палата; Аудиторська палата; Пенсійний фонд; Фонд соціального страхування; Українська державна інноваційна компанія;

б) фінансові інституції: Національний банк; комерційні банки; страхові компанії; небанківські кредитні установи (кредитні спілки, ломбарди тощо); міжбанківська валютна біржа; фондові біржі; інституційні інвестори.

Склад органів та інституцій фінансової системи України відображено на Рис. 2.

Рис. 2. Управління фінансовою системою

Фінансові органи та інституції можуть бути згруповані в чотири блоки. Перший блок становлять органи, які функціонують у сфері бюджету держави. Це насамперед Міністерство фінанси України та Державне казначейство і Державна контрольно-ревізійна служба. До цієї ж групи також належить Державна податкові адміністрація. Другий блок становлять контрольно-регулюючі органи — Рахункова палата, Державна комісія з цінних паперів та фондового ринку, Аудиторська палата й аудиторські фірми. Третій блок становлять фінансові інституції, які працюють на фінансовому ринку: Національний банк України і комерційні банки міжбанківська валютна біржа, фондові біржі; інституційні інвестори, страхові компанії. До четвертого блоку входять органи управління цільовими фондами: Пенсійний фонд України, фонди соціального страхування, Українська державна інноваційна компанія.

Загалом фінансова система Україна, як детермінуючий чинник фінансового права, у цілому постає як:

— сукупність різних сфер фінансових відносин, у процесі яких формуються і використовуються грошові фонди;

— сукупність певних ланок фінансових відносин, які, за принципом функціонального призначення, мають особливості у створенні й використанні фондів грошових коштів;

— система форм і методів утворення, розподілу й використання фондів грошових коштів.

1.2 Напрямки трансформації фінансової системи

Формування сучасної моделі фінансової системи в умовах високо інтегрованої глобальної економіки безпосередньо пов’язане з особливостями подальшого розвитку міжнародних аспектів. В узагальненому вигляді виділяють кілька основних напрямів якісних змін, що визначили напрями трансформації фінансової системи в цілому:

1) 1970-ті роки:

— зміни у системі кредитування, обумовлені розширенням діяльності транснаціональних компаній стрімке зростання кредитного ринку, розвиток комплексу супроводжувальних кредитно-фінансових послуг;

— використання міжнародного приватного кредиту для прямого або опосередкованого фінансування дефіцитів поточних платіжних балансів;

— зростання ліквідності і мобільності міжнародних ресурсів у результаті стрімкого підвищення світових цін на нафту;

— зниження дохідності операцій з фінансовими;

— збільшення обсягів інвестицій у товарні активи.

2) 1980-ті роки:

— початок перетворень, спрямованих на лібералізацію фінансової сфери та структурні зміни в системі фінансування;

— запровадження повідомної форми вивезення капіталу замість дозвільної;

— лібералізація банківської сфери: усунення обмежень на відкриття банками окремих видів рахунків, кількість банківських відділень, здійснення окремих видів діяльності;

— відміна прямого державного контролю за умовами емісії корпоративних боргових інструментів;

— зростання ролі центральних банків, отримання ними статусу інститутів, незалежних від уряду;

— зростання обсягів ринків цінних паперів, модернізація біржової та позабіржової торгівлі, усунення обмежень щодо доступу національних емітентів до здійснення операцій на національних фондових ринках;

— запровадження нових технологій та інструментів, швидке збільшення кількості нових фінансових інструментів (деривативів).

3) 1990-ті роки — теперішній час:

— подальша концентрація фінансово-промислового капіталу, глобалізація фінансових потоків;

— розширення сфери діяльності фінансових корпорацій, стрімке зростання розмірів фінансових ринків та їх подальша інтернаціоналізація, формування нових сегментів світових фінансових ринків;

— зміни у системі регуляторних органів і посилення їх впливу на процеси у фінансово-банківській сфері;

— інтеграція країн із перехідною економікою до системи міжнародних фінансів;

— дерегулювиння фінансових ринків: усунення контролю над відсотковими ставками, скасування обмежень на переміщення капіталів, скасування заборони на суміщення окремих видів професійної діяльності на фінансових ринках;

— подальший розвиток фінансової системи на основі інфраструктурних перетворень і фінансових інновацій: організаційне і технічне переозброєння фондових ринків, запровадження сучасних електронних технологій, засобів комунікацій та інформатизації;

— інтеграція фінансового сектору, консолідація фінансової інфраструктури та регуляторних систем: перехід до економічного і валютного союзу (ЕВС), формування керівних органів економічного і валютного союзу, утворення Європейської системи центральних банків (ЄСЦБ) та Європейського центрального банку (ЄЦБ), гармонізація національних нормативних і регуляторних систем країн ЄС, забезпечення технічної сумісності інфраструктури платежів, забезпечення прозорості ціноутворення на відповідні банківські та фінансові послуги.

На сучасному етапі розвитку фінансової системи України, ії реформування відбувається в умовах посилення концентрації фінансово-промислового капіталу, інтернаціоналізації фінансових ринків, глобалізації фінансових потоків.

1.3 Основні підходи до структури фінансової системи

У працях українських авторів за організаційною побудовою фінансова система постає як сукупність усіх фінансових органів та інститутів, які беруть участь в управлінні фінансовими потоками. Такий підхід зумовлює розгляд усієї сукупності відносин, що виникають між позичальниками і заощадниками, враховуючи й внутрішньогосподарські грошові відносини, податкові, бюджетні відносини і т. ін.

Особливість підходів зарубіжних авторів полягає у сприйнятті фінансової системи як сукупності фінансових ринків, фінансових інститутів і фінансових інструментів. Для прикладу можна навести визначення фінансової системи США. Основна мета фінансових інститутів — спрямовувати кошти позичальників на реалізацію виробничих цілей. Характерною ознакою фінансової системи США є те, що комерційні банки як фінансові посередники, відіграють вирішальну роль на ринку короткострокового капіталу, тоді як пенсійні фонди, ощадні банки, компанії зі страхування життя переважно інвестують кошти у довгострокові цінні папери, такі як іпотечні, державні й промислові та облігації, а також промислові акції. Фінансові ринки (довгострокові й короткострокові ринки позикового капіталу) є другою важливою складовою фінансової системи США. Нарешті третьою складовою фінансової системи є фінансові інструменти, які за формою постають як юридичні вимоги, захищені законом.

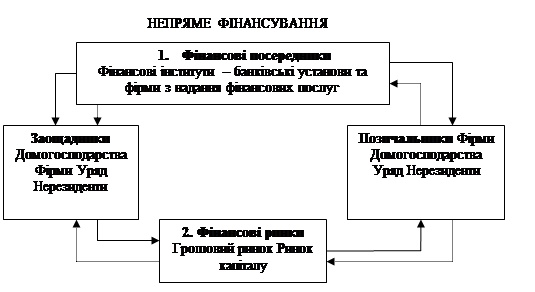

Отже, при розгляді моделі фінансової системи зарубіжними авторами домінуючим є інституціональний підхід, що віддзеркалює участь відповідних інституціональних одиниць у процесах переміщення грошових коштів між заощадниками та позичальниками. Модель фінансової системи за основними потоками коштів постає як поєднання ринків, інститутів і фірм із надання фінансових послуг, котрі є фінансовими посередниками. Традиційно основними групами заощадників і позичальників в економіці є домогосподарства, фірми й органи влади. Переміщення коштів між заощадниками та позичальниками здійснюється різними шляхами: на основі прямого фінансування — через фінансові ринки або непрямого фінансування — за допомогою фінансових посередників (Рис. 3).

Рис. 3. Модель фінансової системи за основними потоками коштів

Сучасна модель фінансової системи являє собою відкриту динамічну систему, яка постійно трансформується. Модель фінансової системи за структурною побудовою визначається специфікою й умовами діяльності фінансових інститутів на фінансових ринках при відповідному системному забезпеченні.

До систем забезпечення належать:

— система фінансового забезпечення (платіжна, розрахункова, валютна, облікова системи);

— торговельно-мережева система (валютні та фондові біржі, а також комп'ютерна й телекомунікаційна системи);

— регуляторна система (центральний банк країни, спеціалізовані установи, що є регуляторами фінансових процесів на ринку цінних паперів, ринку фінансових послуг, зокрема, страховому ринку, й т. ін.).

До елементів системного забезпечення віднесено також торговельно-мережеві системи (Рис. 4). Це зумовлено специфікою функціонування ринків через систему біржової та позабіржової торгівлі. Обсяги торгівлі фінансовими активами через глобальні мережеві системи постійно зростають.

Рис. 4. Основні складові моделі фінансової системи за структурною побудовою

Функціонування фінансових ринків і діяльність фінансових інститутів перебувають під постійним впливом різного роду змін і перетворень. Зміни у фінансовій політиці безпосередньо впливають на особливості формування валютної, розрахункової, платіжної і податкової систем, системи обліку. Застосування сучасних фінансових технологій та інновацій, а також електронних технологій також істотно впливають на механізм функціонування фінансового сектору і всієї фінансової системи в цілому. Це позначається використанням нових фінансових інструментів, продуктів і технологій на ринку фінансових послуг, удосконаленням наявних та появою нових технологій збору, передачі, обробки й захисту інформації.

2. Аналіз стану фінансової системи України та країн світу

2.1 Управління фінансовою системою України

Фінансова система являє собою доволі складний механізм. Ефективність її функціонування залежить від двох визначальних чинників. По-перше, від налагодженості фінансових відносин у суспільстві. По-друге, ефективне функціонування фінансової системи залежить від організації управління нею. Управління фінансами, як і будь-якою іншою системою, включає дві основні складові: органи управління та форми і методи управлінської діяльності. Центральне місце в управлінні фінансами в Україні посідає Міністерство фінансів. На нього покладені завдання загального керівництва всією фінансовою системою країни. Основними його функціями є:

— вироблення основ і напрямів фінансової політики держави та розроблення заходів щодо їх реалізації;

— організація бюджетного процесу, складання проекту Державного бюджету та його виконання після затвердження Верховною Радою України;

— здійснення заходів з мобілізації коштів через систему державного кредиту та управління державним боргом;

— організаційне регулювання фінансової діяльності суб'єктів господарювання через установлення правил здійснення фінансових операцій, форм фінансових документів, порядку і стандартів ведення бухгалтерського обліку і фінансової звітності;

— організація функціонування ринку державних цінних паперів;

— забезпечення фінансових відносин держави з іншими країнами, міжнародними організаціями і фінансовими інституціями;

— організація і здійснення фінансового контролю в країні.

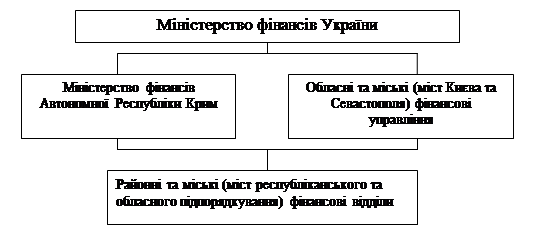

Міністерство фінансів України має розгалужену регіональну структуру (Рис. 5).

Рис. 5. Регіональна структура Міністерства фінансів України

Розмежування повноважень і функцій між органами Міністерства фінансів здійснюється за регіональним принципом. Регіональні фінансові органи мають систему подвійного підпорядкування. Вертикально вони підпорядковані відповідному фінансовому органу (наприклад, районні фінансові відділи — обласному фінансовому управлінню). Горизонтально фінансові органи підпорядковані місцевим органам управління, тобто входять до складу відповідних державних адміністрацій. Державна контрольно-ревізійна служба спеціалізується на здійсненні фінансового контролю. По-перше, вона здійснює ревізії фінансових органів з питань складання і виконання бюджету. По-друге, вона є органом державного контролю за ефективним і цільовим використанням бюджетних асигнувань безпосередньо у розпорядників бюджетних коштів. По-третє, контрольно-ревізійна служба проводить ревізії фінансово-господарської діяльності підприємств і організацій державного сектора. Державне казначейство створено з метою забезпечення повного і своєчасного виконання Державного бюджету. Розмежування повноважень між регіональними органами в частині фінансування видатків здійснюється за ознаками важливості того чи іншого об'єкта фінансування і місця його розташування. Державна податкова адміністрація організовує справляння податків та контроль за дотриманням податкового законодавства. На неї покладені такі основні функції: розроблення проектів податкового законодавства, проведення масово-роз'яснювальної роботи серед платників податків, облік платників податків та надходжень їх до бюджету, контроль за правильністю обчислення податків та інших обов'язкових платежів і своєчасністю їх сплати, накладення штрафних санкцій та адміністративних стягнень на порушників податкового законодавства, міжнародне співробітництво у сфері оподаткування. Рахункова палата України створена з метою здійснення позавідомчого контролю за складанням і виконанням бюджету держави, аналізу бюджетної політики держави, контролю у сфері державного кредиту. Аудиторська палата організовує незалежний фінансовий контроль. Вона видає сертифікати юридичним і фізичним особам на право здійснення аудиторської діяльності й контролює дотримання вимог законодавства з аудиторського контролю. Аудиторські фірми проводять перевірки фінансово-господарської діяльності суб'єктів господарювання і дають свої висновки стосовно законності й правильності здійснення фінансових операцій, відповідності ведення бухгалтерського обліку встановленим вимогам, достовірності фінансової звітності. Національний банк України є основною фінансовою інституцією у сфері грошового ринку. Він здійснює емісію грошей, які є інструментом фінансових відносин, і регулює грошовий обіг у країні. Важливе завдання Національного банку — організація ефективного функціонування кредитної системи. Важлива його функція в банківській системі — забезпечення проведення міжбанківських розрахунків та кредитування комерційних банків. Комерційні банки формують банківську систему і виконують такі основні функції: акумуляція тимчасово вільних коштів юридичних і фізичних осіб; проведення безготівкових розрахунків; касове обслуговування готівкового обігу; кредитування; агентські та інші послуги клієнтам банку. Міжбанківська валютна біржа проводить торги з купівлі-продажу іноземних валют. Ціни, які формуються на цій біржі, характеризують ринковий курс валют. Операції з купівлі-продажу валют здійснюються на міжбанківському валютному ринку. Страхові компанії укладають угоди на страхування, приймають страхові платежі й виплачують страхові відшкодування, інвестують тимчасово вільні кошти. Вони розробляють форми, види й умови страхування, установлюють розміри страхових тарифів. Державна комісія з цінних паперів та фондового ринку організовує функціонування ринку цінних паперів. Вона проводить реєстрацію випуску цінних паперів та регулює їх кругообіг; забезпечує формування інфраструктури ринку, видає ліцензії фінансовим посередникам, які здійснюють операції з цінними паперами. Фондова біржа проводить операції з цінними паперами. Основне її призначення — організація функціонування вторинного ринку. Виступаючи центром торгівлі цінними паперами, фондова біржа є індикатором ділової активності й проводить котирування акцій. На ринку цінних паперів важливу роль виконують фінансові посередники. За дорученням емітентів вони здійснюють випуск та розміщення цінних паперів на фінансовому ринку, а також проводять операції з купівлі цінних паперів на підставі угод з інвесторами. Діяльність фінансових посередників ґрунтується на їх інформованості та глибоких знаннях ринку цінних паперів. Пенсійний фонд створений з метою акумуляції і раціонального розміщення коштів, призначених для пенсійного забезпечення. Він виконує функції нарахування пенсій і здійснення їх виплат. Пенсійний фонд як орган управління має відповідні повноваження з контролю за повнотою і своєчасністю сплати внесків підприємств до фонду. Фонди соціального страхування та Українська державна інноваційна компанія виконують аналогічні функції відносно відповідних цільових фондів.

2.2 Динаміка розвитку фінансових систем країн світу

Формування сучасної моделі фінансової системи відбувається в умовах посилення концентрації фінансово-промислового капіталу, інтернаціоналізації фінансових ринків, глобалізації фінансових потоків. Має місце стрімке зростання розмірів фінансових ринків. Сукупний обсяг світових фінансових активів уже перевищує 120 трлн. дол. США, і, за прогнозами, у 2010 році їхній обсяг збільшиться до 200 трлн. дол. У 1980 році цей показник становив 12 трлн дол., а у 1993-му — 53 трлн. дол. Близько 80 % світового обсягу капіталу припадає на США, країни єврозони та Велику Британію, а також Японію. Зокрема частка фінансового ринку США, що оцінюється у 46 трлн. дол., дорівнює близько 38 % світового фінансового ринку.

Окремі показники розвитку складових фінансових систем економічно розвинених країн світу наведено в таблиці 1. Місткість ринку акцій і облігацій розвивалася досить стрімкими темпами протягом останніх 10—15 років. Спостерігався стрімкий розвиток ринку акцій, обсяги якого за останні 30 років у США, Великій Британії збільшилися з 30-40 до 130—140 %, у Канаді, Франції, Італії — з 6-9 до майже 60—90 % порівняно з ВВП. У таких країнах, як США, Японія, Італія, обсяги ринку облігацій на початок 2000-х років майже в 1,2—1,5 разу перевищували ВВП цих країн. Частково це пояснюється стрімким зростанням обсягів випуску державних боргових цінних паперів більшістю економічно розвинених країн. Характеризуючи зміни, що позначилися на розвитку фінансових ринків, слід звернути увагу на те, що мало місце не лише зростання обсягів операцій із фінансовими активами, а й відбувалося формування нових сегментів світових фінансових ринків. До складу фінансових ринків, поряд із грошовим ринком і ринком капіталу, внесено ринок похідних фінансових інструментів (деривативів) як окремий елемент. Водночас спостерігається істотне посилення впливу небанківських фінансових інститутів у мобілізації і перерозподілі капіталу. У більшості розвинених країн світу зростання сукупних активів фінансових інститутів порівняно з ВВП відбувалося стрімкішими темпами порівняно із збільшенням сукупного обсягу банківських активів. За 1970—2004 роки майже в усіх розвинених країнах зростання капіталу сектору небанківських фінансових корпорацій майже у 3—4 рази перевищило ВВП (Табл. 1).

Таблиця 1. Показники розвитку фінансових систем окремих країн світу (у % до ВВП)

| Країна | 1970 | 1980 | 1990 | 2000 | 2004 |

| США | |||||

| Сукупні банківські активи | 54 | 54 | 53 | 58 | 53 |

| Сукупні активи фінансових інститутів | н/д | 111 | 171 | 257 | н/д |

| Вартість цінних паперів: | |||||

| Акції | 34 | 25 | 35 | 132 | 114 |

| Облігації | 47 | 53 | 108 | 157 | 159 |

| Велика Британія | |||||

| Сукупні банківські активи | 51 | 47 | 108 | 156 | 262 |

| Сукупні активи фінансових інститутів | н/д | 110 | 242 | 377 | н/д |

| Вартість цінних паперів: | |||||

| Акції | 41 | 23 | 57 | 167 | 133 |

| Облігації | 52 | 31 | 33 | 74 | 70 |

| Німеччина | |||||

| Сукупні банківські активи | 121 | 160 | 216 | 303 | 146 |

| Сукупні активи фінансових інститутів | н/д | 180 | 259 | 353 | и/д |

| Вартість цінних паперів: | |||||

| Акції | 11 | 7 | 17 | 48 | 38 |

| Облігації | 26 | 37 | 67 | 112 | 70 |

| Японія | |||||

| Сукупні банківські активи | 66 | 77 | 134 | 127 | 168 |

| Сукупні активи фінансових інститутів | 122 | 157 | 269 | 260 | н/д |

| Вартість цінних паперів: | |||||

| Акції | 41 | 25 | 76 | 70 | 71 |

| Облігації | 23 | 60 | 78 | 124 | 141 |

| Франція | |||||

| Сукупні банківські активи | и/д | н/д | н/д | н/д | 255 |

| Сукупні активи фінансових інститутів | н/д | н/д | н/д | н/д | н/д |

| Вартість цінних паперів: | |||||

| Акції | 6 | 4 | 14 | 84 | 65 |

| Облігації | 14 | 19 | 42 | 55 | 86 |

| Канада | |||||

| Сукупні банківські активи | н/д | н/д | н/д | н/д | 152 |

| Сукупні активи фінансових інститутів | н/д | н/д | н/д | н/д | н/д |

| Вартість цінних паперів: | |||||

| Акції | 9 | 18 | 26 | 87 | 89 |

| Облігації | 33 | 52 | 68 | 76 | 67 |

| Італія | |||||

| Сукупні банківські активи | н/д | н/д | н/д | н/д | 149 |

| Сукупні активи фінансових інститутів | н/д | н/д | н/д | н/д | н/д |

| Вартість цінних паперів: | |||||

| Акції | 7 | 3 | 10 | 57 | 42 |

| Облігації | н/д | 39 | 65 | 108 | 120 |

| Нідерланди | |||||

| Сукупні банківські активи | 71 | 129 | 184 | 254 | 362 |

| Сукупні активи фінансових інститутів | 116 | 191 | 285 | 431 | н/д |

| Вартість цінних паперів: | |||||

| Акції | 41 | 16 | 38 | 185 | 97 |

| Облігації | 11 | 25 | 73 | 85 | 98 |

2.3 Аналіз ринку похідних фінансових інструментів

З огляду на зміни у розвитку фінансових систем протягом останнього часу, слід звернути увагу на те, що найдинамічнішого розвитку в сучасних умовах набуває ринок похідних фінансових інструментів фінансової системи. Це передусім обумовлено стрімким зростанням загального обсягу операцій з фінансовими деривативами та використанням значного переліку нових фінансових інструментів, що перебувають в обігу (табл. 2). Ємність ринку похідних фінансових інструментів за період 1986—2004 рр. збільшилася майже у 76 разів — із 614 млрд. до 46,62 трлн. доларів. Найстрімкішими темпами зростала номінальна вартість похідних фінансових інструментів, що перебували в обігу, за такими видами, як процентні опціони (у 184 рази — зі 144 млрд. до 24,6 трлн. доларів) та опціони на фондові індекси (у 80 разів — із 37,8 млрд. до 3,02 трлн. доларів). Близько 60% обсягу ринку похідних фінансових інструментів припадає на зону Північної Америки (Табл. 2).

Таблиця 2. Похідні фінансові інструменти з розподілом за видами та географічними зонами млрд. доларів США

| Похідні фінансові інструменти | 1986р. | 1990р. | 1995р. | 2000 р. | 2001 р. | 2002 р. | 2003 р. | 2004 р. |

| Усього | 614,8 | 2286,4 | 9282,1 | 14257,7 | 23764,1 | 23815,7 | 36739,8 | 46621,5 |

| Номінальна вартість в обігу за видами | ||||||||

| Процентні ф’ючерси | 370,0 | 1454,8 | 5876,2 | 7907,8 | 9269,5 | 9955,6 | 13123,8 | 18191,5 |

| Процентні опціони | 144,0 | 5958,4 | 2741,8 | 4734,2 | 12492,8 | 11759,5 | 20793,8 | 24605,0 |

| Валютні ф’ючерси | 10,2 | 17,0 | 33,8 | 74,4 | 65,6 | 47,0 | 80,1 | 104,5 |

| Валютні опціони | 39,2 | 56,5 | 120,4 | 21,4 | 27,4 | 27,4 | 37,9 | 60,08 |

| Ф’ючерси на фондові індекси | 13,5 | 69,1 | 172,2 | 357,5 | 333,9 | 325,5 | 501,9 | 634,9 |

| Опціони на фондові індекси | 37,8 | 93,6 | 337,3 | 1148,3 | 1574,9 | 1700,8 | 2202,3 | 3024,8 |

| Номінальна вартість в обігу за географічними зонами | ||||||||

| Північна Америки | 514,6 | 1264,4 | 4852,3 | 8167,9 | 16203,2 | 13693,8 | 19504,0 | 27612,3 |

| Європа | 13,1 | 461,4 | 2241,3 | 4197,4 | 6141,3 | 8800,4 | 15406,1 | 16307,9 |

| Азія | 87,0 | 560,5 | 1990,2 | 1606,2 | 1308,5 | 1192,4 | 1613,2 | 2452,4 |

| Інші | 0,1 | 0,1 | 198,3 | 286,2 | 111,1 | 129,1 | 216,5 | 248,9 |

2.4 Оцінка збалансованості фінансової системи України

У структурі фінансового права фінансова система відіграє важливу роль, як детермінуючий чинник цієї галузі права. У неї входить декілька взаємопов’язаних ланок, у кожній з яких здійснюється утворення і використання економічних відносин, що регулюються правом і взаємопов’язані за формами і методами залучення, розподілу і використання грошових коштів. Фінансова система України, як предмет дослідження фінансового права, включає такі фонди грошових коштів і відповідні ім правові інститути: бюджетна система; позабюджетні цільові фонди; фінанси державних підприємств, об’єднань, організацій, установ, галузей; фінанси страхування; кредит. Центральне місце в фінансовій системі належить бюджетній системі, за допомогою якої утворюється фонди грошових коштів відповідних адміністративно-територіальних одиниць. Державний бюджет, місцеві бюджети посідаючи провідне становище, тісно пов’язані з іншими ланками фінансової системи, і виступають координуючим центром, що надає необхідну допомогу іншим ланкам. Збалансованість фінансової системи держави – це оптимальне поєднання регульованих важелів впливу держави на забезпечення виконання програми фінансових надходжень до державного бюджету й дотримання видаткової частини у допустимих межах. Нині чи не єдиним способом збалансу4вання фінансової системи держави на регіональному рівні є застосування системи міжбюджетних розрахунків. При цьому на місцях немає будь-яких стимулів для пошуку шляхів додаткової акумуляції коштів, через це країна у цілому змушена постійно збільшувати як внутрішній, так і зовнішній борг для покриття хоча б першочергових видатків. Хоча подібний метод далеко не розв’язує усіх проблем, а подекуди навіть і загострює їх. Регіони, які за економічним потенціалом спроможні самостійно покривати видатки свого бюджету, змушені спочатку перераховувати значну частку доходів до бюджетів вищого рівня, а пізніше просити повернути необхідні суми коштів для покриття поточних видатків, обов’язково детально обґрунтувавши доцільність їх проведення. Подібна ситуація вигідна лише для економічно слабших регіонів, оскільки вони у такому разі отримують додаткові кошти понад зароблені на покриття видатків.

Від рівня виконання державного й місцевого бюджетів України в цілому залежить ефективність фінансової системи (Табл. 3).

Таблиця 3. Рівень виконання бюджетів України, %

| Найменування | Державний бюджет | Місцеві бюджети | ||||||||

| 1999 | 2000 | 2001 | 2003 | 2006 | 1999 | 2000 | 2001 | 2003 | 2006 | |

| Офіційні трансферти | 67,6 | 111,7 | 109,6 | 119,5 | 102,1 | 121,3 | 108,7 | 100,9 | 101,7 | 115,6 |

| Усього доходів | 83,6 | 106,7 | 92,7 | 95,7 | 106,8 | 122,3 | 136,6 | 121,5 | 124,8 | 132,9 |

| Міжбдюджетні трансферти | 121,3 | 106,8 | 90,8 | 95,2 | 85,3 | 67,6 | 111,7 | 109,6 | 103,5 | 112,8 |

| Усього видатків | 87,3 | 98,0 | 85,9 | 89,5 | 94,7 | 122,1 | 134,6 | 122,5 | 131,5 | 141,9 |

Наочним підтвердженням вищезазначеного стану речей є дані таблиці 3. Значно вища ефективність роботи з виконання бюджетів на місцевому (120 – 140%), ніж на державному рівні (80-100%). Що ж до міжбюджетних розрахунків, то за цими показниками рівень виконання на регіональному рівні складає близько 100%, а на державному існує велика градація (від 60 до 120%), при цьому рівень виконання бюджету за показником міжбюджетних розрахунків постійно перевищує відповідний рівень виконання бюджету за доходами і витратами.

3. Основні шляхи реформування фінансової системи та перспективи її розвитку

Особливості формування сучасної моделі фінансової системи обумовлюють внесення певних змін шодо механізму забезпечення фінансової стабільності. Головними особливостями подальшого розвитку фінансової системи України та перспективами її удосконалення є орієнтація на міжнародні аспекти в формуванні фінансової системи, що передбачає:

— розробку заходів по розширенню та ефективному використанню фінансових важелів;

— розширення діяльності фінансових установ і безпосередня участь нефінансових корпорацій та домогосподарств у операціях на фінансовому ринку, що зумовлюватиме зміни щодо системних ризиків;

— переміщення системних ризиків із банківського сектору до ринку капіталу та похідних фінансових інструментів;

— подальший розвиток фінансової системи відбувається на основі інфраструктурних перетворень і використання фінансових інновацій, що визначає специфіку конкурентної боротьби між різними фінансовими інститутами на різних сегментах фінансових ринків, напрями їх технічного та організаційного переозброєння;

— вдосконалення діяльності регулятивних органів, у тому числі на основі відповідної гармонізації національних нормативних та регуляторних систем;

— запровадження спільних стандартів та порівнянності їх зі світовими нормами у сфері платежів, забезпечення технічної сумісності інфраструктури платежів і прозорості ціноутворення на відповідні банківські та фінансові послуги.

Перспективи розвитку фінансового права великою мірою залежать від переорієнтації законодавця на стратегічні підходи щодо визначення ринкових перспектив розвитку фінансової системи України, а саме:

— єдність фінансового законодавства та комплектність, збалансованість розвитку різних сегментів фінансового ринку та фінансових інститутів;

— визначення найбільш раціонального співвідношення та оптимізація функцій і ролі банківського сектору, ринків фінансових послуг, фондового ринку тощо;

— чітка позиція законодавця і, головним чином, держави, до місця та ролі у фінансовій системі України іноземних фінансових інституцій;

— фінансово-правовий захист суб’єктів та учасників фінансових операцій, удосконалення законодавства щодо недопущення прецедентів штучних фінансових банкротств інституцій, що залучають кошти населення, прецедентів фінансового рейдерства тощо;

— законодавче визначення можливостей і правил зовнішнього фінансування довгострокових крупних (комерційно ризикових) консорціумних проектів, вироблення фінансових гарантій від фінансових потрясінь при форс-мажорних обставинах.

Висновки

Фінансова система – це сукупність урегульованих фінансово-правовими нормами окремих ланок фінансових відносин і фінансових установ, за допомогою яких формуються, розподіляються та використовуються фінансові ресурси держави та суспільства. Трансформаційні зміни, що відбулися в економічній та політичній системах України на користь ринкової моделі розвитку, значно підвищили суспільну вагу економічних важелів і стимулів. Особливо це відчувається в системі регулюючого впливу на розвиток фінансових відносин. Економіка ринкового типу зумовлює скорочення державного сектору, звужує командні можливості держави. Лише набуваючи правової форми, фінансова система України в змозі зайняти відповідне місце у процесі впливу на суспільне відтворення. Тому одним із визначальних факторів відчутного оздоровлення фінансової системи України має стати оптимізація її ядра – грошово-кредитної сфери, а отже, і банківського сектору, тому що банківська система практично не кредитує довгострокові потреби суб’єктів господарювання, зокрема, капітальні вкладення, незважаючи на гостру потребу підприємств у виробничих інвестиціях. Це відбувається не через відсутність ресурсів, а навпаки, українські банки найчастіше страждають від хронічної надлишкової ліквідності. На сьогоднішній день стан фінансової системи України в значному обсягу залежить від політичної, економічної, соціальної, міжнародної стабільності в країні, тому першочерговим завданням в розвитку фінансової системи як детермінуючого чинника фінансового права — є досягнення гармонізації у відносинах України в національному та світовому аспекті.

Література

1. Герасименко О. Збалансування фінансової системи держави // Фінанси України. – 2003. — №1. – с. 77-81.

2. Карпінський Б. Аспекти функціонування фінансової системи держави // Економіка. Фінанси. Право.: журнал. Київ, 2003. -№ 9. – с. 9-13.

3. Лазебник Л.Л. Сутність та компоненти фінансової політики // Фінанси України: журнал. – 2006. — №1. – с. 66 – 73.

4. Науменкова С.В. Сучасна модель фінансової системи: порівняльний аналіз основних підходів // Фінанси України: журнал. – 2006 — №6 –с. 44- 56.

5. Науменкова С. Особливості формування сучасної моделі фінансової системи // Вісник національного банку України: журнал. – 2006. — №11. – с. 26- 31.

6. Алисов Е.А. Финансовое право Украины. Учебное пособие. – Х.: Фирма «Эспада», 2000. – 288 с.

7. Берлач А.І., Корпенко Д.О., Ковальський В. С. Правознавство: Підручник, за ред. Копєйчикова В.В., Колодія А.М. – К.: Юрінком Інтер, 2006. – 752

8. Василик О.Д. Державні фінанси України: Підручник для студентів економічних спеціальностей. – 2-ге вид., перер.й доп. – К.: Центр навчальної літератури, 2004. – 608 с.

9. Воронова Л.К. Фінансове право: Підручник. Керівник авт. колективу і відп. ред. Л.К.Воронова. – Х.: Фірма «Консум», 1998 – 496 с.

10. Грідчіна М.В. Фінанси (теоретичні основи): Підручник – К.: МАУП, 2002. – 280 с.

11. Зюнькін А.Г. Фінансове право: Опорний конспект лекцій. – К.: МАУП, 1999. – 112 с.

12. Капаєва Л.М., Лях М.С. Фінансове право: Навчальний посібник. – Київ: Центр навчальної літератури, 2004. – 248 с.

13. Ковальчук А.Т. Фінансове право України. Стан та перспективи розвитку. –К.: Парламентське вид-во. 2007.–488 с.

14. Кудряшов В.П. Фінанси: Навч. посібник: Олді-плюс, 2002. – 352 с.

15. Опарін В.М. Фінанси (Загальна теорія): навчальний посібник. – 2-ге вид., доп. і перероб. – К., 2002. – 240 с.

16. Орлюк О.П. Фінансове право: Навч. посібник. – К.: Юрінком Інтер, 2003. – 528 с.

17. Осіпчук Л.Л. Фінанси: Підручник для студ. ВНЗ. – К.: МАУП, 2004. – 347 с.

18. Пахомов И.Н. Финансовое право: Учебник. – Х.: ООО «Одиссей», 2003. – 448 с.

19. Романенко О.Р. Фінанси: Підручник для студ. ВНЗ. – 2-ге вид., стереотипне. – К.: Центр навч. Літератури. – 2004. -312 с.

20. Худолій Л.М. Теорія фінансів: Навчально-методичний посібник. – К.: Європейський університет, 2003. – 167 с.