Реферат: Основы анализа и оценки эффективности инвестиционной деятельности предприятия

Содержание

Введение

Глава 1. Теоретические основы анализа и оценки эффективности инвестиционной деятельности предприятия

1.1 Экономическая сущность, структура и классификация инвестиций

1.2 Классификация факторов, влияющих на экономическую эффективность инвестиций

1.3 Основные методы обоснования целесообразности и эффективности инвестиционной деятельности на предприятии

Глава 2. Исследование основных направлений инвестиционной деятельности Лев-Толстовского райпо

2.1 Организационно-экономическая характеристика Лев-Толстовского райпо

2.2 Анализ основных производственных фондов как основного объекта инвестирования

2.3 Разработка методики экономического обоснования инвестиционных решений

Глава 3. Оценка экономической эффективности инвестиционной деятельности Лев-Толстовского райпо в перспективе развития

3.1. Расчет и экономическое обоснование необходимой суммы инвестиций

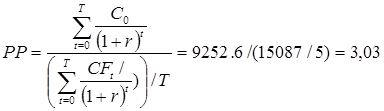

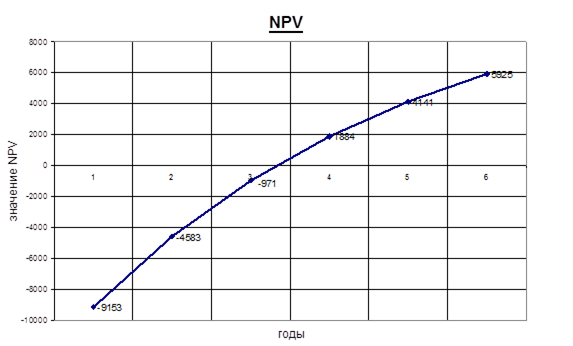

3.2. Расчет эффективности инвестиционных проектов Лев-Толстовского райпо

3.3 Использование компьютерных технологий для оценки экономической эффективности инвестиций

Заключение

Список использованных источников

Введение

Важным условием развития предприятия в соответствии с избранной экономической и финансовой стратегией является его высокая инвестиционная активность.

Термину «инвестиционная деятельность» можно дать широкое и узкое определение. В широком смысле инвестиционная деятельность – это деятельность, связанная с вложением средств в объекты инвестирования с целью получения дохода (эффекта). Подобная трактовка содержится в Законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», в соответствии с которым под инвестиционной деятельностью понимается вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. В узком смысле инвестиционная деятельность, или иначе инвестирование, представляет собой процесс преобразования инвестиционных ресурсов во вложения.

Экономический рост и инвестиционная активность являются взаимообусловленными процессами, поэтому предприятие должно уделять постоянное внимание вопросам управления инвестициями. Для того чтобы эффективно управлять предприятием, фирмой, объединением, следует владеть информацией о результативности их деятельности и на ее основе принимать соответствующие решения. Экономический анализ – важный элемент системы управления производством, это способ познания хозяйственных процессов экономического субъекта, основанный на разложении целого на составные элементы и изучении последних в их взаимодействии и взаимозависимости путем объединения выделенных ранее частей объекта.

Совокупность долговременных финансовых, трудовых и материальных затрат с целью увеличения накоплений и получения прибыли называется инвестициями. Инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обуславливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности. Управление инвестиционными процессами, связанными с вложениями денежных средств в долгосрочные материальные и финансовые активы, представляет собой наиболее важный и сложный раздел экономического анализа. Принимаемые решения по капитальным вложениям в инвестиционной деятельности, рассчитанные на длительные периоды времени, как правило [21, с.17]:

являются частью стратегии развития предприятия в перспективе;

влекут за собой значительные оттоки средств;

с определенного момента времени могут стать необратимыми;

опираются на прогнозные оценки будущих затрат и доходов.

Поэтому, значение экономического анализа для планирования и осуществления инвестиционной деятельности трудно переоценить. При этом особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений. Для того, чтобы сделать правильный анализ эффективности намечаемых капиталовложений, необходимо учесть множество факторов, и это наиболее важная вещь, которую должен делать руководитель.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что таких критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, значительно меньше единицы.

Основу инвестиционной деятельности предприятия составляет реальное инвестирование. На большинстве предприятий это инвестирование является в современных условиях единственным направлением инвестиционной деятельности. Это определяет высокую роль управления реальными инвестициями в системе инвестиционной деятельности предприятия. В системе управления реальными инвестициями оценка эффективности инвестиционных проектов представляет собой один из наиболее ответственных этапов. От того, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала, варианты альтернативного его использования, дополнительно генерируемый поток прибыли предприятия в предстоящем периоде. Эта объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов ее проведения.

Целью данной дипломной работы является рассмотрение инвестиционной деятельности предприятия и перспектив ее развития.

Объектом исследования выступает Лев-Толстовское районное потребительское общество.

Основными задачами дипломной работы являются:

рассмотрение особенностей, видов, структуры инвестиций;

дать характеристику факторам, оказывающим наиболее сильное воздействие на экономическую эффективность инвестиций;

на примере Лев-Толстовского райпо провести анализ ранее принятых инвестиционных решений, провести экономическое обоснование на 2008 гг.;

разработать альтернативные инвестиционные проекты с различными источниками финансирования и оценить их эффективность.

В работе были использованы различные источники информации: учебные пособия И.А. Бланка, В.В. Ковалева, И.П. Сергеева, Н.М. Крейниной, А.Д. Шеремета, труды различных авторов по теме исследования, периодическая печать и журналы «Экономический анализ», «Финансовый менеджмент», практические материалы Лев-Толстовского райпо за 2005-2007 годы.

Глава 1. Теоретические основы анализа и оценки эффективности инвестиционной деятельности предприятия

1.1 Экономическая сущность, структура и классификация инвестиций

Инвестиции — относительно новый для нашей экономики термин. Первоначально в экономике использовалось понятие «капитальные вложения».

В процессе управления предприятием осуществляются меры воздействия на хозяйственную деятельность. Эти меры включают в себя и инвестиционные процессы. Инвестиционные решения, разрабатываются в аппарате управления при активном участии всего коллектива трудящихся. Обоснование, принятие и организация выполнения инвестиционных решений являются основным содержанием процесса инвестирования [13, с.127].

Инвестиционное решение – это одноразовый акт воздействия субъекта управления на объект, устанавливающий программу работ, направленных на определение и реализацию конкретной цели, вытекающей из общих задач, стоящих перед управляемым объектом. Оно основано на анализе фактически сложившейся ситуации и альтернатив её решения.

Процесс управления инвестициями включает регистрацию, сбор и обработку информации, подготовку и выбор альтернатив решения, определение ресурсного обеспечения и этапов его выполнения, контроль и анализ его осуществления. Этот процесс представляет собой совокупность частных циклов подготовки, принятия и реализации решений.

Подготовка, принятие и осуществление решения представляют собой части процесса управления, отражающие его основное содержание и характеризующиеся одноразовостью действия, альтернативным характером, целенаправленностью и наличием программы действий. Решение только тогда реально, когда оно ресурсно и организационно обеспечено. Именно поэтому каждое решение должно быть адресно. Это положение органически соединяет процесс принятия и выполнения решения. Эффективность инвестиционного решения – залог успешного существования коммерческого предприятия.

Традиционно под инвестициями принято понимать осуществление определенных экономических проектов в настоящем, с расчетом получить доходы в будущем. Такой подход к пониманию инвестиций является преобладающим как в отечественной, так и зарубежной экономической литературе.

В Федеральном законе от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (с изм. и доп. 24 июля 2007 г.) дается следующее определение инвестициям: «… инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской деятельности и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

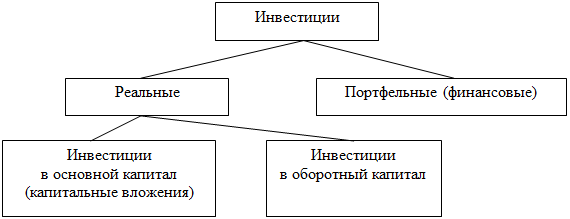

Понятие «Инвестиции» более широкое, чем понятие «капитальные вложения». Инвестиции принято делить на портфельные и реальные. Портфельные (финансовые) инвестиции — вложения в акции, облигации, другие ценные бумаги, активы других предприятий. Реальные инвестиции — вложения в создание новых, реконструкцию и техническое перевооружение действующих предприятий [8, c.12].

В этом случае предприятие-инвестор, вкладывая средства, увеличивает свой производственный капитал — основные производственные фонды и необходимые для их функционирования оборотные средства. При осуществлении портфельных инвестиций инвестор увеличивает свой финансовый капитал, получая дивиденды — доход на ценные бумаги. В федеральном законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» понятие «капитальные вложения» трактуется следующим образом: «… капитальные вложения — инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты». Если исходить из этого определения, то инвестиции, вложенные в оборотные средства, не могут считаться капитальными вложениями.

Таким образом, понятие «реальные инвестиции» шире, чем «капитальные вложения». Согласно вышеупомянутому закону, реальные инвестиции — это средства, направляемые как в основной, так и в оборотный капитал. Тогда составные части инвестиций можно представить в виде следующей схемы, представленной на рисунке 1.

Рис.1. Основные составляющие инвестиций

Если рассуждать с производственных позиций более конкретно, то капитальные вложения — затраты на: строительно-монтажные работы при возведении зданий и сооружений; приобретение, монтаж и наладку машин и оборудования; проектно-изыскательские работы; содержание дирекции строящегося предприятия; подготовку и переподготовку кадров; затраты по отводу земельных участков и переселению в связи со строительством и др.

В статистическом учете и экономическом анализе реальные инвестиции называют еще капиталообразующими. Капиталообразуюшие инвестиции включают в себя следующие элементы: инвестиции в основной капитал; затраты на капитальный ремонт; инвестиции на приобретение земельных участков и объектов природопользования; инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские и опытно-конструкторские разработки и т. д.); инвестиции в пополнение запасов материальных оборотных средств [9, c.26].

Особое место в структуре капиталообразующих занимают инвестиции в основной капитал, в объем которых включаются затраты на новое строительство, реконструкцию, расширение и техническое перевооружение действующих промышленных, сельскохозяйственных, транспортных, торговых и других предприятий, затраты на жилищное и культурно-бытовое строительство [25, c.116].

Инвестиции как экономическая категория проявляются через свои функции. Инвестиции выполняют следующие основные функции:

процесс простого и расширенного воспроизводства основных фондов, как в производственной, так и в непроизводственной сфере;

процесс обеспечения и восполнения оборотного капитала;

перелив капитала из одной сферы в другие, более привлекательные, на основе вложения реальных и портфельных инвестиций;

перераспределение капитала между собственниками путем приобретения акций и вложения средств в активы других предприятий.

Различают валовые и чистые инвестиции. Валовые инвестиции образуются из следующих частей: чистые инвестиции + амортизационные отчисления.

Чистые инвестиции — это валовые инвестиции за минусом амортизационных отчислений. Если валовые инвестиции равны амортизационным отчислениям, то это значит, что имеет место только простое воспроизводство. Если же валовые инвестиции превышают величину амортизационных отчислений, то это свидетельствует о наличии как простого, так и расширенного воспроизводства основных фондов.

Сущность инвестиций, как экономической категории предопределяет их роль и значение и служит для достижения следующих целей:

увеличения и расширения сферы деятельности;

недопущения чрезмерного морального и физического износа основных производственных фондов;

снижения себестоимости производства и реализации продукции;

повышения технического уровня производства на основе внедрения новой техники и технологий;

улучшения качества и обеспечения конкурентоспособности продукции;

повышения техники безопасности и осуществления природоохранных мероприятий;

обеспечения конкурентоспособности предприятия;

приобретения ценных бумаг и вложения средств в активы других предприятий;

приобретения контрольного пакета акций и др.

В конечном итоге они необходимы для обеспечения нормального функционирования предприятий в будущем, стабильного финансового состояния и получения максимальной прибыли. Таким образом, инвестиции являются важнейшей экономической категорией, они играют исключительно важную роль, в первую очередь, для простого и расширенного воспроизводства, структурных преобразований, получения максимальной прибыли и решения многих социальных проблем.

Для учета, анализа, планирования и повышения эффективности инвестиций необходима их научно обоснованная классификация. Подобная классификация инвестиций позволяет не только их грамотно учитывать, но и анализировать уровень их использования со всех сторон и получать объективную информацию для разработки и реализации эффективной инвестиционной политики предприятия.

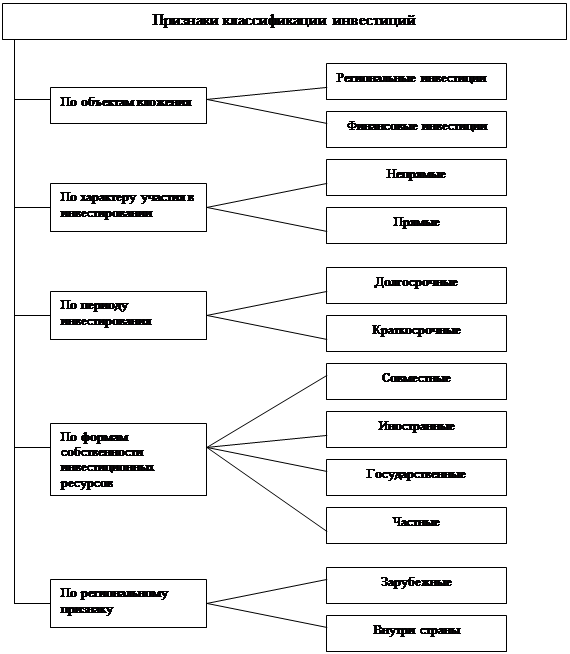

В работе И.А.Бланка все инвестиции классифицируются по следующим признакам: по объектам вложений, по характеру участия в инвестировании, по периоду инвестирования, по формам собственности инвестиционных ресурсов, по региональному признаку (Рисунок 2) [8, c.64].

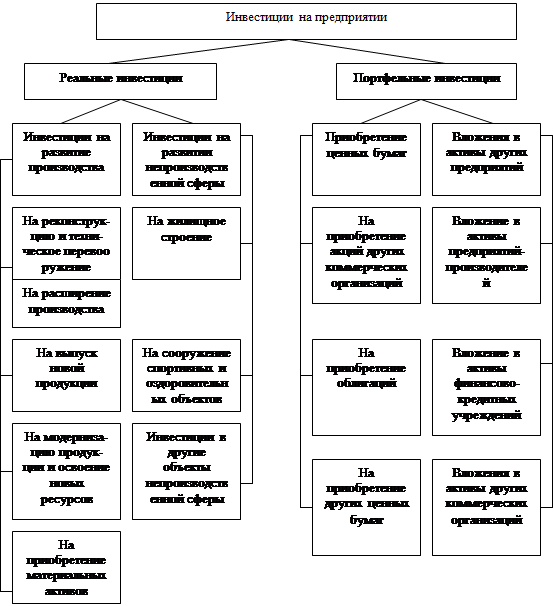

В зависимости от объектов вложений средств различают реальные и финансовые инвестиции. Более детальная их классификация на микроуровне представлена на рисунке 3. По характеру участия в инвестировании выделяют прямые и непрямые инвестиции.

Рис. 2. Классификация инвестиций по отдельным признакам

Под прямыми инвестициями понимают непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямыми инвестициями подразумевается инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). По периоду инвестирования различают краткосрочные и долгосрочные инвестиции. Под краткосрочными инвестициями понимают обычно вложения капитала на период не более одного года, а под долгосрочными инвестициями — вложения средств на срок более одного года.

По формам собственности инвестора выделяют частные, государственные, иностранные и совместные инвестиции. Частные инвестиции — это вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего коллективной.

Рис. 3. Классификация инвестиций на предприятии

Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств. Иностранные инвестиции — это вложения, осуществляемые иностранными гражданами, юридическими лицами и государствамиСовместные инвестиции — это вложения, осуществляемые субъектами данной страны и иностранных государств. По региональному признаку различают инвестиции внутри страны и за рубежом. Под инвестициями внутри страны подразумеваются вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны. Под инвестициями за рубежом понимаются средства, вложенные в объекты инвестирования, размещенные за пределами территориальных границ данной страны [25, c.94].

Эффективность использования инвестиций в значительной степени зависит от их структуры. Необходимо различать:

общую структуру инвестиций;

структуру реальных инвестиций;

структуру капитальных вложений;

структуру портфельных (финансовых) инвестиций.

Под общей структурой инвестиций понимается соотношение между реальными и портфельными (финансовыми) инвестициями. Структура реальных инвестиций — это соотношение между инвестициями в основной и оборотный капитал.

Структура портфельных (финансовых) инвестиций — это соотношение инвестиций в акции, облигации, другие ценные бумаги, а также в активы других предприятий в их общей величине.

Наибольший интерес, как в научном, так и в практическом плане представляет структура капитальных вложений. Различают следующие виды структур капитальных вложений: технологическую, воспроизводственную, отраслевую и территориальную.

Под технологической структурой капитальных вложений понимается состав затрат на сооружение какого-либо объекта и их доля в общей сметной стоимости. Эта структура показывает, какая доля капитальных вложений в их общей величине направляется на строительно-монтажные работы (СМР), на приобретение машин, оборудования и их монтаж, на проектно-изыскательские и другие затраты. Технологическая структура капитальных вложений оказывает самое существенное влияние на эффективность их использования. Совершенствование этой структуры заключается в повышении доли машин и оборудования в сметной стоимости проекта до оптимального уровня. По сути, технологическая структура капитальных вложений формирует соотношение между активной и пассивной частью основных производственных фондов будущего предприятия. Поэтому при проектировании любого промышленного предприятия необходимо стремиться к совершенствованию технологической структуры капитальных вложений, так как это при прочих равных условиях, как правило, приводит к увеличению проектной мощности будущего предприятия, а, следовательно, капитальные вложения на единицу продукции снижаются, что в конечном итоге повышает эффективность функционирования будущего предприятия. Поэтому анализ технологической структуры капитальных вложений и выявление тенденции в ее изменении на предприятии имеют важное научное, и особенно, практическое значение [8, c.212].

Эффективность использования инвестиций на предприятии, его финансовое положение в значительной мере зависят от структуры инвестиций на предприятии. Общая структура инвестиций на предприятии состоит из структуры реальных и портфельных инвестиций. Ее совершенствование заключается в том, чтобы получить максимум отдачи как от портфельных, так и от реальных инвестиций при минимальном риске. Если все это сказать другими словами, то это означает, что доля инвестиций в наиболее эффективные проекты должна стремиться к максимуму, а инвестиционные риски — к минимуму. В современных условиях важное значение для предприятий имеет как структура реальных, так и структура портфельных инвестиций. Под структурой портфельных инвестиций понимается их распределение и соотношение по видам ценных бумаг, приобретаемых предприятием, а также по вложениям в активы других предприятий.

Приведем состав основных разделов технико-экономического обоснования (ТЭО) инвестиционной деятельности:

1. Основная идея проекта: идея проекта, перечень спонсоров, сведения о проекте.

2. Анализ рынка и стратегия маркетинга: общеэкономический анализ, исследование рынка, основы проектной стратегии, основная концепция маркетинга и оперативные мероприятия; издержки и доходы маркетинга.

3. Сырье и комплектующие материалы: классификация сырьевых ресурсов и комплектующих материалов, спецификация потребностей в материалах, доступность ресурсов, стратегия поставок, издержки на сырье и комплектующие изделия.

4. Месторасположение и окружающая среда: анализ месторасположения и окружающей среды, окончательный выбор расположения, выбор строительной площадки, оценка издержек (стоимости земли, подготовки производственной площади), воздействие на окружающую среду.

5. Инженерная часть проекта и технология: производственная программа и производственная мощность, выбор технологии, приобретение или передача технологии, детальный план и инженерные основы проекта; выбор оборудования, строительные работы, потребности в ремонте и замене; оценка инвестиционных издержек.

6. Организация предприятия и накладные расходы: разработка организационной структуры, организационное проектирование, расчет накладных расходов.

7. Трудовые ресурсы: определение потребности в трудовых ресурсах, оценка издержек.

8. Планирование и составления бюджета осуществления проекта: цель, этапы процесса реализации проекта, график реализации проекта, разработка бюджета и мониторинг издержек.

9. Финансовый анализ и оценка инвестиций: определение целей, объектов, принципов финансового анализа; анализ издержек; оценка инвестиционного проекта несколькими методами экономической оценки потребностей в финансировании, форм и методов финансирования; оценка финансовых и экономических показателей деятельности.

Анализ структуры инвестиций по различным направлениям имеет важное научное и практическое значение. Практическая значимость данного вида анализа заключается в том, что он позволяет определить тенденции изменения структуры инвестиций и на этой основе разработать более действенную и эффективную инвестиционную политику. Теоретическая значимость анализа структуры инвестиций заключается в том, что на его основе выявляются новые факторы, ранее неизвестные, влияющие на инвестиционную деятельность и эффективность использования инвестиций, что также важно для разработки инвестиционной политики.

1.2 Классификация факторов, влияющих на экономическую эффективность инвестиций

Процесс инвестирования — это сложный многогранный процесс, на который влияет множество факторов, знание которых имеет важное научное и практическое значение. С практической точки зрения знание таких факторов, механизма их влияния на инвестиционную деятельность и эффективность инвестиций является основой для разработки научно обоснованной инвестиционной политики и более эффективного управления инвестиционным процессом.

Под фактором (от латинского слова factor — делающий, производящий) понимается причина, движущая сила какого-либо процесса, явления, определяющая его характер или отдельные его черты. Причина (фактор) и следствие тесно взаимосвязаны между собой. Следствие является результатом воздействия какого-либо фактора на какой-либо процесс или явление [25, c.74].

Под эффективностью инвестиций понимается получение экономического или социального результата на один рубль инвестиций. Чаще всего критерием для определения величины экономической эффективности инвестиций, вложенных в основной капитал, в зарубежной практике используется такой показатель, как норма чистой прибыли, определяемый по формуле:

Нч.п=(Пч-И)/И*100, (1)

где Нч.п — норма чистой прибыли;

Пч — величина полученной чистой прибыли от вложения инвестиций в основной капитал;

И — величина инвестиций в основной капитал.

В отечественной практике для определения экономической эффективности инвестиций в основной капитал используются формулы:

![]() или

или ![]() , (2)

, (2)

где Эи — абсолютная эффективность инвестиций в основной капитал;

П — прибыль (валовая, чистая), полученная в результате вложения инвестиций в основной капитал;

К — инвестиции в основной капитал (капитальные вложения);

Ток — срок окупаемости капитальных вложений.

Необходимо отметить, что в научной литературе недостаточно освещены факторы, влияющие на инвестиционную деятельность и эффективность инвестиций. Кроме того, среди авторов нет единого взгляда при исследовании этого вопроса. На основе обобщения литературных источников, а также личных исследований авторов, все факторы, влияющие на эффективность инвестиций на предприятии, можно классифицировать следующим образом. К факторам, влияющим на эффективность инвестиций на уровне предприятия (организации); относятся:

эффективность проводимой предприятием экономической и социальной политики;

наличие эффективной инвестиционной политики;

качество и конкурентоспособность выпускаемой продукции; уровень использования основных производственных фондов и производственных мощностей;

степень рациональности использования имеющихся ресурсов на предприятии;

компетентность руководителей предприятия и степень совершенства управления предприятием;

качество и эффективность реализуемых инвестиционных проектов и др.

В зависимости от направленности воздействия на эффективность инвестиций все факторы можно объединить в две группы:

позитивные, которые положительно влияют на эффективность инвестиций;

негативные, которые отрицательно влияют на эффективность инвестиций.

Например, к позитивным факторам можно отнести снижение уровня инфляции, налогового бремени, ставки рефинансирования ЦБ РФ и др., а к негативным — обострение экономического кризиса в стране, нестабильность социальной и политической обстановки в стране, повышение уровня инфляции и др.

В зависимости от характера возникновения все факторы, влияющие на эффективность инвестиций, можно объединить в две группы:

объективные, т. е. факторы, возникновение которых не связано с человеческой деятельностью, а обусловлено природными или подобными явлениями;

субъективные, т. е. факторы, возникновение которых связано и обусловлено человеческой деятельностью, в частности, с управленческой и созидательной деятельностью.

Все факторы, влияющие на эффективность инвестиций, в зависимости от времени их возникновения, можно разграничить на временно действующие и постоянно действующие [27, c.156].

В зависимости от степени влияния на эффективность инвестиций все факторы можно разделить на три группы:

оказывающие существенное влияние;

оказывающие менее существенное влияние;

оказывающие слабое влияние.

Эта классификация правомерна только для небольшого отрезка времени, так как с изменением ситуации изменяется и степень влияния отдельных факторов. Необходимо отметить, что между эффективностью инвестиций, инвестиционной привлекательностью и инвестиционной деятельностью существует тесная взаимосвязь.

Таким образом, эффективность инвестиций определяет инвестиционную привлекательность, а инвестиционная привлекательность — инвестиционную деятельность. Чем выше эффективность инвестиций, тем выше уровень инвестиционной привлекательности и масштабнее инвестиционная деятельность, и наоборот.

Под инвестиционной привлекательностью предприятия (организации) понимается обобщенная характеристика с точки зрения перспективности, выгодности, эффективности и минимизации риска вложения инвестиций в его развитие за счет собственных средств и средств других инвесторов.

Инвестиционную привлекательность предприятия (организации) характеризуют такие факторы:

показатели эффективности работы предприятия в динамике;

показатели ликвидности, платежеспособности и финансовой устойчивости предприятия в динамике;

перспективы развития предприятия и возможности сбыта продукции;

репутация предприятия (имидж) на внутреннем и международном рынке;

рыночный курс акций предприятия;

величина чистой прибыли, приходящаяся на одну акцию, и др.

Понятия «инвестиционная деятельность» и «инвестиционная привлекательность» тесно связаны между собой. В данном случае, инвестиционная привлекательность является фактором, а инвестиционная деятельность — следствием. Инвестиционная деятельность в значительной степени зависит от инвестиционной привлекательности. Создание хороших условий для выгодного вложения инвестиций является основой для расширения инвестиционной деятельности. При их отсутствии инвестиционная деятельность снижается [27, c.212].

Не секрет, что российскую экономику до сих пор боятся инвестировать иностранные инвесторы. Как правило, их останавливает неудовлетворительное состояние нашей экономики, часто происходящие политические изменения, несовершенство российского законодательства, в частности, в области инвестиций. В Федеральном законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 г. (в редакции Федерального закона № 22-ФЗ от 2.01.2007 г.) понятие «инвестиционная деятельность» трактуется следующим образом: «Инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта». Это официальная трактовка понятия «инвестиционная деятельность». В научной литературе приводятся и другие определения этого понятия. Под инвестиционной деятельностью необходимо понимать деятельность юридических, физических лиц и государства, направленную на привлечение и увеличение средств для реализации инвестиционного процесса с целью получения экономического и социального эффекта. Из этого определения следует, что чем больше средств направляется на инвестиции, тем выше уровень инвестиционной деятельности.

Масштабы инвестиционной деятельности на уровне предприятия характеризуют следующие показатели:

капитальные вложения в динамике, направленные на развитие производства;

доля чистой прибыли, направляемой на развитие производства;

масштабы деятельности предприятия в динамике;

ввод в действие производственных мощностей в динамике;

темпы ввода и выбытия основных производственных фондов;

величина долгосрочной кредиторской задолженности;

величина инвестиций в сопоставимых ценах в динамике;

величина привлеченных иностранных инвестиций и др.

В связи с тем, что между инвестиционной деятельностью, инвестиционной привлекательностью и эффективностью инвестиций существует довольно тесная связь, то те факторы, которые влияют на эффективность инвестиций и инвестиционную привлекательность, в значительной мере влияют и на инвестиционную деятельность.

Известно, что темпы развития экономики зависят от эффективности использования уже имеющегося производственного потенциала и от темпов вложения инвестиций. Необходимо стремиться к тому, чтобы темпы роста экономики опережали темпы роста вложенных инвестиций [29, c.106].

Инфляция самым существенным образом влияет на инвестиционную деятельность, которая, в свою очередь, зависит от состояния экономики — при стабилизации и подъеме экономики она снижается. При этом следует иметь в виду, что с процессом инфляции тесно связана ставка банковского кредита. Чем выше ставка процента, тем ниже спрос на инвестиции; такая же связь существует между спросом на инвестиции и ожидаемой нормой чистой прибыли.

Выгодно вкладывать инвестиции в том случае, если норма чистой прибыли превышает ставку процента, и наоборот, если ставка процента превышает ожидаемую норму чистой прибыли, то в этом случае для предприятия инвестиции не выгодны.

Обратная зависимость между нормой чистой прибыли и спросом на инвестиции объясняется тем, что с повышением уровня инфляции растет и ставка процента. В этих случаях к реализации могут быть приняты только те инвестиционные проекты, у которых норма чистой прибыли превышает или равна ставке процента. Таким образом, с ростом ставки процента требования к эффективности инвестиционных проектов пропорционально увеличиваются, а, следовательно, количество таких проектов, способных удовлетворить эти требования, сокращается, и спрос на инвестиции снижается.

Известно, что существует номинальная и реальная ставка процента. Реальная ставка отличается от номинальной на уровень инфляции. Следует подчеркнуть, что именно реальная ставка процента, а не номинальная играет существенную роль в принятии инвестиционных решений. Из всего вышеизложенного можно сделать вывод, что для привлечения и повышения эффективности инвестиций инвестиционным процессом необходимо управлять. Управление инвестиционным процессом не означает прямое и мелочное вмешательство государственных или региональных и местных органов власти в инвестиционный процесс. В условиях рынка управлять инвестиционным процессом это значит создавать цивилизованные правила игры для всех инвесторов, а также благоприятные условия для оживления инвестиционной деятельности и повышения эффективности инвестиций. Государство может воздействовать на инвестиционный процесс при помощи самых различных рычагов: экономических, административных, правовых и др. [28, c.5].

В условиях рыночных отношений приоритет должен быть отдан в первую очередь экономическим рычагам, так как они по своей сущности в наибольшей степени отвечают рыночной экономике. Административные рычаги необходимо использовать только в том случае, если для достижения определенной цели, имеющей важное экономическое и социальное значение для страны, экономические рычаги недостаточны или малоэффективны.

Государство на основе совершенствования налоговой системы, проведения разумной финансово-кредитной политики и других рычагов должно обеспечить стабильность экономики и низкий темп инфляции, что является условием для оживления инвестиционной деятельности. Очень важно, чтобы инвестиционная деятельность в стране регулировалась на основе определенных законодательных актов, имеющих долговременный характер.

За годы перехода на рыночные отношения была создана определенная нормативная база в области инвестиционной деятельности, которая сыграла и играет определенную позитивную роль в инвестиционной деятельности. Основные ее недостатки заключаются в том, что она затронула далеко не все стороны инвестиционной деятельности, часто изменяется, поэтому еще далека от совершенства. Все это является одной из причин слабого притока иностранных инвестиций в экономику России. Хорошая нормативная база является фундаментом в управлении инвестиционным процессом.

Важное значение для решения этой проблемы имеет Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» № 39-ФЗ от 25 февраля 1999 г., в котором достаточно подробно (глава III, ст. 11) перечислены формы и методы государственного регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений [3, c.6].

Знание факторов, механизма их влияния на инвестиционную деятельность и эффективность инвестиций имеет важное научное и практическое значение, и в первую очередь для управления инвестиционной деятельностью на любом уровне. Но при этом необходимо учитывать всю совокупность факторов, так как только в этом случае можно управлять инвестиционной деятельностью и достигать поставленные цели. Требуется комплексный подход при управлении инвестиционной деятельностью, а его обеспечивает инвестиционная политика.

Анализ показал, что в научной экономической литературе сущность инвестиционной политики слабо освещена и должным образом не проработана. Не уделяется соответствующего практического внимания инвестиционной политике как на макро-, так и на микроуровне.

С момента перехода экономики России на рыночные отношения государство до сих пор так и не выработало инвестиционной политики, адекватной этому периоду. Она отсутствует и в большинстве субъектов Российской Федерации, а также на уровне отдельных фирм, предприятий, организаций. Все это отрицательно отразилось на инвестиционной деятельности и экономике страны.

Под инвестиционной политикой коммерческой организации понимается комплекс мероприятий, обеспечивающих выгодное вложение собственных, заемных и других средств в инвестиции с целью обеспечения стабильной финансовой устойчивости организации в ближайшей и дальнейшей перспективе. Инвестиционная политика является частью экономической политики предприятия и тесно связана с другими ее составными частями (научно-технической, амортизационной, ценовой и др.)

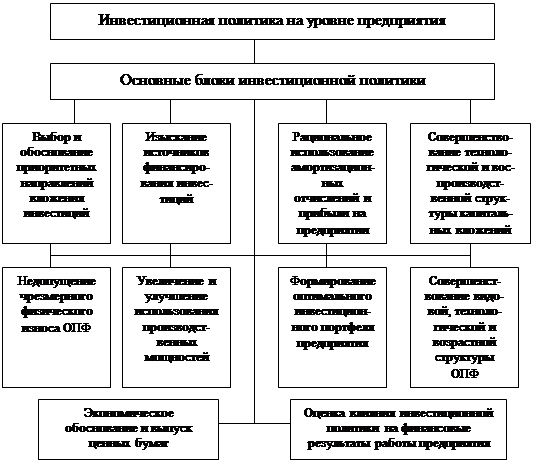

Основные блоки инвестиционной политики на микроуровне представлены на рисунке 4, на котором показаны объекты инвестиционной политики. Инвестиционная политика на предприятии должна вытекать из его стратегических целей, то есть из перспективного плана экономического и социального развития, а в конечном итоге она должна быть направлена на обеспечение его финансовой устойчивости не только на сегодня, но и на будущее. Если этой цели нет, то ни о какой инвестиционной политике не может быть и речи [8, c.289].

|

Рис. 4. Основные блоки инвестиционной политики

При разработке инвестиционной политики на предприятии необходимо придерживаться следующих принципов:

инвестиционная политика должна быть нацелена на достижение стратегических планов предприятия и его финансовую устойчивость;

должны быть учтены инфляция и факторы риска;

должны быть экономически обоснованы инвестиции;

сформирована оптимальная структура портфельных и реальных инвестиций;

проекты должны быть ранжированы по их важности и последовательности реализации, исходя из имеющихся ресурсов и с учетом привлечения внешних источников;

должны быть выбраны надежные и более дешевые источники и методы финансирования инвестиций.

Учет этих и других принципов позволит избежать многих ошибок и просчетов при разработке инвестиционной политики на предприятии. Инвестиционная политика на предприятии должна разрабатываться работниками экономических и технических служб, и этот участок работы должен быть включен в их функциональные обязанности. Ответственными за разработку инвестиционной политики и ее реализацию должны быть первые лица организаций.

1.3 Основные методы обоснования целесообразности и эффективности инвестиционной деятельности на предприятии

Известно, что, прежде чем приступать к реализации какого-либо инвестиционного проекта, необходимо сделать его экономическое обоснование. Оно должно дать ответ о выгодности или нецелесообразности реализации инвестиционного проекта. При этом должны быть использованы самые надежные и апробированные методические подходы, что позволит свести инвестиционный риск к минимуму.

В период плановой (административно-командной) экономики в СССР действовала методика определения абсолютной и сравнительной эффективности капитальных вложений, которая была утверждена официальными органами в 1977 г. Эта методика была единой и широко использовалась на практике, и до сих пор ее никто не отменял [8, c.302].

С переходом экономики России на рыночные отношения вышеупомянутая методика уже морально устарела и не могла в полной мере использоваться на практике. Таким образом, с переходом России на рыночные отношения та методологическая база, которая была наработана и широко применялась в период плановой экономики, морально устарела и не могла быть использована для экономического обоснования инвестиций. Поэтому перед учеными, экономистами и практиками России появилась серьезная проблема — создание адекватной рыночной экономике методологической основы экономического обоснования инвестиций. В этих условиях большой теоретический и практический интерес представляют методические подходы по определению выгодности вложения инвестиций в странах с развитой рыночной экономикой. Рассмотрим базовые принципы и методические подходы, используемые в зарубежной практике и литературе для оценки эффективности реальных инвестиций.

Одним из таких принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока «кэш-фло», формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированного по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости как инвестируемого капитала, так и сумм денежного потока.

Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Размер дохода от инвестиций (в реальном инвестировании таким доходом выступает денежный поток) формируется с учетом следующих четырех факторов: средней реальной депозитной ставки; темпа инфляции (или премии за инфляцию); премии за риск; премии за низкую ликвидность. Поэтому при сравнении двух инвестиционных проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении двух инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться к проекту с большей продолжительностью реализации [27, c.175].

Наконец, четвертым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка; индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций; альтернативная норма доходности по другим возможным видам инвестиций; норма доходности по текущей хозяйственной деятельности и т. п.

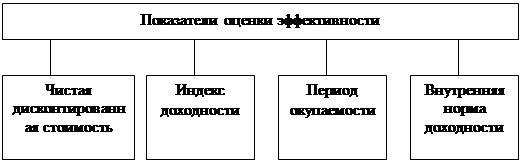

В мировой практике наиболее широкое распространение получила методика оценки эффективности реальных инвестиций на основе системы следующих взаимосвязанных показателей (Рисунок 5).

Рис.5. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Рассмотрим сущность этих показателей более подробно.

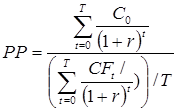

Чистая дисконтированная стоимость. Наиболее распространенным методом экономического обоснования инвестиций является метод на основе сопоставления чистой дисконтированной стоимости (NPV) и реальных инвестиций (К), то есть в этом случае критерием для экономического обоснования инвестиций служит дисконтированная стоимость (NPV).

Если: NPV > К > 0 — проект следует принимать;

NPV= K= 0 — проект ни прибыльный, ни убыточный;

NPV < К < 0 — проект следует отвергнуть.

NPV — один из важнейших показателей и критериев эффективности инвестиций, который в ряде случаев выступает как самостоятельный и единственный.

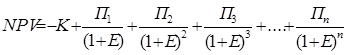

Среди ученых нет единого подхода при определении чистой дисконтированной стоимости. Одни из них, в частности Роберт Пиндайк и Даниэль Рубинфельд, предлагают определять чистую дисконтированную стоимость на основе будущих доходов, полученных при реализации проекта. Под будущими доходами они понимают чистую прибыль. Согласно их точки зрения чистую дисконтированную стоимость необходимо определять по формуле:

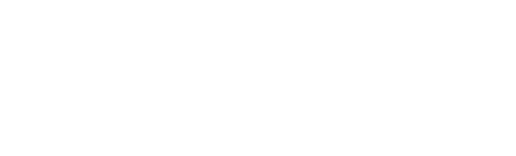

или

или  (3)

(3)

где CF – денежный поток в году;

Т – экономический срок жизни инвестиций;

Е — норматив приведения затрат к единому моменту времени — норма дисконта.

Со – первоначальные инвестиции;

К — инвестиции, необходимые для реализации проекта;

П1, П2, П3 ,…., Пn -чистая прибыль, полученная по отдельным годам от реализации проекта.

Уравнение дает описание чистой прибыли фирмы от инвестиций. Фирме следует производить капиталовложения только тогда, когда чистая прибыль положительна, т. е. только в том случае если NPV> 0.

Другие авторы предлагают определять будущий дисконтированный доход на основе чистой прибыли и амортизационных отчислений:

(4)

(4)

где А1 А2, А3, ..., Аn — амортизационные отчисления в i-м периоде.

Нам представляется такой подход к определению NPV более объективным и правильным, так как амортизационные отчисления — средства, необходимые для осуществления процесса воспроизводства основных производственных фондов, остаются в распоряжении предприятия, то есть это приток денежных средств, а не отток.

Основой для исчисления NPV является «План денежных потоков». В его основе лежит метод анализа денежных потоков (cash-flows).

Выражение «кэш-фло» из английского языка прочно вошло в лексикон экономистов практически всех развитых стран и стало не менее популярным, чем «маркетинг» и «контроллинг». Сегодня в развитых странах не существует ни одной организации — будь то финансовый институт, банк, инвестиционный фонд, промышленное предприятие или консультационная фирма, действующие в условиях рыночной экономики, которая не использует анализ «кэш-фло» в своей инвестиционной деятельности. Это связано с тем, что анализ денежных потоков лежит в основе «классических» методов инвестиционного анализа и используется в наиболее известных методиках планирования и оценки эффективности инвестиционных проектов (например, в «СОМ-FAP» UNIDO).

Cash-flow (кэш-фло) переводится дословно как «поток наличности» или «денежный поток».

Деятельность предприятия принято разделять на три основные функциональные области: операционная, или производственная; инвестиционная; финансовая.

В первом разделе «кэш-фло» от производственной деятельности» показана операционная (производственная) деятельность предприятия, то есть его способность производить и реализовывать продукцию или услуги, и размер прибыли, который можно получить в результате этой деятельности.

В разделе «кэш-фло» от инвестиционной деятельности» приведены платежи за приобретение активов, а источником доходов служат поступления от реализации активов, которые не используются в производстве. В этом разделе должны быть указаны не только затраты на вновь приобретаемые активы, но и балансовая стоимость имеющихся в собственности предприятия активов на дату начала проекта.

В разделе «кэш-фло» от финансовой деятельности» в качестве поступлений учитываются: вклады владельцев предприятия, акционерный капитал, долгосрочные и краткосрочные займы, проценты по вкладам; в качестве выплат — погашение займов, дивиденды.

Сумма «кэш-фло» каждого из разделов «Плана денежных потоков» будет составлять остаток ликвидных средств в соответствующий период, при этом кэш-баланс на конец расчетного периода будет равен сумме кэш-баланса предыдущего периода и остатка ликвидных средств текущего периода времени.

Основными факторами, участвующими в анализе эффективности инвестиционного проекта, являются: суммарная величина «кэш-фло» от производственной деятельности» и других доходов (например, реализации активов, вклады в другие предприятия), а также величина расходов на инвестиции.

Практически датой окупаемости проекта будет считаться день, когда аккумулированная сумма «кэш-фло» от производственной деятельности» станет равной сумме затрат на инвестиции. [26, c.265]

Таким образом, план денежных потоков является основным документом, предназначенным для определения потребности в капитале, выработки стратегии финансирования предприятия, а также для оценки эффективности его использования.

В приведенных выше формулах все слагаемые должны быть продисконтированы, то есть и доходы, и инвестиции. NPV зависит от ставки дисконта. Правильный выбор величины ставки дисконта является важнейшим моментом при экономическом обосновании инвестиций.

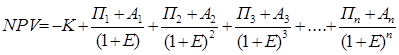

Индекс доходности. Этот показатель является следствием предыдущего (NPV) и рассчитывается по формуле:

(5)

(5)

где CFt — финансовый итог в году t. подсчитанный без первоначальной инвестиции (если они приходят на этот год);

Со — первоначальные инвестиции в году t начиная от даты начала инвестиций.

В отличие от NPV индекс доходности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля с максимальным суммарным значением NPV.

Показатель «индекс доходности» также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного проекта к реализации.

Очевидно, что если PI > 0, то проект следует принять; Р1< 1, то проект следует отвергнуть; Р1= 1, то проект ни прибыльный, ни убыточный.

Сравнивая показатели NPV и PI, следует обратить внимание на то, что результаты оценки эффективности инвестиций с их помощью находятся в прямой зависимости: с ростом абсолютного значения чистого приведенного дохода возрастет и значение индекса доходности и наоборот. Более того, при нулевом значении чистого приведенного дохода индекс доходности всегда будет равен единице. Это означает, что в качестве критериального показателя целесообразности реализации инвестиционного проекта может быть использован только один (любой) из них. При проведении сравнительной оценки следует рассматривать оба показателя, так как в этом случае они позволяют инвестору с разных сторон оценивать эффективность инвестиций.

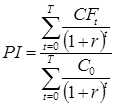

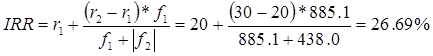

Внутренняя норма доходности (норма рентабельности инвестиций). Под внутренней нормой доходности (IRR) понимают значение ставки дисконтирования, при которой NPV проекта равен нулю:

Процедура расчета не очень сложна и определяется решением уравнения.

Для упрощенных расчетов используют метод секущей средней:

а) определяют значение ставки сравнения (r1), при котором чистая текущая стоимость положительна (f1);

б) определяют также подбором ставку сравнения (r2 ), при которой чистая текущая стоимость — отрицательное число (f2);

в) рассчитывают величину IRR по формуле:

или IRR = Е, при котором NPV=f(E) = 0 (6)

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, который может быть ассоциирован с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность из различных источников, в том числе и инвестиционную

В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами они уплачивают проценты, дивиденды, вознаграждения и т.п., то есть несут некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной [7, c.76].

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если IRR > СС, то проект следует принять; IRR < СС, то проект следует отвергнуть; IRR = СС, то проект ни прибыльный, ни убыточный. Так высказывает свою точку зрения на этот показатель В. В. Ковалев.

И.Б. Идрисов считает, что значение внутреннего коэффициента рентабельности, при котором проект можно считать привлекательным, должно превышать условную стоимость капитала инвестора, например ставку по долгосрочным банковским кредитам. Обычно минимально допустимое значение внутреннего коэффициента рентабельности принимается более высоким, чем стоимость капитала, на некоторую величину с учетом риска проекта. К достоинствам этого показателя можно отнести то, что он информативен и учитывает потерю ценности поступлений будущих периодов. К недостаткам — то, что он не зависит от объема финансирования. Следует также отметить, что точный расчет величины внутреннего коэффициента рентабельности возможен только при помощи компьютера или калькулятора с встроенной функцией для расчета IRR.

И. А. Бланк отмечает, что показатель «внутренняя норма доходности» является наиболее приемлемым для сравнительной оценки. При этом сравнительная оценка может осуществляться не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне (например, сравнение внутренней нормы доходности по инвестиционному проекту с уровнем прибыльности используемых активов в процессе текущей хозяйственной деятельности компании; со средней нормой прибыльности инвестиций; с нормой прибыльности по альтернативному инвестированию — депозитным вкладам, приобретением государственных облигаций и т. п.). [7, c.79]

Кроме того, каждая компания с учетом своего уровня инвестиционных рисков может установить для себя используемый для оценки проектов критериальный показатель внутренней нормы доходности.

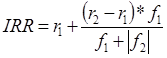

Период окупаемости. Периодом окупаемости проекта называется время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции. Срок окупаемости обычно измеряется в годах или месяцах.

Необходимо отметить, что это один из самых простых и широко распространенных методов экономического обоснования инвестиций в мировой практике.

Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими.

Если доход по годам распределяется неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

(6)

(6)

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, на которые необходимо обращать внимание при анализе:

-не учитывает влияние доходов последних периодов;

-не обладает свойством аддитивности;

-не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам, если при расчете срока окупаемости использовать не дисконтированные величины.

Для избежания этого недостатка наиболее правильно срок окупаемости определять на основе дисконтированных величин: как дохода, так и инвестиций.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, для экономического обоснования капитальных вложений является наиболее целесообразным. В частности, это ситуация, когда руководители предприятия в большей степени озабочены решением проблемы ликвидности, а не прибыльности проекта — главное, чтобы инвестиции окупились и как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

Каждый из рассмотренных показателей оценки эффективности инвестиций имеет право на существование и применение, но наиболее правильными при принятии инвестиционного решения являются учет и анализ всех этих показателей в комплексе. Методические подходы экономического обоснования инвестиций являются основными и нашли наиболее широкое распространение в странах с развитой рыночной экономикой. В отечественной и зарубежной литературе, а также на практике используются и другие подходы экономического обоснования инвестиций.

Глава 2. Исследование основных направлений инвестиционной деятельности Лев-Толстовского райпо

2.1 Организационно-экономическая характеристика Лев-Толстовского райпо

Лев-Толстовское районное потребительское общество — добровольное объединение граждан и юридических лиц, созданное по территориальному признаку на основе членства путем объединения его членами имущественных, паевых взносов для торговой, заготовительной, производственной и иной деятельности в целях удовлетворения материальных и иных потребностей его членов.

Граждане и (или) юридические лица, внесшие вступительный и паевой взнос и принятые в общество являются пайщиками.

Лев-Толстовское районное потребительское общество является некоммерческой организацией, не имеющее извлечения прибыли в качестве основной цели своей деятельности. Полное официальное наименование — Лев-Толстовское районное потребительское общество, сокращенное наименование Лев-Толстовское райпо.

Лев-Толстовское райпо является юридическим лицом, действует на основании своего Устава, имеет в собственности имущество, может от своего имени приобретать и осуществлять имущественные права и нести обязанности, быть истцом и ответчиком в суде, в т.ч. арбитражном. Общество, как юридическое лицо, считается созданным с момента его государственной регистрации. Оно имеет расчетный и иные счета в банках, самостоятельный баланс, печать, штамп, фирменные бланки и иные реквизиты.

Общество создается на неопределенный срок.

Общество является правопреемником по всем правам и обязанностям Троицкого коммерческого торгово-заготовительного предприятия, Знаменского коммерческого торгово-заготовительного предприятия, коммерческого торгово-заготовительного предприятия Коопунивермаг, коммерческого торгово-заготовительного предприятия Кооппродторг, комбината общественного питания, пищекомбината.

Общество для осуществления своей деятельности имеет структурные подразделения (магазины, хлебозавод, кафе, аптечные пункты и т.д.).

Юридический адрес Общества: Лев Толстой Липецкой области, ул. Льва Толстого, д. 80.

Лев-Толстовское районное потребительское общество находится в районе, расположенном на северо-востоке Липецкой области на расстоянии 90км от города Липецк. Оно создано 21 марта 1956 года. Лев-Толстовское райпо осуществляет свою деятельность согласно Устава, разработанного в соответствии с Законом РФ «О потребительской кооперации в РФ» зарегистрированного межрайонной ИМНС России №1 по Липецкой области от 27.03.2003г.

В соответствии с Законом РФ «О потребительской кооперации» высшим органом потребительского общества является общее собрание. Далее вводятся представительный и исполнительный органы.

В качестве представительного органа выступает Совет, который в период между общими собраниями осуществляет управление потребительским обществом. Председатель и члены Совета избираются общим собранием. Исполнительным органом потребительского общества выступает правление. Председатель и члены правления назначаются Советом потребительского общества.

Правление осуществляет текущую хозяйственную деятельность, за результативность которой несет ответственность перед Советом и собранием.

Совет потребительского общества в период между общими собраниями уполномоченных осуществляет управление обществом и ведение его дел в пределах своей компетенции, в том числе исключительной:

осуществление представительства общества;

прием пайщиков в общество;

определение полномочий правления общества, осуществление контроля за его деятельностью;

назначение и увольнение из своего состава заместителей Совета Общества, председателя и членов правления.

Вопросы, отнесенные к исключительной компетенции Совета, не могут быть переданы на решение правления Общества.

Председатель Совета, его заместители могут единолично принимать решения, издавать распоряжения по вопросам, отнесенным к их компетенции, и несут персональную ответственность за обоснованность и законность своих действий.

Члены Совета не должны быть членами правления и членами ревизионной комиссии. К членам Совета относятся: главный бухгалтер, зам. председателя по торговле, зам. председателя по кадрам, зам. председателя по строительству.

Правление общества является исполнительным органом и подотчетно Совету Общества.

Правление осуществляет свою работу на основании Положения, утвержденного Советом Общества и несет ответственность за организационную и хозяйственную финансовую деятельность Общества, а также занимается вопросами основных отраслей деятельности, к которым относятся, заготовки, торговля, общественное питание, транспорт, производство.

Контроль за соблюдением Устава райпо, его финансово-хозяйственной деятельностью, а также созданными им организациями и подразделениями осуществляет ревизионная комиссия.

Основой экономической деятельности общества является его имущество, которое принадлежит ему на праве частной собственности как юридическому лицу.

Источниками образования имущества является:

паевые взносы пайщиков;

доходы от предпринимательской деятельности Общества;

доходы от размещения его собственных средств в банках, ценных бумаг;

иные источники, не запрещенные законодательством РФ.

В настоящее время «учетная политика является одним из главных элементов документооборота любой организации». Под учетной политикой организации, согласно ПБУ 1/98, понимается «принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности».

При грамотном подходе к составлению учетной политики можно добиться весьма существенного повышения эффективности производственной или торговой деятельности, оптимизировать налогообложение, рационально распределить функциональные обязанности между структурными подразделениями и исполнителями организации.

Разработка учетной политики на отчетный год — наиболее важная задача бухгалтерской и финансовой служб организации. От того, насколько правильно определен каждый ее элемент, зависят финансовые показатели предприятия.

На основании данных бухгалтерского учета, сформированных на базе положений учетной политики, разрабатываются и принимаются различные управленческие решения, основной целью которых является повышение прибыльности и эффективности производственной или торговой деятельности. Поэтому основным адресатом учетной политики являются те заинтересованные пользователи бухгалтерской информации, от которых зависит принятие управленческих решений, непосредственно направленных на повышение эффективности производства или торговли — руководители организаций, советы директоров, общие собрания акционеров, деловые партнеры.

Налоговый учет ведется согласно гл.25 Налогового Кодекса «Налог на прибыль организации» от 29.05.2003 г. № 57-ФЗ

При методе определения выручки от реализации продукции (работ, услуг) по мере ее оплаты, при прочих равных условиях, снижается достоверность в подсчете производственного результата, так как, с одной стороны, происходит начисление расходов (заработной платы, амортизации, услуг, материалов) за один отчетный период, а с другой — выручка за отгруженную продукцию, как правило, поступает в другой отчетный период. Возникает несоответствие, тем более значительное, чем длителен разрыв во времени между производством и реализацией.

При методе определения выручки от реализации продукции (работ, услуг) по мере ее отгрузки и предъявлении покупателям расчетных документов, реализованными считаются отгруженная продукция, выполненные работы или оказанные услуги. Этот вариант обеспечивает большую достоверность в подсчете производственного результата, но он же четко ставит требование перед предприятием: «не имей дела с тем, кто не платит», так как при этом варианте у предприятия сразу же возникает задолженность и по налогу на добавленную стоимость, и по налогу на прибыль, не обеспеченная реальными деньгами.

Товарная продукция, являющаяся конечным результатом производственного процесса и предназначенная для продажи, учитывается по плановой себестоимости с применением сч.40 «Выпуск продукции, работ и услуг».

Затраты, связанные с финансово-хозяйственной деятельностью включаются в расходы по продаже, себестоимость продукции того отчетного периода, к которому они относятся, не зависимо от времени оплаты.

Доходы от реализации определяются в порядке установленном ст.249 Налогового Кодекса. Для торговых организаций доходами от реализации товаров является выручка (товарооборот).

Для обеспечения достоверных данных бухгалтерского учета и бухгалтерской отчетности проводится инвентаризация имущества и обязательств не позднее 1 декабря. Проведение инвентаризации обязательно, так же при смене материально-ответственных лиц, при передаче имущества в аренду, выкупе или продаже имущества, а так же при установлении фактов хищений, порчи имущества или злоупотреблений.

Лев-Толстовское районное потребительское общество включает в себя три розничных торговых предприятия, участок массового питания, заготовительный участок, строительный участок, гараж, распределительные склады райпо. Лев-Толстовское потребительское общество как общественно-хозяйственная структура имеет следующее организационное строение (рис. 4).

![]()

Рис. 4. Организационная структура Лев-Толстовского райпо

Стабилизация и развитие потребительского общества зависит от взаимодействия всех отраслей и видов деятельности, в первую очередь заготовок, производства, общественного питания, розничной торговли.

Основной вид деятельности Лев-Толстовского райпо — это торговая деятельность. В совокупном обороте торговая деятельность занимает более 80%. Торговая деятельность осуществляется тремя розничными торговыми предприятиями, находящимися на балансе райпо. Обслуживает население численностью 14 тыс.человек, в том числе сельское население — 8,8 тыс. человек.

Численность населения района согласно списка сельских населенных пунктов на 1 января 2007 г. составляет 17637 человек, в т. ч. численность населения, обслуживаемого потребительской кооперацией составляет 14000 чел., в т.ч. пайщиков- 4016 чел.

При рыночных требованиях и возможностях потребительского общества основная доля розничного товарооборота приходится на продовольственные товары.

Таблица 1

Типы розничных торговых предприятий Лев-Толстовского райпо

| Типы магазинов | Кол-во единиц | Торговые площади, м2 | ||

| Всего | Собственные | Аренда | ||

| Продукты | 10 | 595 | 558 | 37 |

| ТПС | 22 | 1308 | 976 | 332 |

| Непродовольст. магазины | 2 | 285 | 285 | - |

| С/х продукты | 1 | 43 | 43 | - |

| Итого магазинов | 35 | 2231 | 1862 | 369 |

| Киоски | 4 | - | - | - |

| Автомагазин, ветотдел | 2 | - | - | - |

| Итого предприятий | 41 | - | - | - |

Основной отраслью деятельности Лев-Толстовского райпо является розничная торговля. По торговому обслуживанию населения на долю потребительского общества приходится 32,9% оборота района. Потребительская кооперация в Лев-Толстовского районе сохранена как единая, целостная система. По состоянию на 01.01.2008 г. в потребкооперации функционируют следующие типы магазинов.

Среднесписочная численность работников Лев-Толстовского райпо – 265 человека, в том числе с высшим образованием 20 человек, со средне-специальным — 160 человек, среднемесячная оплата труда работников райпо осуществляется согласно утвержденного положения по оплате труда.

Торговая сеть Лев Толстовского райпо включает в себя 3 нехозрасчетные торговые объединения.

Розничный товарооборот в целом по системе Лев-Толстовского райпо составил 94966 млн. руб., товарооборот на 1 м2 торговой площади – 31,1 тыс. руб., удельный вес продовольственных товаров в товарообороте составляет 84,2%, удельный вес реализации алкогольных напитков и пива в товарообороте Лев-Толстовского райпо 21,4%. Товарооборачиваемость в целом по райпо – 25 дней. Валовой оборот по предприятиям общественного питания составил 7100 тыс. руб., в том числе розничный товарооборот – 5400 тыс. руб.

Таблица 2

Товарооборот структурных подразделений Лев-Толстовского райпо

| Предприятия | Товарооборот, тыс. руб. | Кол-во магазинов, ед. | Торговая площадь, м2 | Кол-во киосков, ед. | Числен. населения |

| Кооппродторг | 39430,5 | 10 | 787 | 1 | 5200 |

| Знаменское РТО | 26886,6 | 14 | 800 | 1 | 4540 |

| Троицкое РТО | 25516,1 | 10 | 601 | 1 | 3858 |

| Автомагазин | 1158,1 | - | — | - | 402 |

| Сельхозпродукты | 1758,2 | 1 | 43 | - | — |

| Хлебозавод | 216,5 | — | - | - | — |

| Итого | 94966 | 35 | 2231 | 3 | 14000 |

Удельный вес розничного товарооборота общепита в розничном обороте райпо составляет 6,16%. Товарооборачиваемость по общепиту составила 37 дней.

Результаты финансово-хозяйственной деятельности Лев Толстовского райпо представлены в таблице 3.

Таблица 3

Основные показатели деятельности Лев-Толстовского райпо за 2005-2007 гг.

| Показатели | Годы | Отклонение, (+,-) | |||

| 2005 | 2006 | 2007 | 05/06 | 06/07 | |

| Выручка от продажи товаров и оказания услуг, тыс.руб. | 101187 | 105224 | 115898 | 4037 | 10674 |

| Валовой доход, тыс.руб. | 20302 | 21276 | 23477 | 974 | 2201 |

| Издержки обращения, тыс.руб. | 18193 | 22513 | 20636 | 4320 | -1877 |

| Удельный вес издержек обращения в выручке, % | 18,0 | 21,4 | 17,8 | 3 | -4 |

| Среднесписочная численность работников, чел. | 291 | 270 | 265 | -21 | -5 |

| Производительность труда одного работника, тыс.руб. | 347,7 | 389,7 | 437,4 | 42 | 48 |

| Чистая прибыль, тыс.руб. | -351 | -3783 | 653 | -3432 | 4436 |

| Совокупные активы, тыс.руб. | 28363 | 24902 | 27019 | -3461 | 2117 |

Выручка от реализации имеет тенденцию к росту. В 2006 году она выросла на 4037 тыс.руб., а в 2007 году на 10674 тыс.руб… Издержки обращения в 2006 году выросли на 4320 тыс.руб., а в 2007 году произошло снижение на 1877 тыс.руб., что является положительной тенденцией.

Если в 2006 году рост издержек обращения отрицательно сказался на финансовом результате и в результате убытки оказались более значительными, чем в 2005 году, величина убытка составила 3783 тыс.руб.

Тенденции в финансовых результатах в 2007 году были положительными, удалось сократить удельный вес издержек обращения до 17 % и увеличить выручку от продаж, следствием чего явился положительный финансовый результат в виде чистой прибыли на сумму 653 тыс.руб.

Среднесписочная численность работников снижается, при этом производительность труда растет, что снижает затраты на оплату труда и повышает эффективность использования трудовых ресурсов.

В 2007 году совокупные активы выросли на 2117 тыс.руб., то есть в оборот были привлечены дополнительные средства, то есть имеют место инвестиционная деятельность направленная на расширения оборотного и основного капитала. Поэтому следует провести оценку инвестиционной деятельности в 2007 году и разработать основные направления инвестиций на 2008 год, выполнив экономическое обоснование и рассчитав необходимую сумму инвестиций. Основным направлением инвестиций является приобретение основных средств, в связи с чем следует провести оценку их состояния и эффективности использования, потребность в них и станет основой инвестиционных решений.

2.2 Анализ основных производственных фондов как основного объекта инвестирования

Основу инвестиционной деятельности Лев-Толстовского райпо составляет реальное инвестирование. На большинстве предприятий это инвестирование является в современных условиях единственным направлением инвестиционной деятельности. Это определяет высокую роль управления реальными инвестициями в системе инвестиционной деятельности предприятия.

Осуществление реальных инвестиций характеризуется рядом особенностей, основными из которых являются:

Реальное инвестирование является главной формой реализации стратегии экономического развития предприятия, находится в тесной взаимосвязи с операционной деятельностью предприятия. Задачи увеличения объема производства и реализации продукции, расширения ассортимента производимых изделий и повышения их качества, снижения текущих операционных затрат решаются, как правило, в результате реального инвестирования. В свою очередь, от реализованных предприятием реальных инвестиционных проектов во многом зависят параметры будущего операционного процесса, потенциал возрастания объемов его операционной деятельности.

Реальные инвестиции обеспечивают, как правило, более высокий уровень рентабельности в сравнении с финансовыми инвестициями. Реализованные реальные инвестиции обеспечивают предприятию устойчивый чистый денежный поток. Этот чистый денежный поток формируется за счет амортизационных отчислений от основных средств и нематериальных активов даже в те периоды, когда эксплуатация реализованных инвестиционных проектов не приносит предприятию прибыль. Реальные инвестиции имеют высокую степень противоинфляционной защиты, но при этом являются наименее ликвидными. Это связано с узкоцелевой направленностью большинства форм этих инвестиций, практически не имеющих в незавершенном виде альтернативного хозяйственного применения.

Инвестиции осуществляются в различных формах, таких как:

1. Приобретение цехов, заводов, линий;

2. Новое строительство (строительством нового объекта);

3. Реконструкция (существенное преобразование всего производственного процесса на основе современных научно-технических достижений);

4. Модернизация (совершенствование и приведение активной части производственных основных средств в состояние, соответствующее современному уровню осуществления технологических процессов);

5.Обновление отдельных видов оборудования (в связи с физическим износом) или дополнение имеющегося парка оборудования отдельными новыми их видами, не меняющими общей схемы осуществления технологического процесса;

6. Инновационное инвестирование в нематериальные активы;

7. Инвестирование прироста запасов материальных оборотных активов.

Рассмотрим три направления, которые наиболее полно отражают изменения в хозяйственной деятельности организации под влиянием инвестиционных решений:

изменения в структуре и динамике основных средств;

оценка изношенности оборудования и транспортных средств;

эффективность деятельности организации (оборачиваемость, прибыль и рентабельность).

В данном параграфе рассмотрим показатели, дающие оценку основным средствам. Основные средства — одни из важнейших факторов любого производства. Его состояние и эффективное использование прямо влияют на конечные результаты хозяйственной деятельности предприятия. Правильное, рациональное использование основного капитала способствует улучшению всех технико-экономических показателей, в том числе увеличению выпуска продукции, снижению себестоимости трудоемкости изготовления.

Оценка их состава, технического состояния и использования объектов является одним из важнейших аспектов аналитической работы на предприятии, так как именно через основные средства происходит материальное воплощение научно-технического прогресса — главного фактора повышения эффективности производства и торговой деятельности.

Проведение анализа обеспеченности предприятия основными фондами предполагает установление их объема, динамики, состава, структуры и технического состояния. Источниками информации являются данные аналитического учета и показатели финансовой отчетности предприятия.

Анализ основных средств целесообразно начинать с изучения состава, структуры и динамики внеоборотных активов и доли в их составе основных средств с целью определения типа стратегии хозяйствующего субъекта. Величина основных средств и нематериальных активов отражена в бухгалтерском балансе по остаточной стоимости, то есть за вычетом из первоначальной их стоимости суммы амортизационных отчислений. Статья незавершенное строительство отражена в сумме фактически произведенных затрат.

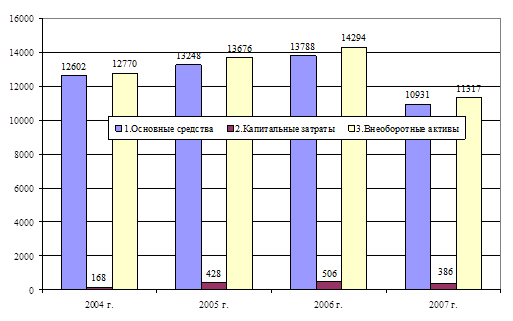

По данным рис.5 за анализируемый период внеоборотные активы предприятия находятся фактически на одном уровне до 2007 года (прирост в 2006 году составил 618 тыс.руб. или 4,5%). Имущественная масса увеличилась за счет роста капитальных затрат и основных средств. При этом отметим, что катальные затраты составляют всего 3,5%, поэтому сумма основных средств почти равна сумме внеоборотных активов (96,5%).

В 2007 году произошло значительное снижение суммы внеоборотных активов на 2977 тыс.руб.

Рис.5. Структура и динамика внеоборотных активов Лев-Толстовского райпо

За 2007 год размер основных средств по балансу снизился на 2857 тыс.руб., или на 20,7 %, и капитальные затраты в незавершенном строительстве тоже снизились 23 % или 120 тыс.руб..

Анализ основных средств начинается с анализа наличия, структуры и движения основных средств на предприятии. Это необходимо для выявления резервов повышения эффективности их использования на основе оптимизации состава и структуры. Обобщающую картину процесса движения и обновления объектов основных средств в разрезе классификационных групп можно представить по данным формы № 5 «Приложения к бухгалтерскому балансу». При проведении анализа обеспеченности хозяйствующего субъекта основными средствами необходимо изучить: достаточно ли у предприятия основных фондов, какого их наличие, состав, динамика, структура, качественное и техническое состояние, уровень производства, коммерческой деятельности и степень их организации.

Таблица 4

Состав и динамика основных средств Лев-Толстовского райпо, тыс.руб.

| Наименования показателя | Годы | Отклонение, (+,-) | Темп роста, % | ||||

| 2005 | 2006 | 2007 | 2005/ 2006 | 2006/ 2007 | 2005/ 2006 | 2006/ 2007 | |

| Здания | 14214 | 15827 | 12411 | 1613 | -3416 | 111,3 | 78,4 |

| Сооружения | 166 | 431 | 431 | 265 | 259,6 | 100,0 | |

| Машины и оборудование | 4510 | 5690 | 6018 | 1180 | 328 | 126,2 | 105,8 |

| Транспортные средства | 1400 | 864 | 1170 | -536 | 306 | 61,7 | 135,4 |

| Производственный и хозяйственный инвентарь | 48 | 48 | 48 | - | 100,0 | ||

| Прочие | 303 | 92 | 91 | -211 | -1 | 30,4 | 98,9 |

| Итого основных средств: | 20593 | 22952 | 20169 | 2359 | -2783 | 111,5 | 87,9 |

| производственные | 17916 | 20427 | 18555 | 2511 | -1872 | 114,0 | 90,8 |

| непроизводственные | 2677 | 2525 | 1614 | -152 | -911 | 94,3 | 63,9 |