Реферат: Медицинское страхование в России, его развитие и участники

Содержание

Введение

Глава 1.История развития медицинского страхования.

1.1. Страхование на Руси.

1.2. Страхование в дореволюционной России.

1.3. Страхование в Советской России.

Глава 2. Обязательное медицинское страхование.

2.1. Принципы, задачи, участники и субъекты системы ОМС.

2.2. Особенности формирования и использования бюджета территориального фонда обязательного медицинского страхования.

2.3. Тульский территориальный фонд обязательного медицинского страхования.

Глава 3. Добровольное медицинское страхование.

3.1. Сущность добровольного медицинского страхования.

3.2. Договор добровольного медицинского страхования.

3.3. Проблемы добровольного медицинского страхования.

3.4. Перспективы добровольного медицинского страхования в РФ.

Заключение.

Список литературы.

Введение.

В своей деятельности человек повсюду и всегда подвергается различным опасностям, угрожающим ему самому, его близким или его имуществу, опасностям, непредвидимым по источнику своего возникновения и неравномерным по своим последствиям. Иначе говоря, человек постоянно подвергается тому или иному риску. Так, например, во время царствования вавилонского царя Хаммурапи (годы правления: 1792-1750 г.г. до н. э. ), участники торговых караванов заключали между собой договор, в котором стороны соглашались совместно нести убытки, наступившие у кого-либо из участников каравана в результате ограбления, кражи или пропажи. Это не единственный пример. Соглашения о взаимном распределении убытков от кораблекрушения или от других опасностей, подстерегавших мореплавателей, заключали между собой купцы Финикии.

Как известно, право на охрану здоровья граждан Российской Федерации государством определено Конституцией РФ. Это право имеют все граждане нашей страны (работающие и неработающие). При этом граждане всегда были уверены, что, чтобы с их здоровьем не случилось, Государство о здоровье любого гражданина позаботится через систему государственного здравоохранения.

С 1993 года в нашей стране появилась новая модель здравоохранения, при которой средства на здравоохранение формируются за счет отчислений предприятий, учреждений, организаций всех форм собственности, взносов индивидуальных предпринимателей.

Реформа в области здравоохранения является одной из важнейших составляющих проводимых в России преобразований. При этом среди проблем, решение которых позволит повысить уровень здравоохранения, выделяется проблема поиска новых внебюджетных источников возмещения необходимых затрат на охрану здоровья граждан.

Долгое время единственным источником финансирования здравоохранения в нашей стране был государственный бюджет. Бюджетный метод финансирования ориентирован на возможности бюджета, а не на реальные расходы, складывающиеся в этой сфере.

Медицинское страхование — форма социальной защиты интересов населения в охране здоровья, имеющее своей целью гарантировать гражданам при возникновении страхового случая получение медицинской помощи за счет накопленных средств и финансировать профилактические мероприятия. Медицинское страхование осуществляется в двух видах: обязательном и добровольном.

Переход к страховой медицине обусловлен спецификой рыночных отношений в здравоохранении. Медицинское страхование позволяет человеку сопоставить необходимые затраты на охрану здоровья с состоянием собственного здоровья. Соизмерить потребности в медицинской помощи и возможность ее получения необходимо независимо от того, кем производятся затраты: предприятием, профсоюзом или обществом в целом.

Глава 1. История развития медицинского страхования.

Страхование на Руси.

Появление страхования на Руси связывают с памятником древнерусского права — “Русской правдой”, которая дает интересные сведения о законодательстве 10-11 веков. Особое значение имеют нормы, касающиеся материального возмещения вреда общиной (вервью) в случае убийства. Например: “Если кто убьет княжеского мужа, совершив на него нападение, и убийца не будет пойман, то платит за него 80 гривен та округа, где найден убитый. Если же убит простой человек, то округа платит 40 гривен.”

В ст. 6 и 8 “Русской правды” можно обнаружить все элементы договора страхования гражданской ответственности, полагая, что при непреднамеренном убийстве дикая вира является результатом предварительного страхового договоров и обязательно не для всех, а лишь для тех и в пользу тех, кто путем этого договора вступил в такое взаимное страховое общество. Задачи страхового обеспечения носили некоторые государственные мероприятия, организуемые центральной или местной властью с разнообразными целями. Примеры государственного страхования давала и Московская Русь. Как известно, уже после свержения татаро-монгольского владычества на русские рубежи совершались нескончаемые набеги крымских и ногайских татар, которые захватывали пленников и продавали их в рабство. Предотвратить такую продажу или освободить из рабства мог выкуп. В целях сохранения людских поселений, а также военных и других служилых людей на юге страны организация выкупа пленных была обеспечена специальной финансовой базой. Предписания на этот счет содержаться в 72 главе “Стоглава” (1551 г.) “О искуплении пленных”. В ней предусматривались три формы выкупа из плена. Во всех случаях выкуп финансировался из царской казны, но затрачиваемые ею средства возвращались в виде ежегодной раскладки среди населения. “Сколько годом того пленного окупу из царевой казны разойдется, – говорилось в “Стоглаве”, – и то раскинути на сохи (податная единица) по всей земле чей кто ни буди всем ровно”. Раскладка, таким образом, строилась на уравнительных началах. В последствии от системы последующей раскладки реально израсходованных на выкуп пленных сумм совершился переход к регулярным платежам, образующим специальный фонд выкупа пленных. Такой порядок закреплен в Соборном уложении (1649 г.) царя Алексея Михайловича, которое предписывало в отличие от “Стоглава” в зависимости от социального положения плательщика три размера “полоняничных” платежей[1] .

Минимальный размер – 2 деньги (деньга – полкопейки) – был установлен для служилых людей, стрельцов, казаков, пушкарей и т.д.; средний – 4 деньги – для крестьян и самый высокий – 8 денег – для городских и посадских жителей, а также крестьян приписанных к церковным и монастырским вотчинам.

В уложении были определены и размеры сумм, предназначенных для выкупа, которые зависили от социального положения пленника. Так, на крестьян и боярских людей отпускалось по 15 рублей, на посадских людей – по 20 рублей; на стрельцов и казаков по 25 рублей. Самый высокий выкуп был установлен в отношении московских стрельцов – 40 рублей. Особый порядок финансирования выкупа был предусмотрен в отношении дворян и боярских детей. Он определялся не поголовно, а в зависимости от величины поместий, и, кроме того, размер суммы выкупа отличался в зависимости от обстоятельств пленения.

Сущность норм указанных нормативных актов в отношении выкупа пленных по разному оценивается в научной литературе. Одни авторы полагают, что мероприятия по выкупу носили чисто налоговый характер и ничего общего не имели со страхованием.

По мнению других, можно констатировать, что организация финансирования выкупа пленных, несмотря на ее налоговые формы, имела все существенные элементы государственного обязательного страхования на случай пленения, поскольку имеют место и обязательные ежегодные, по твердым ставкам, страховые платежи, образующие специальный страховой фонд, и выдаваемые из этого фонда твердые страховые суммы, и государственный страховой орган в лице Посольского приказа – хранителя и распорядителя страховых средств. Заканчивая рассмотрение докапиталистических типов страхования, необходимо отметить, что несмотря на некоторые особенности его проявления в различных социально-экономических условиях и регионах мира общим является то, что оно было взаимным то есть члены того или иного коллектива страховали сами себя и не ставили цели получения доходов.

Страхование в дореволюционной России.

Что касается дореволюционной России, то здесь страховое дело осуществляли многочисленные предприятия и общества. Ведущую роль играли предприятия коммерческого типа — акционерные общества. Такая форма организации страховой деятельности давала капиталистам возможность бесконтрольно распоряжаться средствами, несопоставимо превышающими их состояние. В 1913 году во всех страховых учреждениях и обществах России было застрахованно имущества на сумму 21 миллиард рублей, из которых 63% приходилось на долю акционерных страховых обществ, 15% – земств, 8% – городских взаимных страховых обществ. Русские акционерные общества того времени собрали 129 млн. рублей, земства – 34 млн., взаимные страховые общества около 14 млн. Доля иностранных акционерных страховых обществ составляла 14 млн. рублей.

Наибольшее распространение в дореволюционной России имело страхование от огня.

Именно в этих целях в 1827 году было учреждено первое страховое общество, которое именовалось Первое российское страховое от огня общество. В течение последующих тридцати лет было открыто по страхованию от огня еще два общества- Второе российское страховое от огня общество (1835г.) и “Саламандра” (1864г.). Поначалу объем операций этих страховых обществ был весьма скромен. Однако с отменой крепостного права начинается широкое развитие страхового дела, оно активно распространяется на деревню. За короткое время возникает несколько новых страховых обществ. В 1874 г. заправилы страховых акционерных обществ по страхованию от огня заключают специальное тарифное соглашение (конвенцию), направленное на недопущение возникновения новых страховых предприятий и раздробления операций между ними. Все эти страховые организации были связанны общим тарифом, но деятельность каждой из них регулировалась собственным уставом и полисными условиями, что приводило к жесткой конкурентной борьбе в погоне за прибылью. В 1913 г. в производстве операций по страхованию от огня принимало участие около трехсот страховых учреждений, в том числе 13 акционерных обществ[2].

Второе место в имущественном страховании по сбору платежей занимало транспортное страхование судов и грузов. В 1913 г. его проводили 10 акционерных обществ.

С 1900 г. общество “Помощь” начинает проводить страхование от краж со взломом, потом этот вид страхования был включен в сферу деятельности общества “Россия”. Однако популярностью такое страхование не пользовалось.

Большинство акционерных страховых обществ было сосредоточено в Петербурге. В 1913 г. из 19 акционерных обществ 13 с капиталом 297,7 млн. руб. находились в Петербурге, 4 с капиталом 76,4 млн. руб. в Москве, 2 с капиталом 15,8 млн. руб. – в Варшаве. Среди русских акционерных обществ крупнейшим по объему операций и по размеру капиталов было общество “Россия”. Оно проводило 8 видов страхования на территории Российской Империи и осуществляло страховые операции за границей. В Александрии, Афинах, Белграде, Константинополе, Нью-Йорке, Берлине и других городах общество имело свои отделения и многочисленные агентства. Размер капитала “России” в конце 1918 г. достигал 109,1 млн. руб.

Второе место после акционерных обществ занимали земства — органы местного самоуправления в ряде центральных губерний дореволюционной России. В 1864 г. было утверждено Положение о земском страховании.

Личное страхование появляется в России в середине 30-х годов XIX века. В 1835 году было организованно первое акционерное общество по страхованию жизни, которое получило название “Российское общество застрахования капиталов и доходов.” Разновидность личного страхования – страхование от несчастных случаев.

Техническая, юридическая и экономическая науки были с успехом приложены к страховому делу и получили блестящее развитие. Лучшие математики, инженеры, юристы и экономисты работали в правлениях страховых обществ над созданием научных методов страхования. Благодаря их стараниям в России стали появляться первые страховые журналы: «Страховой сборник» (с 1880 г.), «Страховые ведомости» (с 1890 г.), «Страховое обозрение» (с 1899 г.). Организовывались международные конгрессы, выставки и съезды.

Страхование в советской России.

Страховое дело формально существовало в так называемой Советской России. Однако сфера страхования была монополизирована единственным и неповторимым страховщиком – Госстрахом. Страхование имело во многом формальный характер. В сознании советских людей страхование не фигурировало как обязательный компонент организации жизни. Многие просто ничего не знали об этом виде деятельности.

Ситуация резко изменилась в связи с легализацией предпринимательства в России, когда коммерческие, финансовые и хозяйственные риски сделались повседневной реальностью для десятков тысяч бизнесменов. Реальностью стала и практика страхования таких рисков.

Первым законодательным актом о страховании был декрет Совета народных Комиссаров (СНК) РСФСР от 23 марта 1918 года «Об учреждении государственного контроля над всеми видами страхования, кроме социального». Декрет учредил Совет по делам страхования под председательством Главного Комиссара.

28 ноября 1918 года декретом СНК «Об организации страхового дела в Российской республике, страхование во всех его видах и формах было объявлено государственной монополией» Все частные страховые общества и организации (акционерные, паевые и взаимные) были ликвидированы, а их имущество объявлено достоянием республики.

Исключение из государственной монополии было сделано лишь для взаимного страхования движимости и товаров кооперативных организаций.

В 1919 году было упразднено страхование жизни, а в 1920 году — государственное имущественное страхование. Им на смену пришла организованная государственная помощь пострадавшим от стихийных бедствий.

В 1921 году начался переход к новой экономической политике (НЭП). Стали налаживаться экономические отношения в форме товарообмена между городом и деревней, стало развиваться денежное и кредитное обращение, что создало предпосылки для восстановления страхования.

Крестьянство было заинтересовано в страховании имущества от огня, а скота — от падежа, то есть в тех видах страхования, которые были широко развиты в дореволюционной России.

Обязательным окладным страхованием на селе с конца 1921 года охватывались строения, скот, посевы. При этом строения от пожаров должны были страховаться везде, а скот от падежа и посевы от градобития — только в тех губерниях, где было соответствующее решение местных органов власти.

Органы Госстраха осуществляли свою деятельность на принципах хозяйственного расчета. Государство, выделив Госстраху необходимые средства, никакой ответственности по страховым операциям не несло.

6 июля 1922 года в развитие декрета от 6 октября 1921 года СНК принял постановление, которым предоставил Госстраху право проведения добровольного страхования жизни, страхования от несчастных случаев, угрожающих жизни и здоровью людей и «необнимаемых обязательным социальным страхованием».

Личное страхование начало развиваться только после проведения в стране денежной реформы, обеспечившей устойчивость советских денег. В ходе реформы было введено смешанное страхование жизни, затем — страхование от несчастных случаев (индивидуальное и коллективное), страхование пассажиров.

Развитие и совершенствование государственного страхования на последующих этапах определялось общей экономической политикой СССР. Было введено обязательное страхование имущества кооперативных организаций, включая страхование имущества колхозов. С 1929 года по 1931 год проводилось обязательное страхование в государственной промышленности.

В период Великой Отечественной войны средства государственного страхования использовались на военные нужды.

Произведены изменения в организационных структурах Госстраха. С 1947 года из состава Госстраха СССР выделилось Управление иностранного страхования СССР (Ингосстрах СССР), как самостоятельная хозрасчетная организация. До 1958 года система Госстраха была жестко централизованной, а с 1958 года страховое дело передано в ведение министерств финансов союзных республик.

В страховании населения все более возрастала роль добровольного страхования. С 1968 года введена безналичная форма уплаты страховых взносов через бухгалтерии предприятий и организаций, что содействовало бурному развитию операций по личному страхованию граждан.

В 60-70-е годы были введены: страхование детей, страхование к бракосочетанию, новые правила страхования домашнего имущества и транспортных средств.

В 1989 году введено добровольное страхование имущества государственных предприятий и организаций, работающих в условиях хозрасчета.

Государственное страхование проводилось на основе законодательства СССР, правил и инструкций, издаваемых Минфином СССР.

В соответствии с постановлением Правительства Российской Федерации от 10 февраля 1992 года N 76 на базе Правления Госстраха РСФСР была образована Российская государственная страховая компания.

Глава 2. Обязательное медицинское страхование.

Принципы, задачи, участники и субъекты системы ОМС.

Целью развития в России системы обязательного медицинского страхования является улучшение качества медицинской помощи за счет привлечения дополнительных средств, в том числе и за счет специального налогоподобного сбора.

Создание системы ОМС в РФ потребовало тщательного изучения опыта зарубежных стран и учета специфики и особенностей отечественного здравоохранения. При этом в основу ОМС были положены следующие принципы:

1. Всеобщий и обязательный характер. Все граждане России независимо от пола, возраста, состояния здоровья, места жительства, уровня личного дохода имеют право на получение бесплатных медицинских услуг, которые включены в программу медицинского страхования.

2. Государственный характер гарантии бесплатной медицинской помощи.Все средства системы ОМС находятся в государственной собственности РФ.

3. Общественная солидарность и социальная справедливость.Платежи на обязательное медицинское страхование перечисляются за всех граждан, но потребление финансовых ресурсов в виде оплаты медицинской помощи происходит лишь тогда, когда гражданин обращается за медицинской помощью. В данном случае действует принцип: «Здоровый платит за больного». Кроме того, объем предоставляемых медицинских услуг не зависит от размера платежей в систему ОМС. Граждане с различным уровнем дохода и соответственно с различным уровнем перечисления за них работодателями взносовна ОМС имеют право на одинаковую медицинскую помощь. В данном случае речь идет о другом важнейшем принципе ОМС: «богатый платит за бедного»[3] .

Обязательное медицинское страхование – составная часть системы государственного социального страхования и занимает особое место в системе социальной защиты населения. С одной стороны, оно связано с другими видами социального страхования — страхования от потери доходов в случае временной нетрудоспособности, страхования от несчастных случаев на производстве и т.д. С другой стороны, оно отличается от иных видов социального страхования степенью охвата населения. Одной из особенностей ОМС является то, что социальная помощь оказывается не в денежной форме, а в натуральной.

Рассмотрим систему ОМС с точки зрения деятельности ее участников и субъектов.

Согласно Закону РФ «О медицинском страховании граждан в Российской Федерации» в качестве субъектов медицинского страхования выступают: гражданин, страхователь, страховая медицинская организация, медицинское учреждение.

В то же время совокупность финансовых отношений в здравоохранении только частично совпадает с совокупностью финансовых отношений в системе ОМС, правовое регулирование которых имеет значительные различия. Поэтому без создания специальной инфраструктурыстраховые финансовые средства не могли бы поступить в здравоохранение.

В связи с этим центральным звеном всей системы ОМС стали фонды ОМС — Федеральный и территориальные фонды ОМС, которыефактически стали органами государственного управления финансовымисредствами обязательного медицинского страхования. То есть в соответствии со своим правовым статусом фонды ОМС являютсялибо участниками, либо гарантами большинства отношений по обязательному медицинскому страхованию, что и позволяет считать их центральным субъектом всей системы ОМС.

Федеральный фонд ОМС является самостоятельным государственнымнекоммерческим финансово-кредитным учреждением и действует как самостоятельное юридическое лицо.

Для выполнения поставленных перед ним задач Федеральный фонд ОМС наделен определенными функциями, и наиболее значимые из них это:

1. аккумулирование финансовых средств для обеспечения финансовой стабильности системы ОМС;

2. выравнивание финансовых условий деятельности территориальных фондов в рамках базовой программы ОМС;

3. финансирование целевых программ в рамках ОМС;

4. участие в разработке базовой программы ОМС;

5. сбор и анализ информации о финансовых ресурсах системы ОМС;

6. контроль за рациональным использованием финансовых средств в системе ОМС;

7. разработка нормативно-методических документов, обеспечивающих реализацию Закона «О медицинском страховании граждан в Российской Федерации».

Постоянно действующими исполнительными органами фондовявляются дирекции или исполнительные дирекции во главе с директором в Федеральном фонде ОМС и исполнительными директорами в территориальных фондах ОМС.

Такая организационная структура фондов ОМС позволяет на практике сделать их внебюджетными, реально отделить средства обязательного медицинского страхования от бюджетных средств, которыми распоряжается Правительство РФ, обеспечив тем самым гарантию расходования средств на медицинские цели. При такой организации средства обязательного медицинского страхования не могут быть прямо или косвенно использованы органами государственной власти на решение других, пусть даже очень важных, задач, если эти задачи не связаны с организацией медицинской помощи.

Следующим субъектом обязательного медицинского страхования являются страховые медицинские организации, основной задачей которых в системе ОМС является осуществление обязательного медицинского страхования путем оплаты медицинской помощи в рамках территориальной программы ОМС.

Страховыми медицинскими организациями могут выступать юридические лица, являющиеся самостоятельными хозяйствующими субъектами в любой форме собственности, обладающие необходимым для осуществления обязательного медицинского страхования уставным фондом и организующие свою деятельность в соответствии с законодательством РФ и Положением о страховых медицинских организациях.

Страховые медицинские организации осуществляют свою деятельность на некоммерческой основе. Критерием разграничения коммерческого и некоммерческого характера деятельности служит порядок использования прибыли. Если характер деятельности страховой медицинской организации некоммерческий, то вся ее прибыль от предпринимательской деятельности должна использоваться для выполнения задач обязательного медицинского страхования.

Использование прибыли не может быть коммерческой тайной страховой медицинской организации. Доходы и расходы страховой медицинской организации, осуществляющей обязательное медицинское страхование, должны быть открыто опубликованы в средствах массовой информации.

Страховые медицинские организации вправе одновременно проводить обязательное и добровольное медицинское страхование, но не вправе осуществлять иные виды страховой деятельности.

Страховые медицинские организации не входят в систему здравоохранения. Органы управления здравоохранением и органы управления фондов ОМС не имеют права быть их учредителями.

Таким образом, СМО является стороной, которая участвует во всех договорах системы ОМС и взаимодействует со всеми участниками и субъектами ОМС.

Страховая медицинская организация несет правовую и материальную ответственность перед застрахованной стороной или страхователем за невыполнение условий договора медицинского страхования.

За необоснованный отказ в заключении договора ОМС страховая медицинская организация по решению суда может быть лишена лицензии на право заниматься данным видом деятельности.

Страховые медицинские организации используют полученные от территориальных фондов ОМС по дифференцированным подушевым нормативам средства на оплату медицинской помощи, формирование резервов и оплату расходов по ведению дела по ОМС.

Страховые компании, осуществляющие обязательное медицинское страхование, не имеют права выбирать клиентов. Чтобы сделать пожилых клиентов более привлекательными, правительства используют практику доплат из бюджета и внебюджетных фондов тем страховым компаниям, в которых велика доля пенсионеров.

Другой субъект системы ОМС – страхователи.

Для неработающих граждан страхователем являются органы исполнительной власти субъектов РФ и администрации местных образований.

Для работающих – предприятия, учреждения, организации всех форм собственности, лица, занимающиеся предпринимательской деятельностью и другие лица, самостоятельно обеспечивающие себя работой.

Страхователь выступает в качестве стороны договора ОМС со страховой медицинской организацией, заключаемого в пользу застрахован-

ных граждан. Он имеет право на свободный выбор страховой медицинской организации.

Договоры предусматривают обязательства страховой медицинской организации по организации и финансированию медицинской помощи, которая предоставляется застрахованному гражданину в соответствии с территориальной программой ОМС. Они дают возможность страхователю эффективно влиять на страховую медицинскую организацию и медицинское учреждение в случае невыполнения или некачественного выполнения ими обязательств по организации и оказанию медицинской помощи. Влиять на организацию медицинской помощи позволяет и участие представителей страхователей в работе правлений фондов ОМС, что способствует стабильности государственной системы ОМС.

В качестве субъектов ОМС выступают также медицинские учреждения. Медицинские учреждения в системе ОМС — это имеющие лицензии ЛПУ, научно-исследовательские и медицинские институты, другие учреждения, оказывающие медицинскую помощь, а также лица, которые осуществляют медицинскую деятельность как индивидуально, так и коллективно.

Особенности включения медицинских учреждений в систему ОМС определялись традициями их функционирования в условиях советской административной системы управления. Медицинскиеучреждения финансировались по смете, которая утверждалась вышестоящим органом управления здравоохранения сметы формировались по установленным свыше нормативам, не было опыта заключениядоговоров, нагрузка медицинского персонала и оплата труда определялись мощностью медицинского учреждения.

Деятельность медицинских учреждений в системе ОМС предполагаетих взаимодействие со страховыми медицинскими организациями, территориальными фондами ОМС, их филиалами, если они выполняют функцию страховщика. Основой указанных взаимодействий являются договоры на предоставление медицинской помощи, которые предполагают ее оплату по согласованным тарифам. При этом тарифы на медицинские услуги должны обязательно согласовываться с представителями территориальных фондов ОМС, органов исполнительной власти субъектов РФ, профессиональных медицинских ассоциаций, страховых медицинских организаций, участвующих в работе специально созданных тарифных комиссий.

Таким образом, деятельность медицинских учреждений в системе ОМС потребовала от них не только повышенной ответственности за результаты своей деятельности, но и изменения организационно-правовых форм учреждений.

Медицинские учреждения, выполняющие программы ОМС, имеют право оказывать медицинскую помощь и вне этой системы. Кроме того они имеют право на выдачу документов, удостоверяющих временную нетрудоспособность застрахованных лиц.

И наконец, основной субъект ОМС – граждане РФ, ради которых собственно и осуществляется обязательное медицинское страхование как часть государственной социально политики Российской Федерации и форма защиты интересов граждан в области здравоохранения.

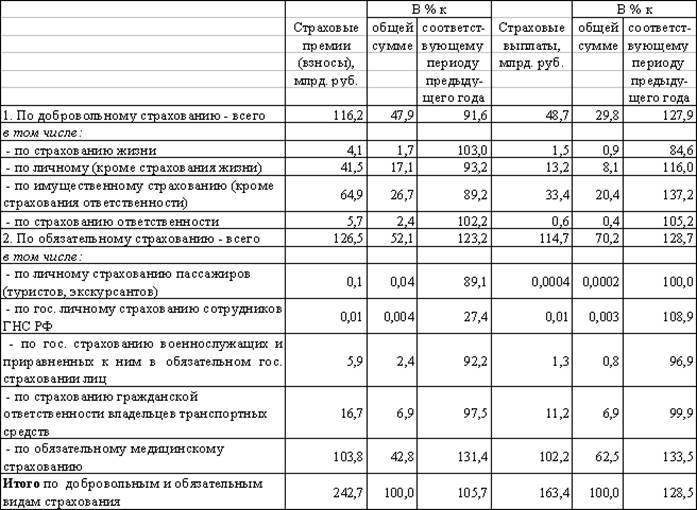

Рис.1. Страховые взносы и страховые выплаты за I квартал 2009 года в РФ.

Особенности формирования и использования бюджета территориального фонда обязательного медицинского страхования.

Территориальные ФОМС создаются на территориях субъектов РФ, являются самостоятельными государственными некоммерческими финансово-кредитными учреждениями и подотчетны соответствующим органам представительной и исполнительной власти.

Финансовые средства ТФОМС находятся в государственной собственности, не входят в состав бюджетов, других фондов и не подлежат изъятию.

Главной задачей ТФОМС является обеспечение реализации ОМС на каждой территории субъектов РФ на принципах всеобщности и социальной справедливости. На ТФОМС возложена основная работа по обеспечению финансовой сбалансированности и устойчивости системы ОМС.

Задачи территориальных фондов ОМС сходны с задачами Федерального фонда и включают:

1. обеспечение реализации Закона РФ «О медицинском страховании граждан в Российской Федерации»;

2. обеспечение всеобщности обязательного медицинского страхования граждан;

3. достижение социальной справедливости и равенства всех граждан в системе ОМС;

4. обеспечение финансовой устойчивости системы ОМС.

Для выполнения этих задач территориальный фонд ОМС наделен определенными функциями, наиболее значимые из которых следующие:

1. аккумулирование финансовых средств на обязательное медицинское страхование граждан;

2. осуществление финансирования обязательного медицинского страхования, проводимого страховыми медицинскими организациями, заключившими договоры ОМС;

3. осуществление финансово-кредитной деятельности по обеспечению системы ОМС;

4. разработка территориальных правил обязательного медицинского страхования;

5. выравнивание финансовых ресурсов городов, направляемых для проведения обязательного медицинского страхования.

Руководство деятельностью ТФОМС осуществляется также правлением и исполнительной дирекцией. Председатель правления избирается правлением, а исполнительный директор назначается местной администрацией[4] .

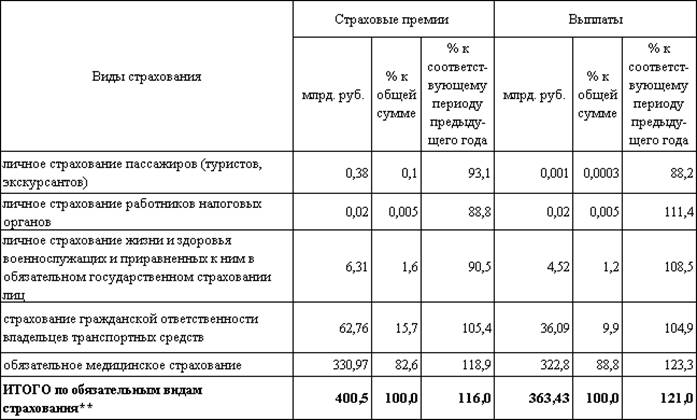

Рис.2. Страховые премии и выплаты по обязательным видам страхования IVквартал 2009 года.

Тульский территориальный фонд обязательного медицинского страхования .

Во исполнение Закона Российской Федерации от 28 июня 1991 года № 1499 «О медицинском страховании граждан в Российской Федерации» Решением малого Совета Тульского областного Совета народных депутатов от 25.05.93 № 4/72 был создан Тульский территориальный фонд обязательного медицинского страхования. Этим же Решением утверждено Положение о Тульском территориальном фонде обязательного медицинского страхования[5].

В соответствии с Положением о Тульском территориальном фонде обязательного медицинского страхования руководство деятельностью фонда осуществляется правлением и его постоянно действующим исполнительным органом — исполнительной дирекцией, возглавляемой исполнительным директором.

Исполнительный директор формирует исполнительную дирекцию территориального фонда, структура и состав которой утверждается администрацией области. Состав правления территориального фонда утверждался областным Советом народных депутатов. В настоящее время состав утверждается Тульской областной Думой, председатель правления избирается членами правления. Исполнительный директор территориального фонда назначается администрацией области по согласованию с правлением.

Первым исполнительным директором фонда в июне 1993 года был назначен Архипов А.П., осуществлявший руководство фондом до сентября 1994 года. В сентябре 1994 года исполнительным директором назначен Федорченко Б.Н., врач высшей квалификации, заслуженный врач России, осуществляющий руководство фондом по настоящее время.

С целью организации и введения в Тульской области обязательного медицинского страхования администрациями области и г.Тулы, департаментом здравоохранения области и правлением Тульского территориального фонда ОМС в 1993-1996 годах был принят ряд нормативных документов, регламентирующих порядок и принципы формирования системы ОМС в Тульской области, а также правовые и экономические взаимоотношения субъектов обязательного медицинского страхования: создана база плательщиков страховых взносов на обязательное медицинское страхование, определены взаимоотношения между фондом и страхователями, между фондом и страховыми медицинскими организациями, между страховыми медицинскими организациями и лечебными учреждениями, определен порядок подготовки и введения ЛПУ в систему ОМС.

С 1997 года на территории Тульской области в соответствии с программой работ по совершенствованию формы, порядка учета и обращения страхового медицинского полиса ОМС застрахованным выдаются пластиковые полисы с микросхемами, в которые внесена необходимая информация о застрахованном. Внедрение пластиковых полисов позволило существенно сократить трудозатраты на ввод и обработку информации в ЛПУ и, свести до минимума ошибки при формировании отчетов о пролеченных пациентах, создать информационные базы, объединенные единой системой управления, обеспечивающие возможность ускорения процессов обработки информации и сбора данных об оказанных на территории Тульской области медицинских услугах.

МСК «ВИРМЕД» приняла самое непосредственное участие в становлении системы ОМС в Тульской области – от первого эксперимента до полномасштабной реализации проекта. Основной вид деятельности – личное страхование (обязательное и добровольное). Компанией получены лицензии: на право проведения обязательного медицинского страхования и добровольного медицинского страхования на территории Тульской области.

Для осуществления страховой деятельности по программе ОМС в компании создана необходимая организационная структура. Обязательное медицинское страхование осуществляет Дирекция обязательного медицинского страхования. Основными направлениями деятельности Дирекции в системе ОМС являются: организация и проведение обязательного медицинского страхования; решение финансово-экономических вопросов, работа с лечебно-профилактическими учреждениями в рамках заключенных договоров на предоставление медицинской помощи застрахованным в объемах, предусмотренных Программой государственных гарантий обеспечения граждан Тульской области бесплатной медицинской помощью, контроль качества медицинской помощи и защита прав застрахованных, информационно-разъяснительная работа.

Глава 3. Добровольное медицинское страхование.

Сущность добровольного медицинского страхования.

Введено с 1 октября 1992 года.

Добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программ обязательного медицинского страхования.

Добровольное медицинское страхование осуществляется на основе договора между страхователем и страховщиком. Правила добровольного медицинского страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями Закона РФ от 27.11.92 г. № 4015-1 «О страховании». Конкретные условия страхования определяются при заключении договора страхования.

В качестве субъектов добровольного медицинского страхования выступают: гражданин, страхователь, страховая медицинская организация, медицинское учреждение.

Страхователями при добровольном медицинском страховании выступают отдельные граждане, обладающие гражданской дееспособностью, или (и) предприятия, представляющие интересы граждан. При признании судом страхователя в период действия договора ДМС недееспособным полностью или частично его права и обязанности переходят к опекуну или попечителю, действующему в интересах застрахованного.

Страховыми медицинскими организациями выступают юридические лица, осуществляющие добровольное медицинское страхование и имеющие государственное разрешение (лицензию) на право заниматься добровольным медицинским страхованием.

Медицинскими учреждениями в системе добровольного медицинского страхования являются имеющие лицензии лечебно-профилактические учреждения, научно-исследовательские медицинские институты, другие учреждения, оказывающие медицинскую помощь, а также лица, осуществляющие медицинскую деятельность как индивидуально, так и коллективно.

Объектом добровольного медицинского страхования является страховой риск, связанный с затратами на оказание медицинской помощи при возникновении страхового случая. Страховым риском является предполагаемое событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

Страхователь имеет право на:

· участие во всех видах медицинского страхования;

· свободный выбор страховой организации;

· осуществление контроля за выполнением условий договора медицинского страхования;

· возвратность части страховых взносов от страховой медицинской организации при добровольном медицинском страховании в соответствии с условиями договора[6] .

Предприятие-страхователь кроме прав, перечисленных выше, имеет право на:

· уменьшение размера страховых взносов при стабильном уровне заболеваемости работников предприятия или его снижении в течение трех лет;

· привлечение средств из прибыли (доходов) предприятия на добровольное медицинское страхование своих работников.

Страхователь обязан:

¨ вносить страховые взносы в порядке, установленном договором добровольного медицинского страхования;

¨ в пределах своей компетенции принимать меры по устранению неблагоприятных факторов воздействия на здоровье граждан;

¨ предоставлять страховой медицинской организации информацию о показателях здоровья контингента, подлежащего страхованию.

Фонды добровольного медицинского страхования формируются в страховых медицинских организациях за счет средств, получаемвых от страховых взносов. Они предназначены для финансирования страховой организацией медицинских и иных услуг, оказываемых по данному виду страхования.

Добровольное медицинское страхование осуществляется за счет прибыли (доходов) предприятий и личных средств граждан путем заключения договора. Размеры страховых взносов на добровольное медицинское страхование устанавливаются по соглашению сторон. Страховым взносом является плата за страхование, которую страхователь обязан внести страховщику в соответствии с договором добровольного медицинского страхования. Тарифы на медицинские и иные услуги при добровольном медицинском страховании устанавливаются по соглашению между страховой медицинской организацией и предприятием, организацией, учреждением или лицом, предоставляющим эти услуги. Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования. Тарифы должны обеспечивать рентабельность медицинских учреждений и современный уровень медицинской помощи.

С 1 января 1993 года юридическим лицам, направляющим средства из прибыли на добровольное медицинское страхование работников предприятия, членов их семей, лиц, ушедших на пенсию с данного предприятия, представляются налоговые льготы в размере до 10% от суммы, направленной из прибыли на эти цели.

Рис.1. Сборы страховых компаний по итогам 6 месяцев 2008 и 2009 годов (без ОМС) по данным ФССН (Федеральная Служба Страхового Надзора).

Договор добровольного медицинского страхования.

Добровольное медицинское страхование осуществляется в форме договора, заключаемого между субъектами ДМС.

Договор добровольного медицинского страхования является соглашением между страхователем и страховой медицинской организацией, в соответствии с которым последняя обязуется организовывать и финансировать предоставление застрахованному контингенту медицинской помощи определенного объема и качества или иных услуг по программам добровольного медицинского страхования.

Договор добровольного медицинского страхования должен содержать:

¨ наименование сторон;

¨ сроки действия договора;

¨ численность застрахованных;

¨ размер, сроки и порядок внесения страховых взносов;

¨ перечень медицинских услуг, соответствующих программам добровольного медицинского страхования;

¨ права, обязанности, ответственность сторон и иные не противоречащие законодательству РФ условия.

Договор ДМС считается заключенным с момента уплаты первого страхового взноса, если условиями договора не установлено иное.

В период действия договора ДМС при признании судом страхователя недееспособным либо ограниченным в дееспособности его права и обязанности переходят к опекуну или попечителю, действующему в интересах застрахованного.

Каждый гражданин, в отношении которого заключен договор добровольного медицинского страхования или который заключил такой договор самостоятельно, получает страховой медицинский полис (см. Приложение).

Страховой медицинский полис находится на руках у застрахованного.

Проблемы добровольного медицинского страхования.

Практика проведения ДМС в России показывает, что существует ряд сложностей и проблем, которые препятствуют дальнейшему эффективному развитию ДМС.

Во-первых, существующее несоответствие между законодательными документами (Законом РФ «О медицинском страховании» и Законом «О страховании» в части возврата части страхового взноса, оформления договора ДМС и др.).

Во-вторых, отсутствие налоговых льгот на доход граждан в части средств, направляемых на ДМС (предоставление данных налоговых льгот представляется оправданным в связи с тем, что ДМС осуществляет частичное финансирование государственного здравоохранения).

В-третьих, стремление большинства медицинских учреждений компенсировать недостаток бюджетных ассигнований за счет предоставления медицинских услуг в рамках ДМС зачастую в ущерб их качеству.

В-четвертых, отсутствие у страховых компаний банка статистических данных (статистика заболеваемости, ее распределение по полу, возрасту, профессии, виду заболеваний и т.п.), который является основанием для расчета страховых взносов.

В-пятых, в настоящее время программы обязательного и добровольного медицинского страхования не конфликтуют между собой, в связи с тем что ОМС предоставляет гражданам гарантируемый минимум бесплатных медицинских услуг, а добровольное страхование — сверх этого минимума, что позволяет значительно расширить спектр предлагаемых медицинских услуг.

Однако, несмотря на видимые преимущества такой системы, ее существенным недостатком является то, что полис ни обязательного, ни добровольного медицинского страхования не обеспечивает страхователя покрытием на случай возникновения смертельно опасного заболевания. Программа ОМС не охватывает крупные риски в силу ограниченности финансовых ресурсов. А что касается программ добровольного страхования, то включение подобных рисков в общее страховое покрытие значительно усложняет методику расчета страховых тарифов. Если обычное страхование расходов на лечение относится к группе рисковых видов страхования и расчет тарифов производится по методике, принятой в имущественных видах страхования, то страхование от критических заболеваний требует иных подходов к расчету платежей. Это объясняется, во-первых, долгосрочным характером страхового покрытия и, во-вторых, тем, что такой вид страхования сочетает в себе черты рискового и накопительного страхования.

Существуют наиболее общие проблемы, стоящие перед медицинским страхованием практически во всех странах и анализ путей возможного решения этих проблем.

К таким проблемам относятся: проблема возрастания числа пожилых людей, т.е. «старение» населения; самовозрастающая стоимость (опережающая инфляцию) медицинских услуг, что хотя и является самостоятельной проблемой, но одновременно может рассматриваться и как производная от первой.

Пути решения этих проблем идентичны как для уже сложившихся систем медицинского страхования демократически развитых стран, так и для складывающейся его модели в России. Существуют и возможные варианты решения указанных проблем.

Проблема «старения» населения и наряду с ней социальной зашиты здоровья пожилых людей, обеспечения их медицинскими услугами и компенсации затрат на эти услуги сейчас особенно актуально как для Европы, так и для России. Население нашей страны ежегодно уменьшается на 0,2%, что обусловленно неблагоприятным соотношением рождаемости и смертности, которое определяется не только современной обстановкой, но и характером демографического развития в прошлом. Показатель рождаемости в 2005 г. снизился с 10,6 до 9,2 (за период с 2004 г. ежегодное снижение составляет 0,2). Растет естественная убыль населения, число умерших в 1,6 раз превышает число родившихся (2006 г. — на 14%). Увеличивается число пенсионеров по старости: на 1,4 млн. человек в год[7] .

В связи с этим вполне своевременно будет поставить вопрос о повышении расходов на социальное, в том числе медицинское обслуживание лиц пожилого возраста. При этом можно обратиться к опыту Германии, пржде всего части ее — бывшей ГДР, поскольку эта страна в конкретные периоды своей истории решала сходные с Россией задачи в приблизительно равных экономических условиях.

На проведение страхования жизни и ДМС в комбинации с другими видами в Германии существует «запрет кумуляции», так как эти виды страхования — часть системы «социальной защиты», а для обеспечения защиты застрахованных они должны быть ограждены от сильных колебаний убыточности. Это дает возможность разграничить доходы и расходы в медицинском страховании и страховании жизни. Избыток накапливаемых средств может быть почти полностью использован для тех лиц, которые застрахованы пожизненно, но не для субсидирования других отраслей страхования. При этом, если нарушается размер премии, соответственно нарушается и динамика расходов, так как медицинские премии требуют больших расходов и продолжительность жизни может возрастать.

Происходит перераспределение средств в пользу пожилых людей из взносов молодых застрахованных лиц.

Как было уже отмечено, проблема «старения» населения актуальна для России. Через несколько лет вполне может возникнуть ситуация, когда число пожилых людей достигнет предельного уровня и возрастут расходы на их лечение и обслуживание. Избежать этого полностью вряд ли возможно, но сгладить этот процесс необходимо. Выход — в концентрации финансовых ресурсов на макро- и микроуровнях с целью их дальнейшего использования.

Прежде всего проблема возрастания числа пожилых людей требует решения на макроуровне, так как частные фонды не в состоянии справиться с этой общегосударственной задачей в силу ограниченности своих бюджетов. Эту проблему необходимо решать совместными действиями социальных и страховых служб. Поэтому вполне возможно создание социальных демографических программ как на федеральном, так и на региональном уровне, то есть ориентация субъектов пенсионного и медицинского страхования на социальное обеспечение и охрану здоровья пожилых людей, инвалидов и т.п. Дополнительно к таким программам возможна разработка страховых программ (продуктов), включающих в себя обеспечение по указанным видам социальной защиты и охраны здоровья в рамках ДМС.

Другая не менее важная проблема частично сопряжена с рассмотренной нами проблемой «старения» населения. Это возрастающая (опережающая инфляцию) стоимость медицинских услуг, что связано с недостаточно четкой организацией распределения финансов в системе охраны здоровья. Применительно к российским условиям проблема возрастающей стоимости медицинских услуг не стоит сейчас остро, поскольку оказание услуг в основном производится общественными ЛПУ, а проблема роста цен на услуги ограничивается жестким бюджетным финансированием, что, с одной стороны, является положительным фактором, но с другой — здравоохранение сталкивается с недостатком финансовых средств. Выход может быть найден в повышении размера отчислений на медицинское страхование до 5-7%.

Перспективы добровольного медицинского страхования в РФ.

В нашей стране страховые тарифы по ДМС в настоящее время превышают 70-80% при рисковых формах страхования. Такие тарифы при установлении цивилизованных рыночных взаимоотношений на страховом рынке не будут конкурентоспособны. Размер платы за страховую услугу, в качестве которой выступает страховой взнос, должен зависеть от реальной стоимости риска, определение которой на сегодняшний день осложнено либо полным отсутствием статистических данных, либо их недостоверностью.

Если обратиться к финансовому аспекту страховой медицины, то доходную часть ДМС можно представить в следующем виде:

Ддмс = Пр + И + др. , где Ддмс — доходы ДМС,

Пр — сумма страховых премий, поступающих

организациям ДМС,

И — доходы от инвестирования временно

свободных денежных средств в ЦБ,

Др. — прочие источники финансирования, не

Запрещенные действующим законодательством[8] .

Таким образом, доходная часть организаций, занимающихся ДМС складывается из следующих поступлений: страховых премий по договорам страхования, доходов от инвестирования временно свободных денежных средств в ценные бумаги и иных поступлений.

Прослеживается тенденция получения организациями, занимающимися ДМС, доходов от инвестирования средств (временно свободного остатка) в государственные ценные бумаги, банковские депозиты, ценные бумаги акционерных обществ, валютные ценности в соответствии с валютным регулированием, на условиях возвратности, прибыльности, ликвидности.

Расходную часть организаций, занимающихся ДМС, можно выразить посредством формулы

Рдмс = Ро + Рд, где Рдмс — расходы ДМС,

Ро — основные виды расходов (непосредственно идущие

на ДМС),

Рд — дополнительные виды расходов (по обеспечению

основной деятельности.

Тогда схему финансовой деятельности ДМС можно выразить в следующем виде:

Фр = Пр — В + И — Рд, где Фр — финансовый результат,

Пр — поступление страховых премий,

В — выплаты страхового возмещения,

И — доходы, полученные от инвестиций,

Рд — виды расходов по обеспечению основной

деятельности[9] .

Залогом успешного проведения ДМС является решение следующих задач: разработка эффективных страховых медицинских программ, позволяющих обеспечить сбалансированность между страховой стоимостью программы и перечнем предлагаемых медицинских услуг, а также разработка принципов расчета страховых взносов, обеспечивающих выполнение страховщиком своих обязательств по соответствующим договорам, покрытие расходов на содержание компании и получение прибыли.

Заключение.

Здоровье населения – важнейший элемент социального, культурного и экономического развития страны. В связи с этим обеспечение населения гарантированным объемом бесплатной медицинской помощи, финансируемой из бюджетов всех уровней и средств ОМС, является важнейшей государственной задачей. И это положение особо подчеркивается в программе социально- экономического развития Российской Федерации на среднесрочную перспективу.

Важнейшее условие организации системы медицинского страхования – создание достаточных гарантий для выполнения договорных обязательств страховыми фирмами (компаниями). Для этого необходима диверсификация медицинской страховой деятельности, благодаря которой средства, вырученные в результате высокоприбыльных договоров, направляются на оплату услуг ЛПУ.

Медицинская страховая компания заинтересована в инвестициях в свою хозяйственную деятельность, например за счет привлечения средств предприятий, выпуска ценных бумаг и т. д., что позволяет привлечь дополнительные финансовые источники для оплаты услуг здравоохранения.

Потенциального пациента необходимо убедить заботиться о собственном здоровье и при необходимости активно обращаться за врачебной помощью.

Соответствующая материальная заинтересованность в этом появится при условии, если ввести частичную оплату услуг здравоохранения за счет средств граждан (сверх выплат по страховым полисам). К сожалению, введение системы платной медицины для широких слоев и групп населения вряд ли приемлемо из- за относительно низкой реальной оплаты труда при существенной дифференциации доходов работающих. Такой подход оправдан в условиях дополнительного медицинского страхования.

Более перспективно использовать различные виды страховых полисов при личном страховании граждан – так называемое возвратное страхование с компенсацией, которое предполагает выплату клиенту страховых взносов полностью или частично вычетом стоимости всех видов лечебно- диагностических услуг оказанных за определенный, например 10-летний, отрезок времени. Так, при медицинском страховании на дожитие застрахованному, (в зависимости от частоты его обращений за врачебной помощью) выплачивается оговоренная заранее денежная сумма по достижении им определенного возраста.

Конкуренция медицинских учреждений различных форм собственности оказывает положительное влияние на качество лечебно-профилактических услуг, рост профессионального уровня персонала. Одновременно создаются условия для повышения имущественной (экономической) и правовой ответственности ЛПУ перед финансовыми органами и профессиональной ответственности врачей перед пациентами за результаты клинико-диагностических обследований и лечебных мероприятий. Обязательное условие прогресса страховой медицины – это развитие отношений собственности в здравоохранении.

Существующие в настоящее время федеральные стандарты медицинской помощи разрабатываются с учетом лучших достижений медицинской науки и включают значительное число манипуляций, необходимых для более точной диагностики и наилучшего лечения. Не вызывает сомнений тот факт, что обеспечение таких стандартов в отношении всего населения будет иметь исключительно благоприятные последствия для граждан. Однако реалии российского здравоохранения показывают, что не только в рамках ОМС, но и в рамках совмещения ОМС и платных разовых услуг пациенты не получают всего объема услуг, предусмотренной этими стандартами

Социальная удовлетворенность застрахованного пациента (потребителя медицинской услуги) тесно связана с качеством оказанной медицинской помощи.

Финансирование медицинских программ более высоких уровней осуществляется только из частных источников. Страхователями являются работодатели и сами застрахованные. Расчет страховых взносов проводится на основе актуарных расчетов с учетом уровней потребности застрахованных и рыночного спроса.

Для современной России чрезвычайно важно обеспечить права застрахованных в системе медицинского страхования в части получения медицинских услуг необходимого объема и качества. Кроме разработки нормативной базы, обеспечивающей права застрахованных, необходимо определить конкретные механизмы компенсации причиненного ущерба пострадавшим. Одновременное с этим введение обязательного страхования профессиональной ответственности врачей позволит обеспечить защиту не только прав пациента, но и защиту профессиональных и имущественных прав медработников. Решение нормативно-правовых вопросов относительно источников уплаты страховых взносов и выплаты средств при наложении штрафов сделает финансовые санкции к лечебному учреждению или к конкретному медицинскому работнику важным фактором улучшения качества медицинской помощи.

Список литературы.

1. Грищенко Н. Б. Основы страховой деятельности: учеб. пособ./ Н. Б. Грищенко. – М.: Финансы и статистика, 2008. – 352с.

2. Никулина Н.Н. Страхование. Теория и практика: учеб. Пособие для вузов/ Н.Н. Никулина, С.В. Березина. – 2е издание, перераб. и доп. – М.: ЮНИТИ, 2008. – 54с.

3. Архипов А.П. Страхование. Современный курс: учебник/ Архипов А.П., Галилля В.Б., Туленты Д.С.: под ред. Коломина Е.В… – М.: Финансы и статистика, 2007. – 416с.

4. Гвозденко А.А. основы страхования: учебник для вузов/ Гвозденко А.А. – 2е изд., перераб. и доп. – М.: Финансы и статистика 2006. – 320с.

5. Щербаков В.А. Страхование/ Щербаков В.А., Костелева Е.В. – М.: КНОРУС, 2007. – 312с.

6. Коломин Е.В. Раздумья о страховании/ Коломин Е.В. – М.: Страховое Ревю, 2006. – 384с.

7. Ахведиани Ю.Т. Страхование: учебник для вузов/ Ахведиани Ю.Т. под ред.: Шахова В.В., Ахведиани Ю.Т. – 2е изд., перераб. и доп. – М.: ЮНИТИ. 2005. – 510с.

8. Федулова С.Ф. Финансы; учеб. пособ. для вузов/ Федулова С.Ф. – 2е изд. перераб. и доп. – М.: Кнорус, 2005. – 400с.

9. Гинзбург А. И. Страхование: учеб. пособие/ Гинзбург А.И. – 2е изд. – М.: Питер, 2006. – 208с.

10. Закон « О медицинском страховании граждан в РФ»

11. Никонов Д.А. Право социального обеспечения России: курс лекций/ Никонов Д.А., Стремоухов А.В., Крюков С.В.; под ред. Стремоухова А.В. М.: Норма, 2003. – 208с.

12. Гришин В.В., Семенов В.Ю. Обязательное медицинское страхование: организация и финансирование. М.: Медицинское страхование, 2005. — 208с.

13. Федорова Т.А Основы страховой деятельности./Под ред. Т.А.Федорова.- М.: ВО БЕК, 2006. — 776с.

14. ШаховВ.В. Страхование: учебное пособие для вузов/ Шахов В.В. М.: Кнорус, 2003 — 311с.

15. Таранов А. Сохраним систему ОМС — сохраним российское здравоохранение // Проблемы социальной гигиены, здравоохранения и истории медицины № 2, 2006. — 35-37с.

16. Шолпо Л., Фотаки М. Сочетание общественного и частного в решении основных проблем медицинского страхования // Здравоохранение № 6, 2007. — 45-52с.

17. Полякова И.В. Что должен знать страхователь об обязательном медицинском страховании. / Под ред. проф. И.В. Полякова, В.В. Гришина.- М.: Медицинское страхование, 2006.- 197с.

18. Анисимов В.Б. Правовые и организационно-экономические основы формирования территориальных программ ОМС. Страховое дело,2007. № 3. — 26с.

19. Колпакова Г.М. Финансы. Денежное обращение. Кредит: учеб. пособ. для вузов/ Колпакова Г.М. – 2е изд., перераб. и доп. – М.: Финансы и статитика, 2006. – 496с.

20. Бутова В.Г. Экономическое обоснование страховых тарифов по обязательному медицинскому страхованию/ Финансы, 2006 г. № 1. — 38–51с.

21. www.omstula.ru

[1] Коломин Е.В. Раздумья о страховании. М.: Страховое Ревю. 2006. Стр. 384-386.

[2] Коломин Е.В. Раздумья о страховании. М.: Страховое Ревю. 2006. Стр. 387-389.

[3] Гришин В.В., Семенов В.Ю. Обязательное медицинское страхование: организация и финансирование. М.: Медицинское страхование, 2005. Стр. 207-210.

[4] ШаховВ.В. Страхование: учебное пособие для вузов/ Шахов В.В. М.: Кнорус, 2003.Стр 310-311.

[6] Архипов А.П. Медицинское страхование. Современный курс: учебник/ Архипов А.П., Галилля В.Б., Туленты Д.С.: под ред. Коломина Е.В… – М.: Финансы и статистика, 2007. Стр. 416-418.

[7] Шолпо Л., Фотаки М. Сочетание общественного и частного в решении основных проблем медицинского страхования // Здравоохранение № 6, 2007. С. 45-52.

[8] Никулина Н.Н. Страхование. Теория и практика: учеб. Пособие для вузов/ Н.Н. Никулина, С.В. Березина. – 2е издание, перераб. и доп. – М.: ЮНИТИ, 2008. Стр. 52-53.

[9] Никулина Н.Н. Страхование. Теория и практика: учеб. Пособие для вузов/ Н.Н. Никулина, С.В. Березина. – 2е издание, перераб. и доп. – М.: ЮНИТИ, 2008. Стр. 54.