Реферат: Валютная политика как основной элемент валютной системы

СОДЕРЖАНИЕ

ВВЕДЕНИЕ…………………………………………………………………………..3

1. Мировая валютная система ………………….………………………………..5

1.1. Сущность и основные элементы… ..5

1.2. Этапы формирования… ...8

1.3. Валютный курс. Спрос и предложение валют…………………………......12

1.4. Циклы эволюции товарно-валютных систем. Мировая товарно-валютная система……………………………………..…………………………………….…13

2. Инструменты политики валютного курса… ….. 19

3. Валютное регулирование как средство реализации валютной политики…………………………………………………………………………………… 23

3.1. Ограничение конвертируемости национальной валюты… ...23

3.2. Множественные обменные курсы………………………………………....27

4. Использование политики валютного курса в программах макроэкономической стабилизации… ... 29

5. Валютный курс и реформа внешнеторговой политики… … 36

ЗАКЛЮЧЕНИЕ… … 40

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………………………...... 42

ВВЕДЕНИЕ

Валютный рынок всегда находится на перекрестке противоречивых интересов и трудносовместимых целей различных участников экономической деятельности: государственных органов, экспортеров, импортеров, банков, иностранных инвесторов, населения и т.д. Поэтому несложно обратить внимание на то, что политика ЦБ РФ постоянно критикуется с позиции то одних, то других экономических интересов.

О недостаточной эффективности и неупорядоченности мер государственных органов по управлению валютно-финансовыми отношениями свидетельствует целый ряд негативных процессов. Валютный рынок находится в нестабильном положении, хотя бы потому, что не вышел из фазы формирования, в условиях экономики, носящей переходный характер и находящейся в состоянии глубокого кризиса. В такой ситуации любые существенные события, воплощающие заметные экономические и политические изменения («черный вторник» 11 октября 1994г. и др.), автоматически приводят к дестабилизации и обесценению российского рубля. Негативную роль сыграли также скандалы с акциями АО «МММ», «Русский Дом Селенга», «Хопер-Инвест» и другими дутыми компаниями. Неустойчивы многие российские коммерческие банки. Более 800 из них (36% от общего их количества) закончили 1995г. с убытками, составившими 5.7 трлн.руб. В целом к началу 1996г. в России уже разорилось 313 коммерческих банков.

Вследствие данных обстоятельств население страны не питает доверия к финансовому рынку. Из-за общей криминализации экономики, несовершенства законов о рынке ценных бумах и других негативных явлениях россияне не следуют принципам рыночной экономики, и не вкладывают свои сбережения в акции, облигации и другие источники устойчивого дохода, т.е.

не стремятся к рублевым формам сбережений, поскольку не верят в свою

национальную валюту, предпочитая ей, в основном, доллары США.

Но одним указанием на плохое состояние дел в национальном хозяйстве не исчерпываются причины трудностей валютного регулирования в России.

Управление движением средств на валютном рынке требует анализа многих аспектов экономической деятельности.

Прц написании курсовой работы мы ставим перед собой цель изучить валютную политику как элемент валютной системы.

Для этого мы решим ряд задач:

1. Проведем анализ мировой валютной системы.

2. Изучим инструменты политики валютного курса

3. Изучим валютное регулирование как средство реализации валютной политики

4. Рассмотирим использование политики валютного курса в программах

макроэкономической стабилизации

5. Изучим валютный курс и реформу внешнеторговой политики

При написании курсовой работы используется учебно — методическая литература по мировой экономике и методическая справочная литература.

1. МИРОВАЯ ВАЛЮТНАЯ СИСТЕМА

1.1. Сущность и основные элементы

Международные валютные отношения (МВО) — это совокупность экономических отношений в мировой хозяйственной сфере, связанных с функционированием валюты и обслуживающих взаимный обмен результатами деятельности национальных экономик.

Развитие международных валютных отношений обусловлено ростом мирового производства и обращения, созданием мирового рынка, углублением МРТ, формированием международной системы хозяйства и интернационализацией хозяйственной жизни. В каждый исторический период эти отношения имеют определенную форму организации, закрепленную межгосударственными соглашениями, которая представляет собой мировую (международную) валютную систему (МВС).

Мировая валютно-финансовая система возникла на базе исторически объективной необходимости расчетов между участниками платежного оборота вследствие развития товарного производства, денежного обращения и МЭО.

Различаются национальная, региональная международная и мировая валютные системы.

Основной задачей международной валютной системы (МВС) является регулирование сферы международных расчетов для обеспечения устойчивого экономического роста и поддержания равновесия во внешнеторговом обмене.

Под валютой понимается денежная единица, используемая для измерения величины стоимости товара или услуги. Если рассматривать понятие валюты с позиции международных финансовых отношений, то можно привести следующее определение: валюта — это денежная единица государства, обращающаяся на внутреннем рынке и за его национальными границами.

Так как задача МВС состоит в содействии развитию международной торговли, то любая национальная валюта обладает внешней и внутренней обратимостью, т.е. возможностью конвертации в валюты других государств.

Конвертируемость определяет степень ликвидности валютномеждународных финансовых рынков. Таким образом, конвертируемость валюты характеризует ее качество.

В зависимости от степени конвертируемости можно выделить три группы (класса) валют.

1. Свободно конвертируемая валюта. Такая валюта свободно и без ограничений обменивается на другие иностранные валюты, т.е. СКВ обладает полной внешней и внутренней обратимостью. Сфера обмена СКВ распространяется как на текущие операции (связанные с осуществлением экспорта-импорта товаров и услуг), так и на операции, связанные с движением капиталов, например, получением внешних кредитов или иностранных инвестиций.

Таким образом, можно сказать, что свободно конвертируемой является валют той страны, в которой законодательно не предусмотрено каких-либо ограничений при осуществлении любых операций с этой валютой.

Свободно конвертируемыми валютами признаны: американский доллар (USD), евро, английский фунт стерлингов и др.

2. Частично конвертируемая валюта (ЧKB). К таким валютам относятся национальные валюты тех стран, в которых применяются валютные ограничения для резидентов и по отдельным видам обменных операций. Например, частично конвертируемым является российский рубль. 3.Неконвертируемая (замкнутая) валюта (НКВ). Это национальная валюта, которая функционирует только в пределах данной страны и не обменивается на иностранные валюты.

Разряд валюты определяет МВФ (табл. 1.).

Таблица 1. Основные элементы национальной и мировой валютной системы

Национальная валютная система | Мировая валютная система |

Национальная валюта | Резервные валюты, международные счетные единицы |

Условия конвертируемости национальной валюты | Условия взаимной конвертируемости валют |

Паритет национальной валюты | Унифицированный режим валютных паритетов |

Режим курса национальной валюты | Регламентация режимов валютных курсов |

Наличие или отсутствие валютных ограничений, валютный контроль | Межгосударственное регулирование валютных курсов |

Национальное регулирование международной валютной ликвидности (MBЛ) | Межгосударственное регулирование МВЛ |

Регламентация использования международных кредитных средств обращения | Унификация использования международных кредитных средств обращения |

Регламентация международных расчетов страны | Унификация основных форм международных расчетов |

Режим национального валютного рынка и рынка золота | Режим мировых валютных рынков и рынков золота |

Национальные органы, управляющие и регулирующие валютные отношения страны | Международные организации, осуществляющие межгосударственное валютное регулирование |

МВС включает ряд конструктивных элементов, среди которых можно назвать:

мировой денежный товар и международная ликвидность:

— валютный курс;

— валютные рынки;

— международные валютно -финансовые организации;

— межгосударственные договоренности.

Кризис мировой валютной системы ведет к ломке старой системы и ее замене новой, обеспечивающей относительную валютную стабилизацию.

Создание новой мировой валютной системы проходит три основных этапа.

— Становление, формирование предпосылок, определение принципов новой системы; при этом сохраняется ее преемственная связь со старой системой.

— Формирование структурного единства, завершение построения, постепенная активизация принципов новой системы.

— Образование полноценно функционирующей новой мировой валютной системы на базе законченной целостности и органической увязки ее элементов.

Требования, предъявляемые мировой экономикой к МВС:

— Наличие достаточного количества пользующихся доверием платежно-расчетных средств.

— Гибкость и приспособляемость к изменениям в мировой экономике и мэо.

— Не дискриминация, т.е. соответствие интересам всех стран-участниц.

1.2. Этапы формирования

Система золотого стандарта сложилась в середине XIX в. Возникновение этой системы было обусловлено обеспечением торговых регионов между крупными индустриальными странами.

1. Система золотого стандарта базируется на следующих принципах:

а) обеспечивалась конвертируемость каждой валюты в золото внутри страны и за ее пределами. Денежные единицы в виде банкнот и монет могли быть свободно обменены на золото эмиссионным институтом, и наоборот. Это предполагало поддержание жесткого соотношения между национальным золотым запасом и предложением денег;

б) соотношение между валютами устанавливалось исходя из золотого содержания.

Таким образом, механизм международных расчетов, основанный на золотом стандарте, обеспечивал стабильность валютных ставок и равновесия платежного баланса страны. Так золотой стандарт обеспечивал стабильность мировой валютной системы.

2.Система золотодевизного стандарта. После окончания Первой мировой войны в странах, принимавших участие в военных условиях, изменилось соотношение между денежной массой и золотым резервом, вследствие чего в этих странах стремительными темпами стала нарастать инфляция. В таких условиях было решено банкноты разменивать не на золото, а на девизы других стран, которые затем могли быть обменены на золото. При этом золото оставалось законным средством расчета в международных операциях. Законодательно эта система была оформлена в 1922 г. на Генуэзской конференции.

3. Система золотовалютного стандарта. Законодательно эта система получила свое признание в 1944 г. на Бреттон-Вудской конференции. Основные положения этой системы заключались в следующем:

а) золото сохранило роль расчетного средства в международной торговле;

б) американский доллар стал основной резервной валютой, которую наравне с золотом признавали в качестве международного кредитного средства;

в) американский доллар мог обмениваться на золото центральными банками и правительственными учреждениями других стран в казначействе США по курсу 35 долл. за 1 тройскую унцию (31Д г).

Паритет валюты каждой страны должен выражаться в золоте как всеобщем эквиваленте или долларах США;

г) на Бреттон-Вудской конференции было принято решение о создании международных институтов, призванных регулировать международные валютные отношения, — Международного валютного фонда и Мирового банка.

На практике система золотовалютного стандарта постепенно стала превращаться в систему долларового стандарта. Однако к концу 1960-х годов позиции доллара в мире заметно пошатнулись, что было вызвано как собственными экономическими проблемами США, так и ростом экономического влияния стран Западной Европы и Японии. Требования Бреттон-Вудской системы об обмене доллара на золото оказались обременительными для США, поскольку диктовались необходимостью поддерживать цены на золото за счет собственных резервов. В 1971 г. США отказались от обмена доллара на золото по официальной цене. Бреттон-Вудская система практически развалилась.

4. Ямайская валютная система была оформлена Ямайским оглашением, которое было ратифицировано в 1978 г. Основой для его принятия было соглашение временного комитета МВФ 976 г. о переустройстве Бреттон-Вудской системы:

а) важнейшим элементом Ямайской валютной системы является вытеснение золота из международных расчетов;

б) центральные банки стран получили возможность осуществить операции с золотом по рыночным ценам, золотые паритеты были отменены;

в) вытеснение золота сопровождалось выдвижением СДР специальные права заимствования на роль международного резервного актива;

г) странам предоставлялось право выбора режима валютного курса и узаконение плавающих валютных курсов, которые складываются под влиянием рыночного соотношения спроса и предложения.

5. Европейская валютная систем Начало формирования Европейской валютной системы (ЕВС) можно отнести к 1978 г. Основой системы стало экю, представляющее средневзвешенную величину нескольких европейских валют. Основной функцией экю было регулирование механизмов валютных курсов стран-участниц. В 1981 г. европейские страны отказались от перехода к завершающему этапу, в результате которого должен был быть создан Европейский валютный фонд на основе Европейского валютного союза (ЕВС). С 1 июля 1990 г. началось создание Экономического и валютного союза (ЭВС). Основные задачи ЭВС:

— устранение валютно-курсовых рисков и расходов по обменным операциям между странами-членами;

обеспечение единой базы издержек и цен;

— укрепление валютной стабильности в странах ЕС. Создание ЭВС намечалось провести в три этапа.

Первый этап проходил с 1 июля 1990 по 31 декабря 1993 г. Основными задачами первого этапа были:

1) полная либерализация движения капиталов и предоставление финансовых услуг внутри ЕС;

2) разработка критериев по сближению экономических параметров стран-членов для участия в валютном союзе (маастрихтские критерии, или критерии конвергенции).

Второй этап проходил с 1 января 1994 по 31 декабря 1998 г. Главной задачей этого этапа было обеспечение и сближение экономических показателей, установленных критериями конвергенции. Критерии конвергенции были определены Маастрихтским договором, вступившим в силу с 1 ноября 1993 г. Они предусматривают важнейшие финансово-экономические критерии для участия в союзе:

— дефицит госбюджета не должен превышать 3% ВВП в рыночных ценах;

— государственный долг не должен превышать 60% ВВП;

— темпы инфляции не должны превышать более чем на 15% аналогичный усредненный показатель трех государств, в которых отмечается наименьший рост йен;

— процентные ставки по долгосрочным кредитам не должны превышать более чем на 2% соответствующий средний показатель для трех государств с самым низким уровнем инфляции;

— обменный курс национальной валюты в течение 2 лет до введения евро не должен выходить за пределы колебаний, установленные механизмом обменных курсов, действующим в европейской валютной системе.

Критерии конвергенции были достаточно жесткими, и не все государства смогли их выполнить. Для многих государств ЕС оказалось сложно выполнить показатель бюджетного дефицита и государственного долга. В результате из 15 стран — членов ЕС 11 стран вошли в ЭВС: Австрия, Бельгия, Германия, Ирландия, Италия, Испания, Португалия, Люксембург, Нидерланды, Франция, Финляндия. Можно отметить, что Великобритания выполнила критерии конвергенции, но не захотела войти в ЭВС по ряду причин.

Третий этап начался с 1 января 1999 г. Это завершающий этап создания ЭВС. На этом этапе зафиксированы паритеты валют стран-участниц и их обменные курсы по отношению к евро. Сумма контрактов, выраженная в национальных валютах, конвертируется в евро для обеспечения непрерывности их действия. Валютная корзина экю перестала существовать, законным платежным средством стало евро. С 1 января 2002 г. выпущены в обращение банкноты и монеты евро, которые параллельно стали законным платежным средством. С 1 июля 2002 г. банкноты и монеты национальных валют постепенно изымались из обращения, и евро стало единственным законным платежным средством.

Создание ЭВС дает странам-участницам экономические выгоды. Введение евро должно по замыслу способствовать экономическому росту в европейских странах. Европейская комиссия провела специальный анализ и дала опенку преимуществам введения евро. Комиссия отметила следующие положительные факторы:

— снижение затрат за счет отмены программного контроля и других формальностей;

— увеличение занятости;

— минимизация расходов предприятий по обменным операциям;

— невозможность для западноевропейских стран проводить девальвацию своих валют в целях повышения конкурентоспобности своих товаров;

— минимизация валютных рисков;

— в перспективе — статус резервной валюты. Что касается России, то она заинтересована в укреплении МВС. От введения евро Россия может получить выгоды. Для юссийского бизнеса введение евро означает ликвидацию барьера в отношении со странами ЕС, упрощение расчетов в торговых операциях, уменьшение валютных рисков и ускорение денежного обращения.

Усиление конкуренции внутри ЭВС снизит цены на импорт в Россию; учитывая это, ЦБ РФ планирует сформировать часть резервов в евро.

1.3. Валютный курс. Спрос и предложение валют

В международных экономических отношениях важное значение имеет соотношение, по которому производится сравнение и обмен национальных.

Курс покупателя — курс, по которому банк-резидент покупает иностранную валюту в обмен на национальную.

Курс продавца — курс, по которому банк-резидент продает иностранную валюту за национальную. При прямой котировке курс продавца более высокий, чем курс покупателя.

Разница между курсом покупателя и продавца называется маржой. Маржа формирует прибыль банка по валютным операциям.

Банк-резидент заинтересован в низком курсе покупателя и высоком курсе продавца, однако жесткая конкуренция на рынке, борьба за клиента заставляет банки уменьшать маржу и тем самым привлекать клиентов, выигрывая на массе прибыли.

С развитием международных платежей стали различать валютные курсы по видам платежных документов, которые являются объектом обмена. Различают курс телеграфного перевода, курс чеков, курс банкнот (курс меняльных контор). Существует понятие кросс-курс, представляющий собой котировку двух иностранных валют, ни одна из которых не является национальной валютой участника сделки, устанавливающего курс.

Валютный курс имеет объективную стоимостную основу и отклонения от нее обусловлены влиянием различных факторов.

1.4. Циклы эволюции товарно-валютных систем.

Мировая товарно-валютная система.

Тенденции эволюции валютных систем, приведенные выше свидетельствуют о том, что современная валютная система, в основе которой лежит доллар, находится в глубоком кризисе. И этот кризис не может не проявляться в мировых экономических взаимоотношениях.

Сегодня мировые экономические отношения находятся под «игом доллара». Попытка освободиться от этого ига привела страны ЕС к необходимости создания альтернативной валютной системы «евро», которая сегодня интенсивно развивается и является основной международной (и национальной) валютой) в странах ЕС.

Однако недостаток таких глобальных валютных систем очевиден. Все подобные системы несут в себе отпечаток ее Замысла, который собственно и является истинной причиной, порождающей мировую инфляцию в результате разбалансировки мировой товарной и валютных масс. Увеличение товарной массы компенсируется здесь за счет включения печатного станка. И сколько «лишней валютной массы будет напечатано, такова будет и «лишняя» инфляция.

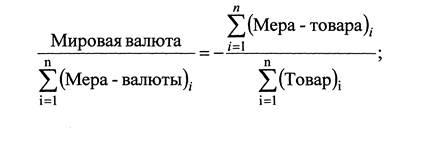

Это тождество характеризует роль и вес национальных экономик (i= 1,2,3,4,...) в мировой экономике и степень уравновешенности их товарно-валютных систем.

Отношение Меры-валюты и Меры товара для каждой i-й национальной экономик отражает курс уравновешенности ее товарных потоков с курсом мировой валютной массы.

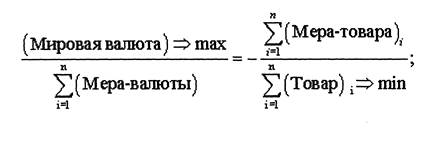

Это тождество характеризует статический баланс мировой товарно-валютной системы. В общем случае данное статическое тождество является динамическим равенством, т.е. оно характеризуется минимаксным, либо максиминным функционалом, отражающего уравновешенность мировых валютно-товарных отношений.

Так, для функционала, характеризующего принцип максимина, мы будем иметь следующее динамическое равенство

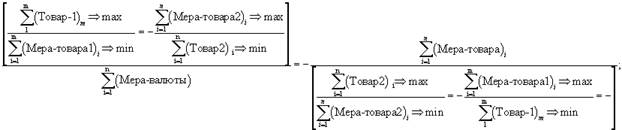

Этот функционал не может не порождать инфляцию мировой валюты. Если же мы устремим к максимуму производство ценностей, то мы получим уже принципиально иное динамическое равенство (принцип минимакса)

В этом товарно-валютном потоке уравновешенность достигается не включением «печатного станка», а изменением Меры соответствия товарных и валютных потоков.

Если вспомнить историю, то именно по этому принципу происходило уравновешивание товарно-денежных отношений в СССР (до Н.Хрущева) ежегодно, 1 апреля происходило снижение цен. Это не была подачка или прихоть вождя. Это было веление экономических законов социализма. Поэтому говоря о единстве экономических законов социализма и капитализма, следует сказать, что законы то одни, но они проявляются по разному.

Взаимоотношения экономических законов социализма и капитализма взамосвязаны процессами

Это тождество отражает сущность дефляционных и инфляционных процессов при капитализме и социализме

Дефляция и инфляция отражают Меру уравновешенности системы капитализма. Здесь дефляция характеризуется как негативный экономический процесс.

При социализме наоборот, дефляция является инструментом регулирования уравновешенности товарно-денежных отношений национальной экономики. Инфляция здесь рассматривается как чуждый национальной экономике инструмент регулирования.

Так сегодня национальная экономика России развивается в соответствии с принципом минимакса

Можно ли ликвидировать валютную инфляцию? Можно ли сменить курс «дикой капитализации» по сценарию «дикого Запада» и сменить курс «дикого соперничества» на курс «цивилизованного сотрудничества»?

Да, можно и нужно. Динамика двойственного функционала «социализм-капитализм» свидетельствует о том, что рано списывать социализм в «утиль».

Систему социализма погубил не сама идея, а ее реализация «вождями», которые не имели никакого представления о законах эволюции социальных систем. Только на светлых идеях нельзя построить гармонизированное общество. «Дикий запад» с его «капиталистической философией дикого соперничаства» в этих условиях оказывается намного жизнеспособней системы социализма, функционирование которой осуществлялось не в соответствии с природными операционными механизмами Единого закона, а в соответствии с политическими решениями руководителей государства. Но и «капиталистическая философия»

Сегодня многим, особенно молодым, людям через средства массовой информации внушается ненависть к самой идее социализма, внушается ненависть к самому слову «социализм».

А между тем, если мировая системе социализма будет построена в соответствии с природными операционными механизмами Единого закона, то и мировая экономика будет отражать глобализм принципиально нового типа, который будет отражать интересы не меньшинства, а интересы большинства и потому будет дет намного эффективнее системы глобализма, работающей только на интересы меньшинства.

Это будет общество истинного социализма, которое неизбежно перерастет в общество ноосферное.

Подумайте здраво. Представьте себе геном человека, сплетенный из множества взаимосвязанных и взаимоувязанных двойных спиралей ДНК. И если теперь в этом геноме хотя бы один ген выйдет из «воли генома», объявив себя «самостийным», то он тем самым поставит себя вне Единого законов эволюции двойственного отношения. Он выйдет за пределы Единой Меры генома человека и будет самоуничтожен, т.к. станет вне закона, т.е. «беспредельщиком», преступником. Но существует ли возможность уже сегодня начать перестройку мирового хозяйства на новые рельсы по созданию гармонизированного общества Будущего?

Да, существует. Здесь принцип «разделяй и властвуй» будет играть позитивную роль. Для этого необходимо вернуться к первоистокам, когда мерой стоимости товара (ценности) была иная ценность (товар), т.е. мировая валюта должна перейти на «бартерный» курс обмена. Каждая страна в своих взаимоотношениях с каждой страной должна руководствоваться собственным «бартерным» курсом обмена товара на товар.

Данный принцип не разрушает мировую валютную систему. Он ее дополняет. Сущность «бартерной» валютной системы предполагает курс обмена реальными ресурсами, товарами, ценностями и технологиями. Эта валюта является как бы виртуальной. У нее носитель такой валюты -виртуальный. Эту функцию могут взять на себя электронная валюта, курс которой является конвертируемым только во взаимоотношениях данных стран.

При бартерном обмене ценностями, технологиями, ресурсами, во взаимоотношениях данных стран нет денег. Здесь присутствует только товар, который начинает обладать двойственными свойствами. Каждый товар становится Мерой стоимости другого товара.

Видите, здесь вообще нет денег. Здесь каждый товар является Мерой для другого товара.

Теория мировой торговли учит. Что страна будет богаче тогда, когда она обеспечивает прирост ценностей. В теории меркантелизма это золото, драгоценные камни. Если ценности увеличиваются, то и страна в целом становится богаче.

Однако закон сохранения тождества гласит:

«что от одного тела убудет, то присовокупится к другому»

и, следовательно, одна страна становится богаче за счет другой. Можно ли сгармонизировать эти отношения таким образом, чтобы богаче становились обе страны и причем быстрее, чем если бы они развивались в изоляции от мировой экономики.

Да, и такое тоже возможно. Для этого необходимо сгармонизировать Меры таким образом, чтобы отношения в левой и правых частях тождества были больше единицы.

Это значит, что Мера товара 1 должна быть такой, чтобы Товарная масса левой части увеличивалась (Мера товара -1 меньше единицы), в то время как Мера Товара -2 должна быть больше единицы.

Но это только первый этап гармонизации равноправных экономических взаимоотношений двух стран, двух национальных экономик.

В общем случае, используя законы сохранения, можно записать динамическое уравнение для двойственного функционала

Это динамическое уравнение характеризует равноправные экономические отношения двух национальных экономик «без посредников», даже в условиях изменяющихся под влиянием спроса и предложения Мер (цены) товаров.

На этом этапе движение валютной массы должно контролироваться на государственном уровне. Товарные и валютные потоки двух национальных экономик должны быть взаимопривязаны и взаимосвязаны.

Валютные спекуляции — являются преступными, ибо они нарушают и разрушают товарно-валютный баланс. Это другая форма печатания валюты, когда в результате махинаций нарушается или разрушается существующий курс конвертации мировых валют.

Электронная (виртуальная) валюта не позволяет реализовать такие спекуляции, ибо валюты как таковой нет. Она отражает «бартерный»

2. ИНСТРУМЕНТЫ ПОЛИТИКИ ВАЛЮТНОГО КУРСА

Использование независимо плавающего валютного курса не требует от государства (центрального банка) вмешательства в функционирование валютного рынка и применения соответствующих инструментов его регулирования. Однако, хотя на начало 2000 года около 50 стран—членов МВФ заявили об использовании режима независимо плавающего валютного курса, в действительности довольно редки случаи, когда государство полностью доверяет формирование уровня валютного курса стихийному рынку. Как уже было показано, валютный курс оказывает значительное влияние на экономику, поэтому он был и остается важным инструментом в арсенале средств государственного макроэкономического регулирования.

В большинстве же случаев страны используют либо фиксированные, либо ограниченно гибкие обменные курсы, когда требуется систематическое государственное воздействие на их уровень.

Важно также подчеркнуть, что и МВФ требует от стран-членов соблюдения определенных принципов регулирования обменных курсов, в соответствии с которыми страна должна:

избегать манипулирования валютными курсами в целях затруднения эффективного регулирования платежного баланса или получения конкурентных преимуществ над другими странами-членами;

осуществлять интервенции на валютном рынке, чтобы противодействовать разрушительным краткосрочным колебаниям курса своей валюты;

проводя интервенции, учитывать интересы других стран-членов, особенно тех, в валютах которых она интервенирует.

Таким образом, государственное вмешательство в процесс определения уровня валютного курса является повсеместной и повседневной практикой. Регулируя валютный курс, государство может использовать целый ряд инструментов.

Поскольку валютный курс представляет собой своего рода равновесную цену, складывающуюся в результате согласования спроса на иностранную валюту и ее предложения, Центральный банк может влиять на уровень этой цены путем воздействия либо на спрос, либо на предложение. Такое воздействие осуществляется путем проведения интервенций на валютном рынке, когда Центральный банк выступает в качестве продавца или покупателя иностранной валюты. Увеличивая предложение иностранной валюты, Центральный банк способствует повышению номинального курса национальной валюты, а предъявляя спрос на нее, он понижает его.

Однако Центральный банк должен проводить интервенции на валютном рынке достаточно осторожно, поскольку они оказывают воздействие не только на номинальный валютный курс, но и на общее предложение денег в экономике.

При проведении интервенций на валютном рынке Центральный банк изменяет величину своих валютных резервов, т.е. свои активы. Но одновременно изменяются и обязательства Центрального банка — либо сумма наличных денег, находящихся в обращении, либо величина резервов коммерческих банков. Соответственно изменяется и предложение денег в экономике, представляющее собой сумму наличных денег и чековых депозитов (агрегат М\). Следует подчеркнуть, что изменение предложения денег будет, как правило, больше, чем изменение валютных резервов Центрального банка, так как в этом случае изменяется денежная база, которая оказывает мультипликативный эффект на денежную массу.

Таким образом, интервенции на валютном рынке могут иметь неблагоприятные макроэкономические последствия с точки зрения изменения денежной массы. Стремление поддержать курс национальной валюты приводит к сокращению предложения денег и соответственно совокупного спроса, что равносильно проведению сдерживающей денежно-кредитной политики. В условиях фиксированного валютного курса эта связь между изменением резервов и изменением предложения денег является очень жесткой.

Чтобы разорвать эту нежелательную зависимость, которая связывает руки Центральному банку и лишает его возможности проводить самостоятельную денежно-кредитную политику, может осуществляться так называемая стерилизация (стерилизованные валютные интервенции). Суть их заключается в том, чтобы параллельно с изменением валютных резервов (иностранных активов) производить изменения и в величине внутренних активов Центрального банка — объемах кредитования правительства или коммерческих банков. В частности, при продаже части резервов на валютном рынке Центральный банк должен будет увеличить размеры внутреннего кредита, и тогда предложение денег не изменится. Такого рода изменения в величине внутренних активов могут быть достигнуты с помощью традиционных методов денежно-кредитной политики — изменения учетной ставки, нормы обязательных резервов, а также путем проведения операций на открытом рынке.

Вместе с тем важно подчеркнуть, что политика стерилизации в любом случае является лишь временной мерой. Если Центральный банк хочет не допустить девальвации национальной валюты, расходует свои резервы и при этом проводит стерилизацию, увеличивая внутреннее кредитование, то причины обесценения валюты не устраняются, а возросшие ресурсы коммерческих банков могут очень быстро оказаться на валютном рынке, что еще больше усилит неустойчивость национальной валюты. В этом случае стерилизованные интервенции ускоряют расходование валютных резервов, которые рано или поздно будут исчерпаны. Если же Центральный банк, наоборот, хочет избежать ревальвации валюты и через стерилизованные интервенции увеличивает свои резервы, то одновременно сокращаются внутренние активы. Если такая ситуация продолжается достаточно долго, то размеры валютных резервов превысят величину денежной базы, а внутренние активы Центрального банка станут отрицательной величиной. Центральный банк станет не кредитором, а заемщиком. Такое положение крайне нежелательно и на практике еще не случалось.

Одним из способов воздействия на уровень валютного курса, которым располагает Центральный банк, является влияние на уровень спроса и предложения иностранной валюты со стороны коммерческих банков. С чисто теоретической точки зрения при наличии конвертируемости национальной валюты только по счету текущих операций, предложение иностранной валюты на валютном рынке определяется выручкой от экспорта товаров и услуг, а также поступлениями по другим статьям счета текущих операций, а спрос на валюту связан с импортом товаров и услуг и другими выплатами. Поэтому для того, чтобы повлиять на спрос и предложение валюты, надо найти инструменты воздействия на статьи счета текущих операций. Однако в реальной действительности четко разграничить, в каком случае покупка или продажа валюты связана с операциями по текущему счету, а в каком нет, оказывается достаточно сложно. Поэтому многие участники валютного рынка, и прежде всего коммерческие банки, стараются обойти валютные ограничения и использовать валютный рынок для совершения сделок по счету движения капитала или же для чисто спекулятивных операций.

Поэтому инструменты воздействия на денежную массу, которыми располагает Центральный банк, одновременно являются и инструментами воздействия на валютный курс.

Кроме того, Центральный банк может устанавливать для коммерческих банков разные нормы обязательных резервов по депозитам в национальной валюте и в иностранной валюте, что позволяет изменять ситуацию на валютном рынке. Повышение нормы обязательных резервов по депозитам в иностранной валюте увеличит спрос на нее со стороны коммерческих банков и при прочих равных условиях приведет к обесценению национальной валюты.

3. ВАЛЮТНОЕ РЕГУЛИРОВАНИЕ КАК СРЕДСТВО РЕАЛИЗАЦИИ ВАЛЮТНОЙ ПОЛИТИКИ

3.1. Ограничение конвертируемости национальной валюты

Важным инструментом политики валютного курса является режим конвертируемости национальной валюты. Причем взаимосвязь между валютным курсом и конвертируемостью как прямая, так и обратная. С одной стороны, политика в отношении конвертируемости позволяет влиять на число участников операций на валютном рынке и на объем этих операций, что непосредственно влияет на уровень и динамику валютного курса. С другой стороны, сам режим валютного курса может в значительной степени предопределять политику в отношении конвертируемости валюты. В частности, использование фиксированного валютного курса требует от Центрального банка проведения активной политики на валютном рынке, и изменения в режиме конвертируемости валюты могут быть важным и эффективным элементом такой политики.

В соответствии со статьей VIII Устава МВФ страны-члены должны обеспечить конвертируемость валюты по счету текущих операций и не могут вводить валютные ограничения по текущим операциям без согласия Фонда. Вместе с тем это требование не является обязательным условием членства в МВФ, поскольку Устав позволяет странам сохранять валютные ограничения в течение переходного периода. На практике этот переходный период может быть достаточно длительным.

Обычно проводится различие между мягкой и жесткой конвертируемостью: при мягкой конвертируемости валюты могут свободно обмениваться по рыночному курсу, в то время как при жесткой конвертируемости валюты могут свободно обмениваться по установленному курсу. По определению мягкая конвертируемость относится к режиму гибкого валютного курса, а жесткая — к режиму фиксированного валютного курса.

Ключевым отличием здесь является то, кто несет риски, связанные с изменением валютного курса: при мягкой конвертируемости риск несут держатели валюты, при жесткой — страна—эмитент валюты.

С точки зрения отдельной страны переход к конвертируемости по счету текущих операций дает существенные преимущества. Конвертируемость валюты ставит отечественных производителей в условия конкуренции с зарубежными производителями и тем самым создает систему рационального соотношения цен (по крайней мере для товаров, являющихся объектом внешней торговли). Соответственно внутренние рынки становятся более конкурентными: расширяется доступ к импортному сырью, материалам и инвестиционным товарам и облегчается международной обмен технологиями, что способствует повышению эффективности производства. Конвертируемость по счету текущих операций подталкивает страну к производству товаров и услуг, по которым у нее есть сравнительные преимущества, и способствует в целом совершенствованию структуры экономических стимулов.

Очевидно, что внешнеторговые ограничения могут помешать этим процессам, даже если валютные ограничения на текущие операции будут сняты. Поэтому политика в отношении внешнеторговых и валютных ограничений должна рассматриваться комплексно. Конечно, введение конвертируемости валюты не требует полной либерализации внешней торговли. Таможенные тарифы, особенно если их поддерживать на умеренном уровне и единообразными для всех товаров, более предпочтительны, чем количественные ограничения, поскольку они представляют собой более открытый инструмент экономической политики и на них оказывает влияние уровень мировых цен.

Сохранение многими странами валютных ограничений по счету текущих операций объясняется тем, что введение конвертируемости не является простым техническим шагом. Чтобы получить должный положительный эффект от конвертируемости валюты и чтобы режим конвертируемости был устойчивым, стране необходимо иметь:

(1) надлежащий уровень валютного курса, соответствующий задаче

поддержания равновесия платежного баланса;

(2) достаточные запасы международных резервных средств, позволяющие

справляться с экономическими шоками и сезонными колебаниями чистых

валютных поступлений;

(3) обоснованную макроэкономическую политику, включая политику в

бюджетно-налоговой и денежно-кредитной сферах;

(4) эффективную рыночную среду в целом и достаточно развитый

валютный рынок в частности.

Как уже было отмечено, конвертируемость также связана с выбором режима валютного курса. Если страна выбирает режим плавающего валютного курса, когда его уровень определяется в условиях свободного рынка, то такой выбор требует наличия конвертируемости, по крайней мере по текущим операциям, поскольку предоставление доступа на валютный рынок равносильно предоставлению права обменивать отечественную валюту на иностранную. Иначе на валютном рынке число участников сделок будет ограниченным, а значит, уровень валютного курса, складывающийся на таком рынке, едва ли будет отражать реальное соотношение спроса и предложения.

В то же время переход к конвертируемости по счету текущих операций может временно иметь некоторые негативные последствия для страны. Расширение иностранной конкуренции, рост импорта могут привести к вытеснению части недостаточно конкурентоспособных национальных производителей с внутреннего рынка и сокращению объемов производства и занятости.

Следует иметь в виду, что введение конвертируемости валюты по счету текущих операций уже само по себе является шагом, создающим условия для международных переливов капитала. Как показывает практика, достаточно затруднительно ограничивать приобретение иностранной валюты в зависимости от цели, в частности ограничивать конвертируемость только текущими операциями. Поэтому во многих странах имеет место утечка капитала вопреки контролю за его вывозом.

В связи с этим широко используются различные меры валютного контроля, в частности требования об обязательной продаже экспортной валютной выручки. Конвертируемость по счету текущих операций, как это определено в Уставе МВФ, не исключает возможности использования таких форм валютных ограничений, которые бы запрещали резидентам иметь авуары в иностранной валюте. Требования о сдаче (продаже) валютной выручки как раз могут быть средством, препятствующим использованию иностранной валюты для целей операций по счету движения капитала.

Теоретически, продвижение от конвертируемости по счету текущих операций к конвертируемости по счету операций с капиталом может дать стране значительные дополнительные преимущества. Во-первых, это поможет привлечь иностранные инвестиции, что, в свою очередь, может ускорить внедрение усовершенствованных технологий и более эффективных методов производства. Во-вторых, либерализация операций по счету движения капитала способствует выравниванию процентных ставок и в целом уровней доходности различных активов. Важно также подчеркнуть, что введение конвертируемости по счету движения капитала создает условия более жесткой дисциплины для внутренней кредитно-денежной политики, что является немаловажным фактором для многих развивающихся стран, страдающих от высоких темпов инфляции в результате систематической монетизации бюджетных дефицитов.

Вместе с тем имеются два фактора, которые могут снизить актуальность для многих стран продвижения к скорейшей и неограниченной конвертируемости по счету движения капиталов.

Во-первых, конвертируемость по счету текущих операций уже позволяет осуществлять репатриацию доходов от иностранных инвестиций, обеспечивая тем самым определенное стимулирование притока капиталов. Если желательно разрешить также и репатриацию иностранного капитала, то для этого не обязательно следует предоставлять резидентам возможность конвертируемости по счету движения капиталов. Доступ к иностранной валюте может быть предоставлен лишь для нерезидентов и ограничен суммой, ввезенной в страну после определенной даты.

Во-вторых, конвертируемость по счету движения капиталов может сделать экономику более уязвимой со стороны спекулятивных операций, в частности внезапного оттока краткосрочных капиталов, что может быть особо дестабилизирующим фактором в условиях недостаточно развитых и стабильных финансовых рынков и незначительных резервов иностранной валюты. Поэтому абсолютное большинство стран — членов МФВ, и прежде всего развивающиеся страны, до сих пор широко используют разнообразные ограничения в отношении операций по счету движения капиталов1 .

Вмешательство государства в международные потоки капиталов оправдывается необходимостью:

уменьшить неустойчивость платежного баланса;

сохранить внутренние сбережения и предотвратить чрезмерный переход отечественных средств производства в иностранную собственность;

максимизировать поступления от налогообложения внутренних операций с капиталом и финансовых сделок;

подкрепить усилия, направленные на экономическую стабилизацию и реформу в стране.

В связи с этим особо важное значение имеет обоснованная кредитно-денежная и бюджетно-налоговая политика, поскольку она повышает доверие к правительству и уменьшает стимулы к утечке капитала. При наличии обоснованной макроэкономической политики ограничения в отношении движения капиталов вряд ли будут необходимы; как раз наоборот — их отмена может повысить доверие к властям.

3.2. Множественные обменные курсы

В набор инструментов экономической политики может входить также система множественных обменных курсов (МОК), при которой для разных видов экономических операций применяются различные обменные курсы1. МОК привлекают авторов экономической политики как инструмент «тонкой настройки» экономики, применяющийся для стимулирования одних операций и ограничения других и заменяющий тем самым налоги и субсидии.

В некоторых странах МОК используются как дополнение к кредитно-денежной политике. Чтобы оградить национальную экономику от воздействия спекулятивных потоков капитала, которые, как считается, носят непостоянный характер и потенциально дестабилизируют экономику, операции, отражаемые на текущем счете и счете движения капитала платежного баланса, проводятся через различные валютные рынки.

Однако перед системой МОК могут ставиться и более широкие задачи: увеличение валютных поступлений от экспорта товаров и услуг; сужение некоторых каналов импорта частного сектора и его операций в сфере услуг; снижение затрат государства на закупки иностранной валюты для импорта и обслуживания внешней задолженности; субсидирование импорта ряда основных потребительских товаров и т.д.

Существуют разные варианты МОК. Самый простой вариант предусматривает установление надбавки к официальному валютному курсу для некоторых экономических операций с целью стимулирования экспорта и субсидирования импорта определенного ограниченного круга товаров. Более распространены варианты, связанные с введением сложной системы обменных курсов, включающей разные курсы для разных текущих операций. Иногда даже к одним и тем же операциям могут применяться разные обменные курсы в зависимости от того, совершаются они в частном или государственном секторе. Этот режим обычно дополняется относительно сложной системой контроля за международными расчетами и требованиями возврата иностранной валюты.

Опыт показывает, что попытки с помощью МОК регулировать операции по счету текущих операций и сокращать бюджетные расходы сводятся на нет невозможностью устранить дисбалансы в финансовой области, порождаемые данной системой. В результате режим МОК, вместо того чтобы способствовать решению основных проблем, создает новые трудности для экономической политики. Если расхождение между различными валютными курсами становится значительным, происходит перекачка средств с одного рынка на другой и в конце концов поддержание официального курса становится невозможным.

4. ИСПОЛЬЗОВАНИЕ ПОЛИТИКИ ВАЛЮТНОГО КУРСА В ПРОГРАММАХ МАКРОЭКОНОМИЧЕСКОЙ СТАБИЛИЗАЦИИ

За последние десятилетия многие страны сталкивались с проблемами высоких темпов инфляции, крупных бюджетных дефицитов, значительного увеличения денежной массы, ухудшения платежного баланса, кризисом доверия со стороны как отечественных, так и иностранных инвесторов. В этих странах проводились программы макроэкономической стабилизации, важным инструментом которой становилась валютная политика.

Можно выделить две альтернативные стратегии макроэкономической стабилизации. Ортодоксальные программы базируются на устранении бюджетного дефицита и использовании денежной массы или валютного курса в качестве «номинального якоря» для внутренних цен. Неортодоксальные (гетеродоксные) программы, которые, по существу, являются вариантом ортодоксальной стабилизации на основе валютного курса, базируются на мерах по устранению дефицита бюджета и первоначальном контроле за уровнем цен и заработной платы в целях борьбы с инерционными аспектами инфляции.

Использование валютного курса в качестве «номинального якоря» предполагает три последовательных шага. Во-первых, правительство берет на себя обязательства в отношении поддержания номинального валютного курса. Во-вторых, предполагается, что правительство корректирует внутреннюю денежно-кредитную политику в соответствии с этими обязательствами. Поскольку в странах с высокими темпами инфляции денежно-кредитная политика в значительной степени предопределяется необходимостью финансировать дефицит бюджета, поэтому должна быть проведена корректировка и бюджетно-налоговой политики: для сокращения темпов роста денежной массы должен быть сокращен дефицит государственного бюджета.

Если ограничения, налагаемые на денежно-кредитную политику, достаточно эффективны, тогда третьим шагом в проведении политики «номинального якоря» является корректировка частными хозяйствующими субъектами своих установок в отношении цен и заработной платы. При достаточном доверии к обязательствам правительства эта корректировка может произойти быстро и без больших потерь в объемах выпуска.

Таким образом, успех политики «номинального якоря» зависит от поведения как правительства, так и частного сектора. Эта политика может потерпеть неудачу или быть недостаточно эффективной, если, с одной стороны, корректировка денежно-кредитной (и бюджетно-налоговой) политики происходит медленно или для нее просто не удается поставить ограничения, а с другой стороны, если частные хозяйствующие субъекты медленно корректируют свои установки в отношении цен и заработной платы.

Решение использовать в стабилизационных программах в качестве «номинального якоря» валютный курс, а не денежную массу часто диктуется нестабильностью спроса на деньги, которая возникает в кризисных для экономики ситуациях. Кроме того, аргументом в пользу использования валютного курса может — служить то, что это очевидный, четко определенный ориентир, который увеличивает вероятность того что частные хозяйствующие субъекты скорректируют свое поведение очень быстро. Этот «якорь» гораздо более очевидный, чем величина денежной массы, и потому пользующийся большим доверием. Преимущества валютного курса в качестве «якоря» усиливаются в том случае, если валютный курс фиксируется по отношению к одной конкретной валюте, а не по отношению к корзине валют.

Программы стабилизации на основе валютного курса могут предусматривать либо его фиксацию, либо заранее объявляемые размеры девальвации, либо различные варианты «валютного коридора».

Программы стабилизации на основе валютного курса обычно более эффективны с точки зрения снижения темпов инфляции, чем программы, основанные на использовании в качестве «якоря» денежной массы. Однако практически во всех странах, проводивших такие стабилизационные программы, темпы инфляции все же оставались в течение длительного времени выше, чем темпы номинального обесценения национальной валюты. В результате происходило реальное удорожание валюты, что приводило к завышению реального валютного курса.

Рост реального валютного курса является естественным следствием реализации такого типа стабилизационньх программ и должен рассматриваться как неизбежная цена снижения темпов инфляции. Вместе с тем завышение валютного курса формирует ожидания девальвации, и для того, чтобы сдержать спекулятивное давление на валютный курс, необходимыми становятся очень высокие реальные ставки процента. Высокие реальные процентные ставки, в свою очередь, увеличивают расходы на обслуживание внутреннего долга, ухудшают государственный бюджет и разрушают реальный сектор экономики. В конечном счете должна произойти корректировка валютного курса (девальвация). Однако решение отказаться от фиксированного валютного курса является политически трудным, поскольку свидетельствует о том, что правительство признает инфляцию как нечто неизбежное. Поэтому возникает искушение отложить корректировку валютного курса до тех пор, пока он не станет сильно завышенным.

Рост реального валютного курса приводит к ухудшению счета текущих операций платежного баланса. Первоначально возникающий дефицит по счету текущих операций финансируется за счет возросшего притока капитала, который привлекается в результате восстановления доверия инвесторов, более высоких процентных ставок и ожидания, что, по крайней мере в ближайшем будущем, «номинальный якорь» будет сохранен. Однако, как показывает опыт многих стран, инвесторы начинают быстро осознавать, что завышенный валютный курс не может долго сохраняться, в конце концов произойдет отказ от фиксации валютного курса и валюта будет девальвирована. Изменение настроения инвесторов способствует внезапному оттоку капитала, стимулирующему возникновение кризиса платежного баланса, что в конечном итоге приводит к девальвации валюты, оправдывая ожидания рынков. Если правительство по политическим или иным мотивам оттягивает проведение девальвации, то удорожание валютного курса заходит так далеко, что итогом использования валютного курса в качестве «номинального якоря» становится полный крах валютного режима. Разумным решением в такой ситуации является переход к «ползущей фиксации», позволяющей обесценивать валюту такими темпами, чтобы поддерживать конкурентоспособность национальной экономики на внешних рынках.

Учитывая эту проблему, правительство должно что-то предпринимать в ходе осуществления стабилизационной программы, чтобы избегать чрезмерно завышенного валютного курса. Часто происходит смена «номинального якоря», поскольку необходима девальвация валюты для изменения реального валютного курса. Денежная масса, по крайней мере временно, может заменить валютный курс в качестве «якоря».

Вообще следует подчеркнуть, что большое влияние на возможность использования валютного курса в качестве инструмента макроэкономической стабилизации оказывает степень международной мобильности капитала, которая зависит от развитости финансового рынка в данной стране и наличия валютных ограничений (мер, регламентирующих операции с национальной и иностранной валютами).

В настоящее время в промышленно развртых странах степень мобильности капитала достаточно высока, тогда как в большинстве развивающихся стран (как и в странах с переходной экономикой) финансовые рынки еще недостаточно развиты или находятся в стадии становления, а валютные ограничения охватывают платежи не только по счету капитала, но зачастую и по текущим операциям. В целом, однако, в масштабах мировой экономики ограничения на движения капиталов постепенно сокращаются.

Наличие значительной степени мобильности капитала приводит к тому, что невозможным становится поддержание номинального валютного курса в течение какого-то периода времени, если рынок — считает этот валютный курс завышенным. Такие ожидания финансовых рынков приведут к оттоку капитала и, следовательно, к возникновению проблем с платежным балансом, если только внутренние процентные ставки не возрастут в достаточной степени. Однако ужесточение кредитно-денежной политики для поддержания валютного курса в этом случае должно быть слишком серьезным, что само по себе ставит пределы для использования процентной ставки как инструмента политики. Таким образом, если правительство не хочет идти на введение плавающего валютного курса, то при негативных рыночных ожиданиях корректировка валютного курса должна быть произведена быстро. Если правительство задерживается с принятием соответствующих решений, то рынок сам вынудит его сделать это. Другими словами, чем выше степень мобильности капитала, тем труднее поддерживать фиксированный валютный курс и использовать его в качестве «номинального якоря».

Отличительная черта неортодоксальных (гетеродоксных) программ стабилизации — первоначальное и временное использование контроля над ценами и заработной платой и фиксированного валютного курса в целях быстрого снижения темпов инфляции. После отмены такого контроля неортодоксальные программы становятся ортодоксальными, основанными на валютном курсе.

Таким образом, политика валютного курса является важнейшим компонентом разных вариантов программ стабилизации. Как уже было отмечено, программы стабилизации, основанные на валютном курсе, обычно более эффективны с точки зрения снижения темпов инфляции. В чем еще состоят макроэкономические последствия использования в качестве «номинального якоря» валютного курса?

Реализация большинства программ, основанных на фиксации валютного курса, приводила к первоначальному росту и последующему падению ВВП, а также к ухудшению состояния счета текущих операций платежного баланса. Подобная тенденция была характерна как для ортодоксальных, так и для неортодоксальных программ вне зависимости от того, проводилась ли одновременно жесткая политика, направленная на достижение сбалансированного бюджета, или нет. Во многих случаях обвал валютного курса сопровождался глубоким кризисом.

Чем объясняется трудность поддержания стабильного валютного курса, когда государственный бюджет сбалансирован? Возможное объяснение состоит в том, что «номинальный якорь» не пользуется достаточным доверием. Экономические агенты ожидают, что правительство не будет (или не сможет) осуществлять программу стабилизации в течение длительного времени и что все это закончится кризисом платежного баланса, как это бывало и раньше. В этом случае они будут ожидать в будущем ужесточения условий кредита или введения внешнеторговых ограничений, и эти ожидания побудят их увеличить расходы в текущем периоде. Это объясняет, почему при реализации программ стабилизации часто наблюдается бум текущего потребления (в ущерб расходам на инвестиции).

Учитывая, что использование валютного курса как «номинального якоря» в ходе осуществления стабилизационных программ имеет свои негативные последствия, важным является вопрос о том, как долго может применяться такой метод антиинфляционной политики. Анализ использования фиксированного валютного курса в разных странах показывает, что вероятность отказа от фиксации валютного курса прямо зависит от степени реального удорожания валюты и от открытости экономики. Другими словами, решение, как долго поддерживать фиксированный валютный курс, зависит от того, какое значение придается проблеме внешней конкурентоспособности национальной экономики, поскольку, чем более открыта экономика, тем больше она теряет от повышения реального валютного курса.

Однако самое главное, очевидно, состоит в том, сможет ли использование политики «номинального якоря» обеспечить доверие к стабилизационной программе, а это возможно лишь в том случае, если правительство недвусмысленно возьмет на себя обязательства по проведению жесткой антиинфляционной бюджетно-налоговой и денежно-кредитной политики. Другими словами, о проведение политики «номинального якоря», когда валютный курс выступает в качестве активного фактора стабилизационной программы, определяющего другие направления макроэкономической политики, возможно лишь в краткосрочном периоде (т.е. в рамках программ «шоковой терапии»). Если фиксированный валютный курс сочетается с жесткой ограничительной денежно-кредитной и бюджетно-налоговой политикой, то это быстро приводит к радикальному снижению темпов инфляции и формирует доверие к политике правительства со стороны рынков. Если же макроэкономическая политика оказывается недостаточно жесткой и стабилизация растягивается во времени, то фиксированный валютный курс превращается из «номинального якоря» в дестабилизирующий фактор: усиливается давление на него на валютном рынке и правительство вынуждено затрачивать все больше сил и средств не на борьбу с инфляцией, а на поддержание самого валютного курса, который все больше отклоняется от равновесного уровня.

5. ВАЛЮТНЫЙ КУРС И РЕФОРМА ВНЕШНЕТОРГОВОЙ ПОЛИТИКИ

Валютный курс является важным фактором, воздействующим на объемы и структуру экспорта и импорта. Поэтому политика валютного курса может быть эффективным инструментом внешнеторговой политики и, следовательно, структурных преобразований в экономике, стимулирования экономического роста посредством развития экспорториентированных или импортозамещающих производств и т.д. Однако политика валютного курса будет иметь эффект лишь в том случае, если изменение номинального валютного курса будет приводить к изменению реального валютного курса.

Номинальная девальвация может обусловить снижение реального валютного курса только в том случае, если на внутреннем рынке не происходит роста цен в той же пропорции. Девальвация не будет носить инфляционного характера, и произойдет реальное снижение курса при существенном сокращении бюджетного дефицита и соответствующем ограничении темпов роста денежной массы. Практика убедительно доказывает, что условием устойчивого снижения реального валютного курса, необходимого для стимулирования экспортных производств, является номинальная девальвация, сопровождаемая адекватной макроэкономической политикой. Если корректировка валютного курса будет сопровождаться стимулирующей кредитно-денежной и бюджетно-налоговой политикой, то девальвация приведет к усилению инфляции и вследствие этого снизится эффект реального обесценения валюты. Это наглядно подтверждается опытом стран, проводивших радикальные реформы внешней торговли.

На последствия изменения номинального валютного курса оказывает воздействие существующая система внешнеторговых ограничений. Девальвация, как правило, сопровождается ростом цен на импортные товары на внутреннем рынке. Вместе с тем количественные внешнеторговые ограничения (импортные квоты) могут оказывать сдерживающее влияние на этот процесс: чем большая доля импорта подпадает под такие ограничения, тем слабее реакция цен внутреннего рынка на девальвацию. Она не вызовет роста внутренних цен на импортные товары, а приведет лишь к сокращению сверхприбыли импортеров, связанной с дефицитностью импортных товаров.

Вместе с тем в результате значительного снижения валютного курса и соответствующего роста цен на импортные товары в национальной валюте количественные ограничения могут оказаться ненужными, и таким образом происходит либерализация режима импорта.

Если параллельно с девальвацией валюты провести снижение импортных тарифов, то это будет способствовать сдерживанию резкого разового повышения цен. Кроме того, инфляционные последствия обусловленного девальвацией роста цен можно ослабить с помощью эффективной сдерживающей бюджетно-налоговой политики. Все это позволяет усилить воздействие номинальной девальвации на внешнеторговые потоки, изменяя реальный валютный курс.

При одновременном проведении программ стабилизации и либерализации внешней торговли возникает важная и трудноразрешимая проблема: либерализация требует снижения реального валютного курса, в то время как антиинфляционные мероприятия могут, как мы уже видели, привести к его повышению. Тем не менее опыт стран, проводивших реформы внешней торговли, свидетельствует, что осуществление либерализации внешней торговли при одновременной борьбе с инфляцией возможно, если в то же самое время создаются условия для снижения и удержания реального валютного курса на этом сниженном уровне.

В тех странах, где в течение длительного времени поддерживается завышенный валютный курс и существует множество внешнеторговых и валютных ограничений, значительная часть сделок совершается на черном валютном рынке, поэтому официально установленный валютный курс не отражает реальной стоимости национальной валюты. Оценкой степени завышения валютного курса является валютная премия черного рынка. Эта премия отражает также размер скрытого налога на экспорт, поскольку экспортеры обязаны продавать имеющуюся у них иностранную валюту по официальному курсу.

Премия черного рынка рассчитывается следующим образом:

Курс черного рынка—Официальный курс

-----------------------------------------------------------х100

Официальный курс

При наличии сформировавшегося черного валютного рынка необходимое снижение завышенного валютного курса путем девальвации осуществить труднее. Это требует искусного регулирования экономики, поскольку черный рынок остро реагирует на ожидания в отношений нынешней и будущей экономической политики. Валютная премия не сократится вслед за периодическими снижениями официального валютного курса, пока не появится уверенность в проведении мер по устойчивому сокращению бюджетного дефицита.

Важно подчеркнуть, что соотношение программ стабилизации и внешнеторговой реформы во многом зависит от того, в каких целях проводится политика валютного курса. Если валютный курс используется как инструмент антиинфляционной политики, одновременное проведение стабилизации и реформы внешней торговли обычно успеха не приносит, поскольку при этом трудно обеспечить необходимое снижение реального валютного курса.

Девальвация, снижая спрос на иностранную валюту и повышая ее предложение, облегчает отход от количественных внешнеторговых ограничений, которые часто вводятся скорее из соображений достижения сбалансированности платежного баланса, а не для обеспечения защиты от импорта. Кроме этого, повышая цену импорта в национальной валюте, девальвация снижает протекционистский эффект количественных ограничений. Удорожание импорта в национальной валюте при девальвации нередко делает ограничения ненужными и тем самым ослабляет сопротивление их отмене со стороны защищенных отраслей. Это одна из причин, по которой перед проведением внешнеторговых реформ, предусматривающих быструю отмену большого числа количественных ограничений, — или параллельно с их проведением — часто проводится значительная девальвация.

Развитие экспорта также требует проведения адекватной макроэкономической политики (поддержание стабильного реального валютного курса на основе жесткой бюджетно-налоговой и кредитно-денежной политики). На экспорте негативно сказываются как завышение, так и значительные, непредсказуемые колебания реального валютного курса; такие колебания опасны, поскольку они ведут к неопределенности деловойобстановки.

ЗАКЛЮЧЕНИЕ

Важным инструментом политики валютного курса является режим конвертируемости национальной валюты. Причем взаимосвязь между валютным курсом и конвертируемостью как прямая, таки обратная. С одной стороны, политика в отношении конвертируемости позволяет влиять на число участников операций на валютном рынке и на объем этих операций, что непосредственно влияет на уровень и динамику валютного курса. С другой стороны, сам режим валютного курса может в значительной степени пре допределять политику в отношении конвертируемости валюты. В частности, использование фиксированного валютного курса банка проведения активной политики на валютном рынке, и изменения в требует от Центрального режиме конвертируемости валюты могут быть важным и эффективным элементом такой политики.

В набор инструментов экономической политики входит система множественных обменных курсов (МОК), при которой для разных видов экономических операций применяются различные обменные курсы. МОК привлекают авторов экономической политики как инструмент «тонкой настройки» экономики, применяющийся для стимулирования одних операций и ограничения других и заменяющий тем самым налоги и субсидии.

Валютный курс является важным фактором, воздействующим на объемы и структуру экспорта и импорта. Поэтому политика валютного курса может быть эффективным инструментом внешнеторговой политики и, следовательно, структурных преобразований в экономике, стимулирования экономического роста посредством развития экспорториентированных или импортозамещающих производств и т.д. Однако политика валютного курса будет иметь эффект лишь в том случае, если изменение номинального валютного курса будет приводить к изменению реального валютного курса. Реальной стабилизации на валютном рынке, как и во всей денежно-кредитной системе, невозможно достичь без решения ключевых вопросов макроэкономического развития. Поэтому регулирование валютного рынка должно осуществляться в тесной координации с Правительством РФ и его программами, в первую очередь структурными и инвестиционными.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. «Мировая экономика» Хасбулатов Р.И. г. Москва, «Инсан», 2004 г.

2. «Международные валютно-кредитные и финансовые отношения» под редакцией Красавиной Л.Н. г. Москва, «Финансы и статистика», 2004г.

3. «Основы международных валютно-финансовых и кредитных отношений» под редакцией Круглова В.В. г. Москва, «Инфра-М», 2006г.

4. «Макроэкономика. Европейский текст». М. Бурда, Ч. Виплош. С.-Петербург, «Судостроение», 2006 г.

5. «Мировая экономика: введение во внешнеэкономическую деятельность». М.В. Елова, — М.: Логос, 2000. -248с.

6. «Организация внешнеэкономической деятельности. Особенности менеджмента». Бахрамов Ю.М, — СПб.: Издательство «Лань», 2000. -448с.

7. «Международная экономика» Сидорович А.В. — М.: Издательство «Дело и Сервис», 2004. — 352с.

8. «Международная торговля продовольствием и рынок валют» Назаренко Н.Т. — Воронеж ВГАУ, 2005. — 298с.